Hay una práctica habitual en Wall Street de recomprar las propias acciones para recompensar a los accionistas que las detentan, y de paso bonificar a los altos ejecutivos.La práctica tiene un origen de eludir fiscalmente la carga sobre los dividendos. Teóricamente se podría recompensar igual a los accionistas vías dividendos o vía buyback, pero esta última no paga impuestos, de ahí su interés.

Hay que decir que esta forma de actividad son de acciones “de segunda mano”, no de la emisión, por lo que no aparecen en el PIB, pues no añaden VA bruto. Es un simple intercambio de posesión por dinero de algo que ya se emitió, Y como muchas otras actividades bursátiles, no crean riqueza, sólo la distribuyen.

Dicho eso, en Wall Street son una verdadera plaga, como se puede ver en la imagen siguiente, que tomo del FT, en un artículo dedicado al tema:

Como se ve, con la reciente caída de La Bolsa, se ha agudizado el buyback, pues es tanto más económico cuanto más bajas estén las acciones. Al recomprarlas, se las hace subir, con lo que el accionista revaloriza su cartera. La empresa puede amorrizarlaa, o utilizarlas como pago de bonus a los altos ejecutivos.

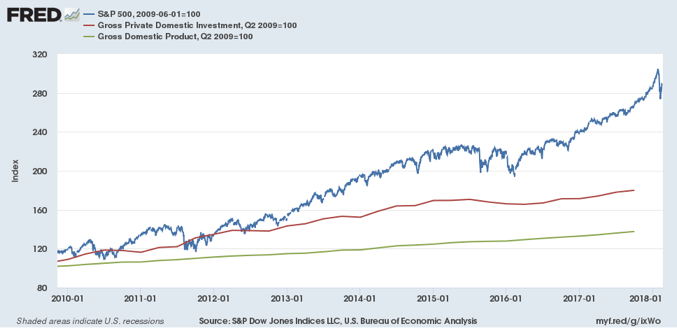

En cuanto a su sentido económico puro, es difícil encontrarlo. Como vemos en el siguiente gráfico,

Las subida de La Bolsa desde 2009, año en que empezó la recuperación del PIB en EEUU, hemos asistido a un PIB (verde) y a un inversión empresarial (roja) muy pausados en su aumento, mientras La Bolsa aumentaba hasta máximos, según todos sabemos.

Por lo tanto cabe preguntarse por la verdadera utilidad del buyback y otras actividades, que mueven mucho dinero pero que no hace casi nada por el crecimiento y la productividad. Quizás convendría igualar el efecto fiscal de una y otra forma de recompensar. Taxar el dividendo tiene un fin moral, supongo, pero ningún sentido económico más que activar otro tipo de caminos para recompensa del capital. De todas formas, los recientes recortes de impuestos anunciados no parecen que vayan a tener el efecto deseado de impulsar la inversión de capital, dice el autor de artículo citado:

De hecho, las compras de sus propias acciones por parte de las empresas parecen haber jugado un papel en revertir la corrección reciente del mercado bursátil (lo cual es de agradecer). La mesa de recompra de Goldman Sachs disfrutó su semana de mayor actividad tras la carnicería de febrero, mientras los directores financieros aprovecharon la caída del 10% del S & P 500 y el final del apagón, según David Kostin, estratega jefe de acciones de Goldman Sachs. .

Si bien el gobierno de EE. UU. Espera que los recortes de impuestos del año pasado generen una gran cantidad de inversiones, los primeros signos son que principalmente servirá para revivir las recompras y los dividendos luego del leve desplome de 2016-17.

Si bien las estimaciones de consenso para "gastos de capital" - jerga corporativa para inversiones en fábricas, tiendas, oleoductos y otros activos - han aumentado en un 3 por ciento para 2018 desde que se aprobó el impuesto, las compañías S & P 500 han anunciado recompras de $ 171 mil millones desde Diciembre, según el Sr. Kostin.

Cisco es un buen ejemplo. El grupo de tecnología anunció la semana pasada planes para usar $ 25 mil millones de los $ 71 mil millones en efectivo que mantiene en el extranjero para comprar nuevamente sus propias acciones, elevando su programa general de recompra a $ 31 mil millones. Eso equivale a aproximadamente el 14 por ciento de la capitalización de mercado completa de Cisco.

Las expectativas de que los recortes fiscales se reciclen abrumadoramente en los mercados han ayudado al índice de recompra S & P 500 -que consiste de las 100 empresas estadounidenses que recompran la mayor parte de sus acciones- a superar al mercado bursátil en general este año, después de la mayoría de 2015 -17, notas de Oxford Economics.

Eso puede ser una mala noticia para las esperanzas de un boom económico impulsado por la inversión. Pero para los inversionistas en alerta sobre la inminente era de una política monetaria más estricta, esta actual generosidad corporativa será un tónico vital.

Sería dramático que no viéramos ningún boom de la inversión salvo las carreteras y los puentes que La Casa Blanca ha promedio arreglar y fabricar, financiado con denda pública, pues los impuestos, como se ha dicho van a disminuir drásticamente. Con un poco de suerte, el plan de Trump, como todos sus planes no se cumplirá del todo, y el déficit sería menor.

Original en www.miguelnavascues.com