En el último artículo hablábamos de un factor importante a la hora de invertir en Bitcoin, que en realidad es un factor clave a la hora de invertir en cualquier tipo de activo financiero, y es la psicología de los inversores.

Está más que demostrado históricamente que los inversores obtienen de media resultados mucho peor que los índices que se suponen que son su referencia.

Según datos de J.P. Morgan, en los últimos 20 años el S&P 500 ha rendido un 6,1% anual, la estrategia 60% renta variable / 40% renta fija un 5,6% y los bonos un 5%, mientras que el inversor medio ha obtenido un 2,5% ("average investor" en el gráfico), poco más que la inflación.

Teniendo en cuenta que el inversor medio invierte sobre todo en renta variable y renta fija, no hay duda de que su resultado es pésimo, no sólo peor que el de los índices, sino, de lejos, peor que los gestores, los cuales, por lo general, no suelen alejarse demasiado de sus índices de referencia (esto es así porque si no les despiden). Y dado que este fenómeno conductual es universal a la mayoría de personas alrededor del mundo, se puede inferir, sin dudas, que los inversores en Bitcoin son presas de las mismas trampas.

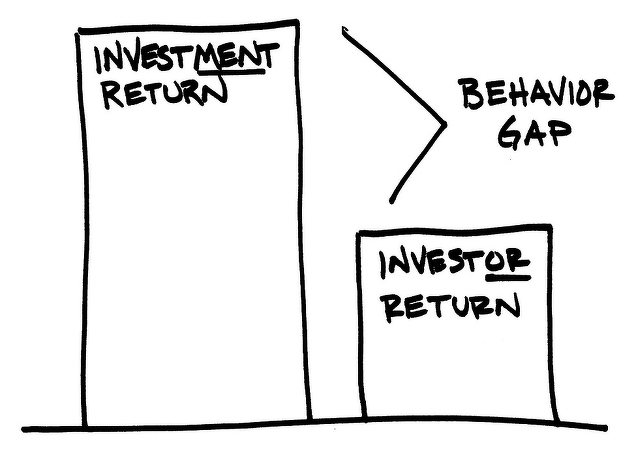

¿Por qué ocurre esto? simplemente por cómo funcionamos las personas. La enorme mayoría tiende a sobreponderar en estilos y estrategias que están calientes, llámese value, growth, indexación y, por supuesto, criptodivisas, por nombrar cuatro. Y cuando estos estilos pierden o no son muy rentables, la gente los dejan de lado para saltar al siguiente estilo de inversión que lo esté haciendo bien en ese momento (o lustro). Esto se conoce como behavior gap.

Por ello, tal vez sea una buena idea el invertir de forma reglada y sistemática, haciendo que consiga acceso a una forma de invertir con menos emociones y más racional. Dado que las personas somos víctimas de múltiples sesgos que nos hacen comprar arriba y vender abajo, invertir de esa manera probablemente es la mejor idea.

Si aún duda de este fenómeno por el que la mayoría de los inversores obtienen peores resultados que las propias rentabilidades que logran los activos en los que invierten, recordemos el siguiente caso del mejor fondo de inversión de los años 80, el Fidelity Magellan de Peter Lynch, que rindió un increíble 29% anual y donde el inversor medio de dicho fondo perdió dinero.

Esto demuestra que el rasgo indisciplinado de los inversores individuales es un rasgo persistente y universal.

Algunos dirán que no, que el inversor indexado es más disciplinado que el inversor individual en estrategias activas, pero esto no es cierto. La gran mayoría de los inversores, ya sean en acciones, en fondos indexados, en activos o lo que sea, son víctimas de los mismos tipos de sesgos universales. Y, por supuesto, hay unos pocos inversores disciplinados -lo menos- que podrán sacar todo el partido de la indexación o de cualquier otra estrategia que sigan. Son la excepción a la regla.

Por ello la recomendación general puede ser que consiga acceso a un método de inversión definido y donde las emociones no juegen papel alguno o, al menos, juegen el papel más reducido posible.

Reglas de entrada y salida de los activos en los que invierte, como el Bitcoin, que sean predefinidas de antemano, es decir, un programa de inversión racional y que cuando falle pueda saber exactamente por qué falla.

En una época en la que el Bitcoin y otras criptodivisas están de moda, algo que atrae a hordas de inversores noveles, el aplicar el sentido común que los inversores en otros activos han practicado durante décadas, no está de más.