Este mismo lunes 23 de enero tanto la Comisión Nacional del Mercado de Valores (CNMV) como el Banco de España requirieron a todas las entidades involucradas en las cláusulas suelo la publicación final del cálculo total de provisiones.

Todas ellas han realizado de nuevo estimaciones de provisiones que en los últimos días han ido comunicando oficialmente, pero la mayoría de ellas mantiene sus cálculos iniciales y no considera que habrá un impacto significativo sobre lo que ya comunicó que provisionaba tras conocerse la sentencia europea de diciembre que anulaba las cláusulas suelo desde su origen, no desde mayo de 2013.

También hay que tener en cuenta que las provisiones comunicadas están hechas al alza, pero muchas entidades ya se han pronunciado explicando que no realizarán todos los pagos y que por tanto estiman no se usará gran parte de las provisiones.

Los bancos más afectados serían CaixaBank y Banco Popular, y los no afectados Santander y Bankinter por no tener cláusulas suelo. Entre las entidades afectadas también hay no cotizadas, las cuales no analizaremos al no ser susceptibles de inversión (Unicaja ha provisionado 130M, Ibercaja 50M, Cajamar 200M, etc.).

Ahora bien, lo importante sería prever qué impacto tendrán estos cambios de provisiones en el valor de cada empresa.

CaixaBank

CaixaBank ha informado a la Comisión Nacional del Mercado de Valores que propondrá al consejo de administración aumentar la provisión para asumir el impacto de la devolución de las cláusulas suelo en 110 millones de euros, con lo que el total previsto se incrementará a 625 millones de euros.

La entidad catalana ya tenía hecha una provisión de 515 millones de euros para hacer frente a las cantidades a devolver por el impacto de las cláusulas suelo.

Sabiendo que la capitalización de mercado de Caixabank es de 19,978 B, el impacto en su valor antes y después de la sentencia europea sería el siguiente:

| Provisiones |

Cap. Bursátil | Antes | Ahora |

19.978 M | 515 M | 625 M |

Cap. afectado | 2,58% | 3,13% |

Con esto podemos entender que en un primer momento el impacto negativo que tuvo en el valor de la empresa fue de un 2,58%, y que con las nuevas provisiones se prevé que el valor aumente un 0,55% (hasta el 3,13%).

El día en que fue aprobada la sentencia del Tribunal de Justicia de la Unión Europea del pasado 21 de Diciembre, pudimos observar caídas del 4,78%. Tras este impacto inicial, la cotización se fue recuperando.

Banco Sabadell

Banco Sabadell ha estimado el máximo impacto que podría tener la devolución de las cláusulas suelo en 490 millones de euros y ha indicado que las provisiones realizadas a 31 de diciembre de 2016 serían suficientes para compensar las posibles minusvalías sobre los activos y "los desenlaces de cualquier contingencia abierta".

En todo caso, Sabadell está tramitando un recurso para intentar no tener que pagar por las cláusulas suelo, ya que la entidad considera que tiene argumentos jurídicos y procesales que se deberían tener en cuenta.

En cualquier caso y a expensas de lo que suceda finalmente en el caso del Banco Sabadell, a continuación desglosamos el posible impacto en el valor final de la compañía en caso de tener que desembolsar a sus clientes los capitales correspondientes:

| | Provisiones |

| Cap. Bursátil | Antes | Ahora |

SABADELL | 7.828,92 M | 170 M | 490 M |

| Cap. afectado | 2,17% | 6,26% |

Se puede ver que el capital afectado sobre el valor de la empresa en un principio era del 2,17%, y que con el exceso de provisiones realizado el capital afectado aumentaría un 4,09%, hasta el 6,26%.

Observamos también caídas el 21 de Diciembre en los momentos iniciales de hasta un 10,5% en el Banco Sabadell con posterior recuperación.

BBVA

Por su parte, el BBVA mantiene su estimación de un impacto negativo neto de unos 404 millones destinados a cubrir la contingencia de futuras reclamaciones para devolver todo el dinero cobrado a los afectados por cláusulas suelo, cifra que es menos de la mitad de lo que explicó este banco en julio de 2015, cuando lo cifró en 1.200 millones brutos.

La razón principal de este cambio es que la entidad considera que no devolverá nada a muchos de sus clientes, ya que muchos de ellos eran profesionales cualificados y conocían ese tipo de cláusula, por lo que para ellos no sería abusiva

Estos datos están estimados de forma preliminar y todavía están a la espera de ser confirmados

El banco recordaba además que dejó de aplicar las cláusulas suelo en los préstamos hipotecarios a consumidores desde mayo de 2013.

En su caso la parte del capital afectado quedaría de la siguiente forma en el caso de confirmarse dichos importes:

| | Provisiones |

| Cap. Bursátil | Antes | Ahora |

BBVA | 42.500 M | 1.200 M | 404 M |

| Cap. afectado | 2,82% | 0,95% |

Como se puede apreciar, en una primera estimación el BBVA tuvo la intención de provisionar hasta los 1.200 millones, por lo que el capital afectado era del 2,82% del valor de la empresa, reduciéndose en la siguiente estimación hasta el 0,95%, lo que supone una reducción del 1,87%. Estaremos atentos para ver finalmente como

afecta.

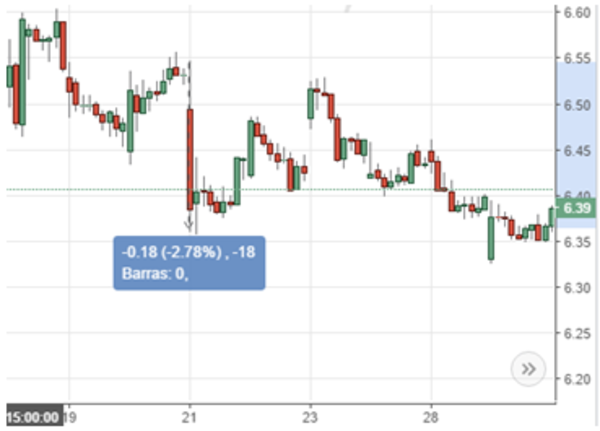

En el caso del BBVA el impacto negativo inicial en su cotización fue de un 2,78%, y a lo largo de la sesión se observó una cierta recuperación de los niveles perdidos previamente.

Banco Popular

El Banco Popular finalmente ha tenido que incrementar sus provisiones en 229 millones desde los 334 que ya provisionó para asumir el impacto de la devolución de las cláusulas suelo de sus contratos hipotecarios.

Este incremento es debido a la sentencia del Tribunal de Justicia de la Unión Europea del pasado 21 de Diciembre, por la cual se obliga a devolver los importes totales de las cláusulas suelo.

La provisión total final se cifra entonces en 563 millones de euros y afecta al valor de la empresa de la siguiente forma:

| | Provisiones |

| Cap. Bursátil | Antes | Ahora |

POPULAR | 4.209 M | 334 M | 563 M |

| Cap. afectado | 7,93% | 13,37% |

Tal y como hemos mencionado las provisiones aumentan y por lo tanto el capital afectado sobre el valor de la empresa también se ve aumentado. Este aumento es de un 5,44%, un impacto negativo importante en el caso de que finalmente se cumplan estas previsiones.

En la cotización del Banco Popular del día 21 de Diciembre hay caídas iniciales del 7%, las cuales posteriormente no se recuperaron tras haber perdido el valor psicológico de un euro.

Bankia

Bankia recordó que mantiene los cálculos expuestos el 21 de diciembre: 214 millones. Explicó entonces que tenía unas dotaciones de 114 millones en sus cuentas de junio de 2016 para cubrir la posible eliminación de estas cláusulas desde mayo de 2013 y que añadiría otros 100 millones para atender a los importes cobrados desde el inicio.

En la comunicación que trasladó a la CNMV en diciembre, el banco apuntaba que dejó de aplicar las cláusulas suelo en préstamos hipotecarios a consumidores desde septiembre de 2015.

Nuestras estimaciones hasta la fecha sobre el capital afectado del valor de Bankia son las siguientes:

| | Provisiones |

| Cap. Bursátil | Antes | Ahora |

BANKIA | 11.530 M | 114 M | 214 M |

| Cap. afectado | 0,99% | 1,86% |

El capital afectado final sería del 1,86%, lo que significaría un incremento del 0,87% sobre las previsiones iniciales.

Liberbank

Liberbank por su parte sigue reiterando la legalidad de sus cláusulas suelo, pero ante la sentencia del Tribunal de Justicia de la Unión Europea que obliga a devolver todo lo cobrado por cláusulas suelo abusivas, ha cifrado el impacto negativo en sus cuentas en 83 millones de euros.

| | Provisiones |

| Cap. Bursátil | Antes | Ahora |

LIBERBANK | 973,850 M | 83 M | 83 M |

| Cap. afectado | 8,52% | 8,52% |

En el caso de Liberbank el capital afectado sería del 8,52% en el caso de tener que pagar los 83 millones finalmente.

CONCLUSIÓN

Desde Aspain 11 Asesores Financieros les iremos informando durante los próximos meses del impacto real de la sentencia por las clausulas suelo en los bancos cotizados, ya que como hemos comentado, algunas entidades confían en disminuir sus devoluciones mediante procesos legales. Por el momento varias han disminuido sus provisiones y otros las han aumentado, tratándose únicamente de importes estimados que no se cumplirán con exactitud.