Apple debería comprar Dialog en vez de reemplazar los equipos de ingenieros como descuenta el mercado. DLG cotiza a EV/EBIT 6x lo que ofrece un descuento significante respecto a AAPL que cotiza a 16x, por lo que la adquisición de DLG aportaría valor a los accionistas de AAPL. Además, pueden salir a la luz sinergias y valor oculto procedentes de una relación con origen en la primera versión del IPhone.

Descripción del negocio

Dialog es una compañía de semiconductores centrada en el diseño y desarrollo de circuitos integrados para la gestión energética (PMIC). Los ingresos de esta actividad se contabilizan en el segmento Mobile Systems y suponen el 77% de los ingresos totales. Existen otros tres segmentos que proveen ingresos adicionales y diversificación: Connectivity como soluciones bluetooth de bajo consumo (10%); Advanced Mixed Signal como controladores AC/DC (10%); y Automotive & Industrial como controles del motor a medida y otros PMIC relacionados (2%).

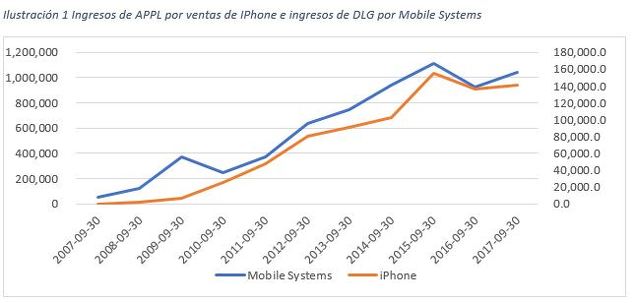

La empresa salió a bolsa en 1999 declarando en la memoria anual que al menos desde 1997 los ingresos procedentes de 5 clientes suponían más del 70% de los ingresos totales. Esta dependencia ha sido constante hasta que en 2008 la empresa declaró que el 64% de los ingresos dependían de dos clientes, mostrando un alto grado de dependencia. En 2011 y 2012 un cliente proporcionaba el 61 y 77% de los ingresos, respectivamente. Si observamos la alta relación entre los ingresos de DLG y los ingresos de APPL por la venta de IPhone, y teniendo en cuenta que DLG fabricaba PMIC para APPL, podemos concluir que DLG ha sido un jugador clave en el desarrollo del IPhone.

A primera vista, parece razonable pensar que, si DLG es reemplazado, la empresa perderá el 77% de los ingresos. Sin embargo, en el peor de los casos, esto llevará cierto tiempo. Si sucediese, será reemplazado progresivamente. ¿Pero por qué rompería AAPL una relación con el desarrollador de los PMIC del IPhone? Las mayores preocupaciones de los analistas parecen ser las siguientes:

- La dependencia de DLG sobre los ingresos de AAPL es muy elevada. Pero esta dependencia no es nueva y se conoce desde hace años.

- El CEO de DLG ha reconocido que AAPL tiene los recursos para desarrollar sus propios PMIC. Creo que esto ya se sabía, a fin de cuentas, AAPL tenía recursos suficientes desde hace tiempo y no lo hizo, ¿Por qué lo haría ahora? Dado que el know-how de DLG es difícil de reproducir, ¿no sería más fácil comprar DLG?.

- Según un anuncio ad-hoc (31/05/2018), los ingresos de 2018 se reducirán un 5% porque AAPL diseñará junto con DLG uno de los tres PMIC encargados a DLG. A pesar de ello, los ingresos serán mayores que en 2017.

- El sector de los semiconductores es altamente competitivo y la diferenciación del producto es complicada. Sin embargo, AAPL reconoce utilizar servicios y productos que solo puede obtener de un proveedor. Creo que este podría ser el caso de DLG. De este modo, como DLG solo supone el 1% de los gastos totales de AAPL, DLG tendría una ventaja competitiva muy importante porque los costes de cambio serían muy elevados para AAPL y el ahorro en costes bajo. Este hecho se confirma porque el ROIC medio durante los últimos 10 años (13%) es mayor que el WACC relativo (3%).

Asimismo, desde su web y por comentarios en las memorias anuales, sabemos que el ciclo de diseño dura entre 6 y 18 meses, el ciclo de facturación dura 3 meses y el ciclo del producto entre 1 y 5 años. Por ello deducimos que DLG recibirá ingresos de AAPL al menos durante 21 meses y hasta 7 años. Esto no garantiza que los ingresos estén garantizados, ya que dependen de las ventas del IPhone, pero dado el éxito de AAPL situándose como marca premium y el elevado ratio de retención de clientes, espero que seguirá estando entre los máximos vendedores durante los próximos años. Recientemente, Huawei adelantó a AAPL como segundo mayor vendedor de smartphones. A pesar de ello, parece razonable pensar que las ventas no desaparecerán repentinamente.

Por todos los puntos expuestos anteriormente, los analistas podrían pensar que se trata de un negocio de alto riesgo. Sin embargo, la estrecha relación entre ambas empresas y el bajo coste que supone para AAPL me lleva a pensar que el riesgo del negocio es bajo.

Encuentro que hay tres posibles escenarios: 1) AAPL reemplaza a los ingenieros de DLG, reconstruye el know-how y la propiedad intelectual de tal manera que los ingresos caen poco a poco; 2) DLG continúa trabajando para AAPL como hasta ahora; 3) AAPL adquiere DLG.

¿Por qué AAPL compraría DLG?

AAPL puede o bien desarrollar sus propios PMIC o adquirir DLG:

- El coste de reemplazar DLG es complicado de determinar ya que lleva tiempo y dinero crear el equipo de DLG (1.300 empleados trabajando para I+D por todo el mundo), desarrollar el know-how y la propiedad intelectual, establecer fuertes relaciones con los fabricantes, y diseñar procesos efectivos para proporcionar respuestas rápidas a los gustos de los consumidores.

- El coste de adquirir DLG sería el Enterprise Value más una prima que podría ser hasta el múltiplo de AAPL. Siendo el EV/EBIT de DLG 6.02x y el ratio de AAPL de 16.56x, esto ofrecería un potencial alcista del 175%. Sin duda AAPL no pagaría 16x, pero existe margen suficiente para que accionistas de AAPL y DLG resultasen beneficiados de esta transacción. Otro punto de vista es que DLG obtuvo beneficios por valor de 112€ millones por el negocio de AAPL. Esto implica que AAPL y sus accionistas ahorrarían esta cantidad anualmente más sinergias potenciales si comprasen DLG. Además, ingresarían hasta 50€ millones de beneficios por los otros segmentos, aunque habría que deducir los ingresos procedentes de Samsung ya que no parece razonable que AAPL sea proveedor de Samsung (entre el 1 y el 20% de los ingresos).

No podemos ignorar el hecho de que DLG ha contribuido y contribuye al desarrollo del IPhone desde su creación. Los vínculos y las sinergias que se hayan podido crear durante todos estos años son difíciles de replicar y probablemente sean de gran valor difícil de cuantificar.

Otros datos fundamentales

Independientemente de la estrecha relación entre AAPL y DLG, se trata de una empresa bien gestionada, sin deuda, que genera caja año tras año, y que proporciona valor a sus accionistas.

En cuando a la deuda, la empresa emitió bonos convertibles en 2012 para la adquisición de iWatts en 2013. La deuda se amortizó en 2015 y actualmente no hay deudas a largo plazo.

El FCFE ha sido positivo durante los últimos 10 años, exceptuando 2013 por la compra de iWatts, y el CROIC (FCFE/Capital Invertido) ha sido del 24%. DLG no reparte dividendos y reinvierte los beneficios en el negocio proporcionando valor al accionista.

Considero que la dirección de la empresa ha proporcionado valor a los accionistas porque el retorno al capital invertido medio (ROIC) ha sido del 13% mientras el coste del capital medio era del 3%. Podríamos haber asumido un coste del capital sustancialmente superior sin alterar la conclusión.

Valoración

Asumiendo que la relación con AAPL no se extingue y que por tanto los ingresos en 2018 aumentan, creo que sería conservador aplicar un múltiplo de 15 a los beneficios normalizados de 2017 de tal forma que el precio objetivo sería 31.47€.

Valorando por descuento de flujos de caja a perpetuidad:

- Suponiendo que el riesgo de negocio es bajo y por tanto WACC es igual al 3%, el precio objetivo es de 70€.

- Suponiendo riesgo elevado y WACC igual al 7%, el precio objetivo es 30€

Ambos casos ofrecen un crecimiento potencial de entre 57% y el 268%.

Si por el contrario, la relación con AAPL se extingue, descontando el 80% de los ingresos, los precios objetivos sería 6€ y 14€. Además, hay que tener en cuenta que DLG tiene una posición importante en caja equivalente a 6€ por acción lo cual ofrece cierta protección.

Declaración de conflictos de interés: Rodrigo Cobos invierte en renta variable y tiene una posición larga en la acción Dialog Semiconductor Plc.