En mi artículo previo comentaba el libro de Edmund Phelps “La inaudita prosperidad”, en el que el autor comparaba lo que él considera los mejores años del capitalismo (1850-1970) con las décadas posteriores, mucho menos innovadoras y creadoras de productividad, con sus secuelas en salarios bajos y ampliación de la brecha entre niveles de renta.Yo hacía hincapié en el desvío persistente de la economía real a la financiera, auténtica recogedora de los frutos de la innovación, en detrimento de la economía real, inversora y productiva.

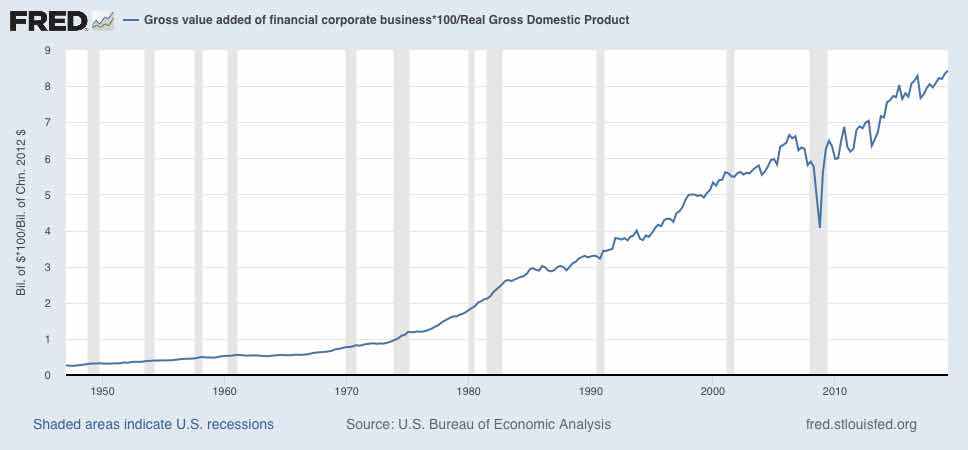

Que la parte de economía financiera ha “invadido” la economía no se puede dudar, si se observa el gráfico siguiente, que añado al que yo recogía en el post anterior.

Representa la parte de PIB de EEUU en % que registra el Valor Añadido del sector financiero, que se ha multiplicado por más de nueve desde 1950. Por cierto, que la aguda caída de la recesión de 2008 demuestra que fue una crisis financiera, por sí a alguien le quedaba alguna duda.

En todo caso, la participación porcentual en el PIB volvió a subir rápidamente en cuanto las cosas volvieron a funcionar.

Esto lo considero una señal de decadencia más que añadir a la “Secular Stagnation” de la que tan brillantemente habla Nicolás Del Moral Garnier en su último artículo.

No es que esté en contra de la actividad financiera, tan necesaria y vital en la era destacada por Phelps por su innovación y capacidad de integración social; pero es que entonces las finanzas consistían en proveer fondos a largo plazo, que financiaban inversiones a largo plazo, cruciales a la hora de edificar una economía sólida. Hoy las finanzas, mediante la revolución de las innovaciones financieras acaecida desde los años ochenta, se ha comprimido a unas decisiones a corto plazo, pues ahora cualquier activo a largo se hace líquido y se transfiere su riesgo mediante artilugios que, sin embargo, no impiden un estallido como el de 2008, verdadero aviso del que no hemos hecho mucho caso, como se ve en el gráfico.

Nicolás Del Moral dice acertadamente que la era de los tipos de interés bajos o negativos están muy influenciado por la decadencia demográfica (que es la tesis de Larry Summers en su “Secular Stagnation”). Yo añado esta desviación creciente de lo real a lo financiero como un factor explicativo de la baja inversión real y productividad, pues las empresas se han recuperado de la crisis pero han usado sus recursos para practicar el “buy back” (recompra de sus acciones) y hacer todo lo posible por satisfacer a sus accionistas a corto plazo, auténtico horizonte temporal de hoy en día. He ahí una explicación más de la “revolución financiera” que nos atenaza.

Ahora bien, ni la demografía en franca decadencia se va a revertir, ni la situación actual de bajos tipos de interés va a dejar de traer consecuencias serias. Porque los bajos tipos, por una parte afectan gravemente a la banca, y por otra alientan la especulación, cuya financiación sale gratis.

Para mí es insostenible que puede estallar o por la rebelión social contra una división de capas sociales cada vez más aguda, o por otra crisis financiera, pues los riesgos se pueden transferir, pero no eliminar, y al final de la cadena hay una entidad que asume esos riesgos, que se queda colgada de un hilo como le sucedió a AIG, la gran aseguradora de riesgos financieros, en 2008, que el gobierno de EEUU no tuvo más remedio que intervenir para evitar que todo el sistema se derrumbar, porque una quiebra de AIG hubiera supuesto una cadena inconmensurable del quiebras en cadena.

Por lo tanto, no veo claro que los tipos seguirán pasivamente siendo bajos hasta que se rectifique la deriva demográfica. Por el contrario, creo que esconden un factor de riesgo disimulado entre tanto producto financiero sofisticado. Y si no, no creo que la sociedad aguante mucho tiempo la decadencia de la economía real de la que parece no poderse extraer más productividad, verdadera fuente de la prosperidad.

En suma, no veo muchas razones para estar satisfechos, y sí muchas para preocuparse. La desviación hacia lo financiero a producido un aumento de las deferencias de renta ofensivas, que no se pueden achacar al capitalismo, sino a esta oleada quizás final que estamos viviendo.

Los tipos de interés negativos están relacionados ciertamente con la degradación demográfica, y a su vez son insostenibles al menos bajo las instituciones actuales, empezando por la banca, cuyo negocio se basa en una curva de intereses de pendiente positiva, para endeudarse a corto y prestar a largo a un tipo varios puntos por encima. El estrechamiento de márgenes no hace más que poner en riesgo el capital de la banca, e implicar la búsqueda de soluciones más o menos heterodoxas que no benefician al sistema, por ejemplo, intensificar la búsqueda de soluciones a corto plazo de transferencia de riesgos al final imposible, porque esa cadena tiene un final que es el que acepta ese riesgo.