Blanco, parado, pálido, petrificado, confundido cuando escuché de la boca de un gestor: “Compra esta acción que tiene un EV/EBITDA de 3,5x! un auténtico chollo”.

Hasta lo que da mi experiencia en chollos, que no es mucha, un chollo se obtiene en el mercadillo en un producto cuya duración es más bien corta. Por esto que cuando dicen chollo yo leo peligro.

Pero el tema no reside en el chollo en sí, sino en la mala interpretación del EV/EBITDA. Recuerdo que era una empresa petrolera, de las grandes, con unas grandes inversiones. Y claro, a grandes inversiones grandes depreciaciones.

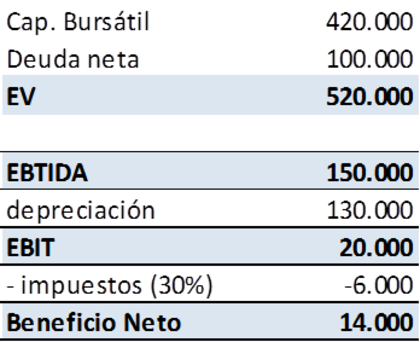

Pero para sustentar lo que quisiera transmitir vayamos a números. Esta empresa petrolera capitalizaba unos 420.000 millones de NOK con unos 100.000 millones en deuda, esto nos da un EV de 520.000 millones. La empresa genera unos 150.000 millones de EBITDA, dando como resultado una ratio 3.5x EV/EBITDA.

Bingo! Baratísima, ya que el EBITDA no deja de ser algo parecido al beneficio ordinario que genera la empresa (EBIT) más la depreciación que es el gasto que no es pago (depreciación). Entonces, en 3.5 años de generación de caja hemos pagado la empresa y a partir del año 3,5 a vivir de rentas!.

Pero vayamos ahora a la depreciación. La empresa tiene un importe de depreciación de 130.000 millones y, para simplificar, un impuesto de 30%. Esto nos daría la siguiente cuenta de resultados:

Como dirían en mi pueblo: “pero esta empresa, ¿cuántas perras da?”. Si traducimos perras por caja que genera, la respuesta sería no mucha la verdad. Ya que la depreciación suele ser igual al dinero que necesita gastarse la empresa para mantener su actividad, lo que se le denomina como Capex de Mantenimiento o Inversión de mantenimiento. Así pues, el flujo de caja sería:

Entonces, el chollo ya empieza a tener otra forma. Si nos fijamos, la empresa genera caja neta (FCF) por importe de 14.000 millones y con ella puede hacer lo que quiera: Nuevas inversiones, devolver la deuda, repartir dividendos, recomprar acciones…. Entonces, si cada año genera 14.000 millones y tiene deuda de 100.000, significa que tardará 7 años (100.000/14.000) en devolver el 100% de la deuda. Para ese entonces, quizá me habrán salido más canas.

Conclusión:

Si te gusta el EV/EBITDA has de tener en cuenta los peligros que entraña.

Recomendación:

Emplear el EV/EBIT que al menos te descuenta la depreciación.

No usar la palabra chollo en el ámbito financiero.

PD: Tan solo para escenificar el artículo, la empresa usada ha sido Statoil, que hoy día tiene una gran depreciación

Nota: este artículo no es una recomendación de compra o venta. De forma directa o indirecta tengo posición en las acciones aquí presentadas.