Desde que comencé a estudiar la inflación, así como todo lo que que la afecta de forma directa e indirecta, y las consecuencias y causas, me di cuenta que era un tema poco comprendido por la sociedad en general, lo cierto es que tengo la sensación de que solo una pequeña parte de la sociedad conoce realmente las consecuencias de la inflación, y de cómo afecta realmente a nuestros ahorros. Redacté un informe titulado "La inflación como método de reducción de deuda" con diferentes casos reales alrededor del mundo que derivaron en problemas económicos fruto de las diferentes formas en las que se puede transmitir el aumento de los precios de los bienes y servicios.

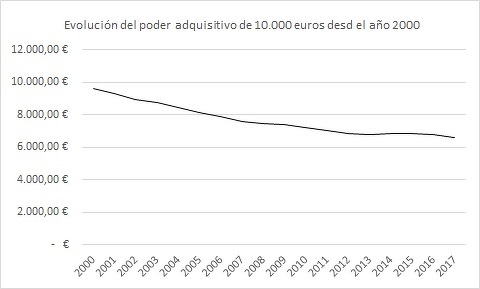

En primer lugar, me gustaría que todo español sepa lo que ha ocurrido con sus ahorros desde el año 2000 con una media inflacionaria del 2,248%, en principio el número no produciría pánico si solo fuera la inflación de un año, el problema es que ha sido la inflación media de los últimos 17 años. Eso significa que los ahorros de un español han perdido el 34% de su valor durante estos años. Veamos la evolución de 10.000 euros desde el año 2000 hasta la actualidad.

Un español que tuviera ahorrados 10.000 euros en el año 2000, a día de hoy, pese a que la cantidad de dinero que tenía no se ha reducido, sí lo ha hecho la calidad, eso significa que ese dinero ha perdido un valor del 34% desde entonces. En resumen, nos han robado 3.400 euros y no nos hemos enterado.

Imaginemos un coche por valor de 10.000 euros en el año 2000, en aquel año nosotros podríamos haber comprado aquel coche con nuestros ahorros, hoy el precio de ese coche ha aumentado un 34% fruto de la inflación producida durante estos años. Actualmente el precio del coche es de 13.400 euros ¿Pueden comprar el coche tus ahorros del 2000? No.

Inflación media en el ejercicio 2000/2017 en España.

A continuación, voy a dejar algunos de los puntos que traté en el informe que redacté hace unos meses sobre la inflación, ya que creo que es un tema de vital importancia que todos debemos conocer.

1. La respuesta al porqué debemos invertir nuestros ahorros, inflación.

Desde que una persona comienza a ahorrar dinero, este comienza a perder poder adquisitivo fruto del sistema inflacionario por el que todos los países se rigen. Cuando hablamos de poder adquisitivo, hablamos del poder del dinero. El objetivo no es tener 1 millón de euros y mantenerle durante 10 años, a mi modo de ver, eso no es ahorrar. El objetivo es tener 1 millón de euros y que con el paso de los años, ese millón pueda seguir comprando, al menos, lo mismo que en el inicio.

A lo largo de la historia hemos visto como encontrarnos con la deflación es algo totalmente raro o inusual, siendo algo que deberíamos haber visto de manera relevante por causa de la evolución de la tecnología (petróleo 1970). Sin embargo, hemos visto como la inflación ha sido constante a lo largo de los años, y ha ido provocando que los ahorros del pueblo hayan ido perdiendo poder adquisitivo a medida que esta ha ido generándose.

Dice Murray R. Rothbard en su libro “What has the government done to our money?”

“Si el gobierno encuentra alguna manera de dedicarse a falsificar dinero creándolo de la nada, podría ganar dinero sin molestarse de vender sus productos o extraer oro. De esta manera se apropia astutamente de recursos de manera sutil, sin provocar la hostilidad que levantan los impuestos”

Es importante resaltar la última frase “Sin provocar la hostilidad que levantan los impuestos” lo que quería dejar claro Murray es que el pueblo no tiene una clara idea de lo que la inflación provoca, nada que ver con los impuestos establecidos como IRPF, IVA, IS, IE etc.. Que si los conocen, y están siempre al tanto para intentar evadirlos. Si comparamos el impacto de la inflación sobre los ahorros, con el impacto que tienen los impuestos sobre nuestros beneficios, veremos que con la media inflacionaria de los últimos 100, 40, o 20 años, la comparación sería inútil, dando por hecho que para un ahorrador, el dinero que desaparece por causa de la inflación, está a años luz del que desaparece por causa de los impuestos establecidos.

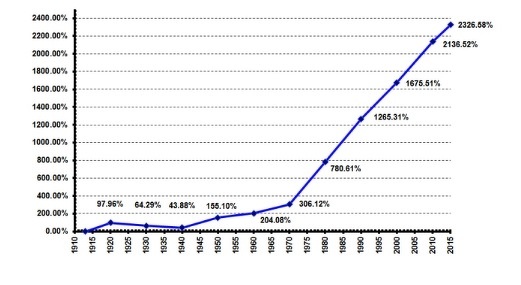

En EEUU desde 1913 la inflación supera el 2300%, lo que quiere decir que el precio de productos básicos como el pan, la harina, mantequilla, patatas, arroz etc... Ha multiplicado por más de 20 desde entonces.

Una persona que vivía en los años 70 podría comprar productos básicos sin ningún problema con el salario que mantenía, pero ¿Que podrían hacer sus ahorros de los años 70 en los años 90 después de que los productos básicos hayan aumentado un 800% su valor? Los ahorros de esa persona en un periodo de 20 años, no valen nada.

No todos salen perjudicados con la inflación, la inflación les beneficia a los endeudados, que reducen su deuda a medida que el dinero va perdiendo valor. Un endeudado que todos conocemos, son los gobiernos, uno de los principales interesados en que esta se genere fruto de la deuda que han venido manteniendo históricamente.

2. ¿Qué es la inflación?

Podemos definir inflación como el incremento del precio que pagamos por los bienes y servicios, pero eso solo diría parte de la historia. La consecuencia de lo citado anteriormente es la pérdida de poder de nuestro dinero.

Podemos encontrar dos lugares en la inflación, inflación en precios e inflación monetaria.

Decimos que la inflación en precio es cuando los precios suben obligando a aportar más dinero para comprar el mismo bien al que antes teníamos acceso con una cantidad de dinero inferior.

Inflación monetaria es el incremento de masa monetaria en el sistema. Este acto supone un impuesto oculto para los consumidores y es la causa principal por la que se produce inflación. Comúnmente la inflación monetaria proviene de la impresión de dinero por parte del gobierno, podemos encontrar más causas, pero esta es una de las más claras y comunes.

El periodo en el que se incrementa el soporte de dinero, se debilita la moneda y los precios de los bienes aumentan, este proceso demora entre 18 meses y 2 años. En una economía como la de U.S ese es el tiempo en el que se recoge el suceso donde el gobierno comienza a gastar la nueva masa monetaria provocando que el pueblo la acepte sin saber que eso provocará la pérdida de poder adquisitivo de todo su dinero ahorrado a través del encarecimiento de los bienes y servicios a los que diariamente necesitan tener acceso.

2.1 ¿Cuáles son las causas de la inflación?

La causa primaria por la que se produce inflación es por el aumento de masa monetaria en el sistema. Si el precio de los bienes y servicios es x con un masa monetaria x, cuando la masa monetaria aumenta a x+1 el precio de los bienes y servicios deberá aumentar en la misma proporción.

La segunda causa por la que se puede producir inflación, es una causa impredecible como desastres naturales que terminen con la producción de los bienes que consumimos diariamente. En este caso la masa monetaria se mantiene, pero la oferta de bienes decae por causa del desastre natural, eso provoca que el precio de los bienes aumente. Este suceso no suele durar mucho tiempo ya que el productor intenta rápidamente aumentar la producción por el aumento de demanda constante en el que se ve envuelto.

La tercera causa es causada por un cartel organizado como ocurrió con el petróleo en 1970. El precio del petróleo estaba llegando a precios muy reducidos fruto de la evolución de la tecnología que hacía más eficiente su extracción, esto condujo al abaratamiento de su precio. El precio del barril llegó a precios donde una gran parte de los productores no generaban dinero, esto llevo a un monopolio con el que acordaron restringir la extracción de petróleo con objetivo de que su precio aumentara. El problema vino cuando diferentes compañías subyacentes que utilizaban el petróleo como materia prima se vieron envueltas en un problema muy grande, y es que el precio aumentó tanto que no conseguían generar dinero con la venta de sus productos. El resultado fue despidos masivos y una inflación extrema que produjo en encarecimiento de todo tipo de bienes. A este suceso se le llamó estanflación, una combinación entre estancamiento de la economía e inflación.

4. ¿Qué es la deflación?

Definimos deflación como la disminución en los niveles de precios. La tasa se prolonga durante al menos dos trimestres con objetivo de excluir caídas en los precios de sectores concretos que puedan haber sido producidos de manera puntual.

La deflación puede ser causada por la reducción de oferta de dinero, como hemos visto, el poder del dinero comúnmente es proporcional a la masa de dinero circulante en el sistema.

Deflación puede provenir de la evolución en la tecnología de producción, tenemos el claro ejemplo en la revolución industrial, los precios bajaron mientras el empleo subió.

Podemos tener deflación por la reducción de demanda sobre los bienes y servicios, si el pueblo no consume tanto como se produce, los precios de estos deberán bajar.

4.1 ¿Es la deflación buena o mala?

Generalmente se atribuye deflación a un mal momento para la economía, lo cual es absurdo como hemos visto, tal vez esta percepción sobre la deflación proviene de lo ocurrido en la gran depresión. La deflación fue producida por la disminución de oferta monetaria en el sistema, el mismo suceso ocurrió en 2008. El mercado consumió toda la liquidez del mercado, la economía se contrajo, comenzaron los problemas para devolver los préstamos y se comenzaron a perder empleos, en ese momento los bancos dejaron de prestar dinero, y como hemos visto que la cantidad de masa monetaria en el sistema debe ser proporcional al precio de los bienes, al parar la oferta de dinero, se produce un “stop” de masa monetaria y con ello viene la deflación. Esto fue lo ocurrido en la gran depresión y en la crisis inmobiliaria de 2008.

Durante la depresión y la crisis de 2008 la demanda de dinero era alta, pero la oferta era baja provocada por el incumplimiento de los préstamos, esto produjo la reducción de oferta de dinero. La FED asumió toda esa deuda con objetivo de detener la deflación y, en consecuencia se transfirió de las manos privadas al público. Lo que podría haber sido remediado a través de la quiebra y la liquidación de las instituciones que estuvieran en problemas, hoy es una carga de más de un billón de dólares para las nuevas generaciones.

8. ¿Qué es la hiperinflación?

Llamamos hiperinflación a los periodos de inflación extremadamente rápidos, por lo general producido por un aumento desenfrenado de moneda fiduciaria.

Se dice que se considera hiperinflación cuando el aumento de lso rpecios de los bienes y servicios aumental más del 50% al mes.

Veamos ejemplos de hiperinflación que hemos tenido alrededor del mundo los últimos años.

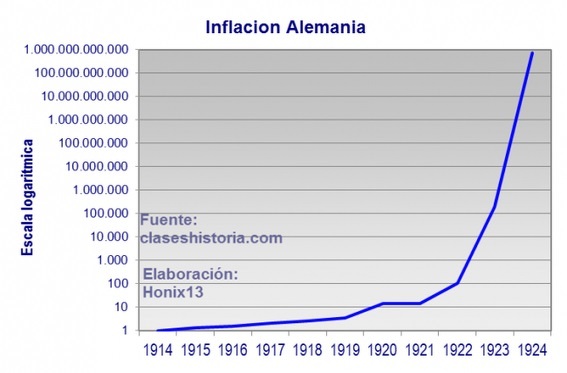

El caso más sonado para los europeos ha sido el caso de Alemania, por tanto vamos a hablar de forma resumida de aquel suceso y de algunos datos característicos que actualmente se ven como algo increíble.

De 1914 a 1919 los precios multiplicaron por dos, pero eso solo fue el inicio. Una imagen dice más que mil palabras, asique vamos a ver la evolución de la hiperinflación alemana desde 1914 hasta 1924 en un gráfico.

Solo imaginemos que tenemos ahorrados 10.000 marcos en 1914, con ese dinero, podríamos comprar una casa en aquel año. Pero en 1922, esos ahorros solo podían comprar una barra de pan.

Los doctores, dentistas, en resumen trabajadores que daban algún servicio, dejaron de pedir dinero por sus ellos, en esos momentos pedían cualquier tipo de bien como mantequilla, arroz, huevos etc... sabían que ese bien al día siguiente probablemente aumentaría su valor por dos, por tanto era mucho más efectivo cobrar a cambio de cualquier tipo de bien, que por dinero, que al fin y al cabo al día siguiente perdería la mitad de su poder adquisitivo.

En el inicio se había comenzado con la compra de diamantes, oro, casas de campo y antigüedades, ahora se extendía a artículos menores y casi inútiles - sillas, jabón, horquillas, peines etc...

Alemania comenzó a tornarse un país inseguro, las tuberías de las calles desaparecían, los robos en gasolineras se multiplicaban por horas, la gente comenzó a comprar cosas inútiles para hacer trueques. También la cocaína se constituyó como la droga de moda.

Toda esta situación condujo a Hitler al poder, y con él a la mayor guerra de la historia.

Pero la hiperinflación no es algo inusual, ha ocurrido en infinidad de países, aquí tenemos algunos de ellos, el más potente ha sido Hungría donde los precios multiplicaban por 3 cada día. En tan solo unos meses un huevo pasó de valer menos de 1 pengo a valer más de 100 millones de pengos. La inflación anual se situó en 13.600 billones.

9. ¿Qué es la moneda fiduciaria?

La moneda fiduciaria es aquella que está respaldada simplemente por la confianza de una sociedad, no por el valor de metales preciosos como el oro. El euro, el dólar estadounidense, la libre esterlina, el yen japonés son algunas de las monedas fiduciarias utilizadas en el mundo.

Cuando pensamos en moneda fiduciaria se puede resolver que podría haber problemas con una facilidad relevante ya que alguien con el cargo concreto podría crear una cantidad específica de dinero sin ningún tipo de respaldo, ya que como hemos visto las monedas fiduciarias, están creadas desde la nada. Con el sistema actual, los bancos centrales tienen el poder de hacerlo.

Otro problema con las monedas fiduciarias es que es difícil determinar qué moneda vale más que otro dado que todas las monedas fiduciarias se crean a partir de la nada. Actualmente el valor de cada moneda es manejado por los comerciantes de divisas a través de un sistema de subasta abierta similar a cómo se valora una acción. En primer lugar, el valor de la moneda puede determinarse por la fortaleza de la economía, pero a corto plazo, muchas otras variables entran en la determinación del valor como las ventas al por menor, venta de viviendas, nómina no agrícola etc... El sentimiento de los comerciantes en el mercado puede tener un efecto importante a corto plazo sobre el valor de la moneda, imprimiendo de esa forma volatilidad en las divisas sin ningún tipo de razonamiento lógico de cara al largo plazo.

¿Les interesa a los países una moneda fuerte con respecto al resto?

Podríamos pensar que a los países les gustaría tener una moneda fuerte, pero a menudo los países ajustan la oferta de su moneda con el objetivo de desvalorizar la misma. De esa forma sus exportaciones pueden aumentar ya que su producto se estaría abaratando para los empresarios de otros países donde se utiliza otra divisa.

Otras razones por la que vemos aumentos de oferta monetaria son la estimulación de la economía, que pocas veces llega a buen puerto, y el pago de deudas que el gobierno se permite financiar a través de impuestos.

Con el sistema actual de monedas fiduciarias podemos ver que la facilidad de generar problemas económicos es muy alta, todos recordamos la hiperinflación de Alemania en 1922…

¿De dónde proviene el dinero fiduciario?

Históricamente el dinero tenía valor intrínseco, la moneda valía lo mismo que su composición que estaba hecha a partir de metales preciosos. Pero cuando la población y el nivel de transacciones aumenta de forma relevante, este sistema queda obsoleto. Por ello se creó un sistema llamado “El patrón oro” donde monedas y billetes estaban respaldados por oro aunque ni la moneda ni el billete estaba compuesto por el metal. Ahora cada moneda o billete daba el derecho a comprar una parte del metal. De esta forma la toda la masa monetaria estaba respaldada por el patrón oro.

Tras la primera guerra mundial surgieron varios problemas que dificultaban la estabilidad del patrón oro fruto de los intereses económicos que surgieron tras el desastre que ocasionó la guerra, a esto se sumó la pérdida de poder de la economía británica y el hallazgo de nuevas minas. Todo ello dificultaba al gobierno la acción de ajustar la economía mientras se mantuviera el patrón oro.

En 1944 tuvo lugar la reunión de Bretton Woods donde se acordó vincular la divisa al dólar norteamericano con la condición de que la reserva federal debía encargarse de mantener el dólar con un tipo de cambio fijo (1% positivo o negativo) respecto al precio del oro. El tipo de cambio eran 35 dólares por onza de oro. El sistema de “cambio oro” finalizó durante la guerra de Vietnam mientras el gobierno de EEUU enviaba dólares al exterior con intención de financiar las necesidades que surgían, este acto produjo el aumento de dólares con respecto a las reservas en oro, y en consecuencia la desvalorización de la moneda por debajo del tipo fijo acordado. Al ser la moneda de respaldo para el resto de países, EEUU estaba perjudicándolos a medida que aumentaba la oferta monetaria en dólares.

En 1971 por causa de la desconfianza de otros países sobre EEUU, se termina el sistema de Bretton Woods declarando la inconvertibilidad de dólares en oro, y se comienzan a crear otras monedas “más seguras” con un único respaldo basado en la confianza de la sociedad en esa moneda.

- Las consecuencias de esta decisión fueron:

- Un desajuste importante en el sistema monetario internacional.

- Una fuerte inflación fruto de la expansión desenfrenada de crédito.

- El sistema se redujo a tipos de cambios flexibles basados en el juego de la oferta y la demanda.

- El aumento del poder de los bancos centrales sobre la masa monetaria en circulación, ahora pueden imprimir dinero cuando lo crean oportuno sin ningún tipo de respaldo.

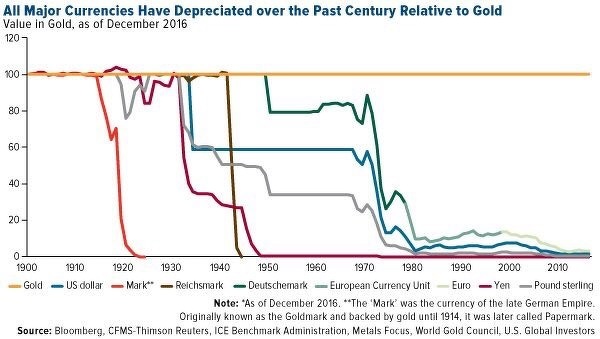

Evolución del valor de las monedas fiduciarias y el oro desde 1900 hasta la actualidad

El valor de las monedas se ha ido reduciendo de forma constante fruto de las inyecciones de masa monetaria en el sistema, sin embargo, el oro ha mantenido el poder adquisitivo fruto de las cualidades que le conforman. Una de las diferencias entre el oro y las monedas, es que es imposible producir oro de la nada, algo que si puede hacerse con las monedas, y como podemos ver, ha sido un ejercicio muy común desde que se establecieron.

10. ¿Qué es el QE?

El QE es un programa de estímulo cuyo elemento principal es la compra de deuda pública a modo de inversión por parte de un banco central. Lo llamativo del QE es el elevado importe de estas compras. En EEUU los sucesivos programas de QE han alcanzado varios billones de dólares y han convertido a la Fed en el principal inversor/comprador de bonos del Tesoro de los EEUU.

Hasta ahora se han centrado fundamentalmente en la compra de deuda pública. Sin embargo, también ha habido programas de compra de otros activos garantizados por préstamos hipotecarios.

El objetivo de los distintos bancos centrales que han emprendido estas medidas –no sólo la Fed, sino también el Banco de Inglaterra, el de Japón o el BCE– lo han hecho con un doble propósito. Por un lado, al aumentar la demanda de estos activos, sube su precio y baja la rentabilidad, con lo cual se reduce el coste de financiación del Estado. Por otro, al aumentar el precio de la deuda pública, hace que otros activos que tienen riesgo, como son las acciones o la deuda de empresas, sean relativamente más baratos, y por tanto, más atractivos.

¿Tiene efectos sobre la economía real? Sí, entre otros que los ahorradores inviertan en bonos emitidos por empresas privadas, que son mucho más rentables que los del Tesoro. De este modo, se facilita la financiación de estas empresas privadas en términos menos costosos.

En algunos casos, estos programas tienen efectos sobre el valor de la divisa del país que lleva a cabo las medidas. La moneda de estos países (por ejemplo el dólar de EEUU, también denominado USD) comienza a valer menos en el mercado de divisas (se deprecia) por efecto del QE y eso favorece a sus exportaciones, que pasan a ser más competitivas.

Pero no todos los efectos son positivos. El QE puede generar un aumento de los precios, especialmente cuando la moneda se deprecia, al ser más caros todos los bienes importados. El aumento de los precios reduce la capacidad de compra de las familias y empresas y puede reducir el efecto positivo del programa, ya que los inversores podrían exigir una mayor rentabilidad.

¿Ha funcionado el QE? A medias. Hasta ahora ha tenido beneficios sobre los activos objeto de compra y, en menor medida, sobre el resto de activos de riesgo comentados anteriormente. Sin embargo, cuanto mayor es el volumen de compras, su efecto se vuelve más limitado. Además, estos programas pueden favorecer la aparición de burbujas especulativas y el aumento de la inflación.

A grandes rasgos, el balance de los bancos centrales es como el de cualquier empresa, ya que también están constituidos por activos y pasivos. Cuando los bancos centrales compran bonos del Tesoro (QE), el tamaño de su balance se incrementa. En el lado del activo se contabiliza el valor del bono comprado. En el del pasivo, la deuda contraída por esa compra para cubrir ese riesgo de inflación. (Fuente: www.bbva.com)

11. ¿Qué cree la teoría austriaca sobre la impresión de dinero nuevo?

La base de la que parten los austriacos sobre la teoría del ciclo económico a mi modo de ver, es la del razonamiento lógico, y es de esa forma como definen las consecuencias que tienen las inyecciones de dinero nuevo en el sistema.

Muestran como una expansión de crédito artificial que no ha sido basada anteriormente por el ahorro del pueblo y mediante la bajada de los tipos de interés, tiende a influir en el aumento de inversión sin una base sólida en la que pueda sustentarse. La consecuencia es un falso auge económico que será la antesala de los problemas. Sostienen que las inversiones que no hubieran sido generadas sino hubiera tenido lugar la impresión de dinero nuevo, sobre utilizan bienes y servicios, desviando estos a proyectos no rentables que tarde o temprano producirán sobrevaloraciones en algunos activos.

Cuando la emisión de nuevo dinero cesa y los tipos de interés se adaptan a su verdadero nivel de mercado (generalmente muy superior al establecido por los bancos centrales), las inversiones que parecían rentables por causa de la manipulación de los tipos de interés y el dinero inyectado en la economía, dejan de serlo, la crisis estalla y con ellas se liquidan las inversiones erróneas o ineficientes.

12. ¿Qué es la velocidad del dinero?

La velocidad del dinero nos dice es cuánto tiempo la gente se aferra a su dinero. Pero de eso podemos inferir sus motivos y percepciones de la economía en general.

Para calcular la velocidad del dinero solo tenemos que dividir el PIB (total de todo lo que se vende en el país en cuestión) entre el suministro de dinero. Llamamos suministro de dinero básicamente al dinero a corto plazo, el dinero que está disponible de inmediato como dinero en efectivo, en cuentas corrientes, en depósitos a la vista etc...

Lo que nos dice la velocidad del dinero, es como se siente el pueblo con el entorno económico actual, si la velocidad del dinero es baja, supondrá que el pueblo tiene miedo y de esa forma, se aferra a su dinero lo máximo posible. De otra forma, si la velocidad del dinero es alta, supondrá que el pueblo está gastando su dinero rápido sin temer a ningún tipo de problema en el corto plazo. Puede existir una excepción a este hecho, esta es la hiperinflación como ocurrió en la Alemania de Weimar, la gente pagaba por su comida antes de comérsela, ya que sabían que si esperaban tan solo unos minutos, su precio podría multiplicarse por dos, esta situación provocaba el aumento de la velocidad del dinero mientras el problema en el que la economía estaba inmerso era escalofriante.

Parece que actualmente la economía no está rebotando. En 2009 la velocidad del dinero aumentó un poco. La gente estaba convencida de que la recesión había terminado y la economía iba a mejorar de esa forma empezaron a gastar un poco más. Esto podría haber sido el resultado del estímulo QE1. Pero la caída actual indica que la gente no está convencida de que la recesión ha terminado y que, una vez más, el pueblo estaría aferrándose a su dinero. También indica que las personas no tienen miedo de la inflación, al menos en el corto plazo todavía quieren mantener su dinero. Actualmente la velocidad del dinero es similar a la del 1970, fue ese el momento en el que tuvimos estanflación, producida por la evolución de la tecnología que a su vez produjo un abaratamiento masivo en la extracción de petróleo, esto condujo a la creación de un monopolio por parte de las petroleras para restringir la producción y de esa forma aumentar el precio del mismo de manera artificial.

Velocidad del dinero 1960/2016

Una de las causas por las que la velocidad del dinero no consigue repuntar puede ser el pago de la gran deuda que deriva de las crisis pasadas, en particular de la burbuja inmobiliaria. Tal vez, el constante pago de deuda está causando que la masa monetaria no este circulando de manera normal, como lo ha hecho en el contante de casos anteriores.

Para terminar les dejo la evolución de los bonos, la renta variable, el oro y el dolar desde 1802 ajustado por inflación. El estudio fue realizado por Jeremy Siegel

El mercado de renta variable se ha colocado un 6,6% por encima de la inflación desde entonces. Parece que los activos reales son los que mantienen mejor el poder adquisitivo de la gente en el largo plazo. Esta en una de las razones por las que no debemos temer la inversión, sino todo lo contrario, ya que ha sido y sigue siendo, el camino para proteger nuestros ahorros del sistema fraudulento en el que vivimos.

En la evolución de la renta variable se pueden apreciar " las grandes crisis" y en qué quedan si nos basamos en el largo plazo. Hasta el momento cualquier persona que haya comprado justo antes de las crisis de los últimos años, hoy seguiría manteniendo su poder adquisitivo muy por encima de la inflación.

1$ invertido en renta variable en 1802 hoy supera los 700.000$

1$ invertido en bonos del estado hoy supera los 1500$

1$ invertido en oro hoy serían 4$

1$ depositado en una cuenta bancaria hoy sería 0,05$, tu dinero habría perdido el 95% de su valor.

Espero que les guste,

Un saludo.

JGF