Empecemos por la crónica:

CERCA DE UNA CORRECCIÓN IMPORTANTE EN RV EUR (8/01/2014): “Quizá la llegada a la parte alta de ese canal alcista, junto con la señal de alerta de nuestro modelo, sea la excusa para (1) tomar beneficios en zona de resistencias, (2) limpiar sobrecompras técnicas, (3) acelerar las caídas en cotizaciones. El resultado final podría ser una corrección superior al 10%” (Para seguir leyendo).

LO QUE LA RENTABILIDAD ESCONDE: BOLSA, BONOS Y ALERTAS (31/01/2014): “El riesgo lo vemos cuando analizamos valoraciones relativas en ventanas de 36 meses, que podría apuntar a la formación de un techo mayor de mercado ¿Qué escenario sería el que desembocara en un inminente tercer círculo rojo en el gráfico? La deflación” (Para seguir leyendo).

YA ESTÁ AQUÍ LA CORRECCIÓN ¿Y AHORA? (4/2/214): “Nuestra señal de alerta del 8 de enero sigue vigente ¿y cuándo empezar a comprar más RV? Cuando aparezca una barra verde en este último gráfico: señales de compra GdC” (Para seguir leyendo).

“LA HISTORIA NO SE REPITE, PERO RIMA” (7/2/2014): “Así, como se puede observar en la tabla inferior, cuando la rentabilidad estimada por el modelo se sitúa en el rango actual (entre -10 y -15%), lo cual se dio en 65 ocasiones en el período 2000-2014, el Eurostoxx pierde, en media, más de un 15% en los seis meses siguientes” (Para seguir leyendo).

CUATRO DE CINCO EN ZONA DE VENTA = PUNTO ROJO (5/3/2014): “Cuando observamos este punto rojo en nuestras herramientas de timing recomendamos proteger las carteras y ajustar presupuestos de riesgo” (Para seguir leyendo).

¿QUÉ VA A PASAR? (1) LO SÉ. (2) NO LO SÉ (15/3/2014): “Dicho esto, y siendo conscientes de las limitaciones para adivinar el futuro, donde concentramos los esfuerzos es en analizar el pasado y comprender el presente, para así tener una idea de los diferentes escenarios de riesgo que se abren para las inversiones de nuestros clientes. Y en esta línea de actuación se sitúan nuestras herramientas de timing. Comprenden los datos del presente, lo contrastan con la información del pasado y proyectan escenarios probables” (Para seguir leyendo).

POR EL MEJOR CAMINO HACIA EL PEOR ESCENARIO (29/3/2014): “Hoy el reloj se sitúa en “inicio tramo bajista” (viene de “formación de techo” en 4T13) y es un cuadrante que, partiendo de análisis histórico, arroja un retorno medio esperado del -8% a 12 meses vista, con un 52% de probabilidad de caer más de un 10%. Es un cuadrante poco recomendable para apostar fuerte por la renta variable” (Para seguir leyendo).

GESTIÓN DE CARTERAS: METODOLOGÍA O “PUEDE QUE…” (8/6/2014): “Cuando analizamos el desarrollo del Eurostoxx en las 50 semanas posteriores a una alerta bajista de GdC (detalles en el gráfico inferior) encontramos que entre la semana 17 y 33 después de la alerta es cuando arrecia la presión bajista. Ahora estamos en la semana 24” (Para seguir leyendo).

Y ahora una breve Guía para las Rebajas:

¿Estamos ante un techo mayor de mercado y fin de ciclo alcista? En nuestra opinión, no. Hay determinados segmentos de mercado donde sí observamos una absoluta ausencia de estructura en primas de riesgo y tensiones muy importantes en valoración. Pero no es generalizado. Hay mercados y segmentos con valoraciones razonables. Los techos mayores de mercados se suelen desarrollar con un ciclo económico, empresarial y de crédito más avanzado. Creemos que todavía queda una última fase de mercado alcista en algunos activos de riesgo. Esa fase en la que se observa una correlación positiva entre tipos de interés (subiendo) y cotizaciones bursátiles (subiendo).

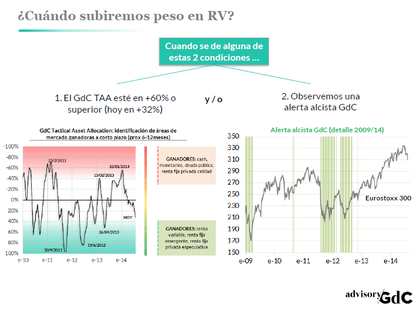

¿Cuándo empezamos a subir peso en RV? Cuando se de alguna de estas dos condiciones.

(1) GdC Tactical Asset Allocation en +60% o superior (hoy en +32%). Recordamos que esta herramienta se apoya en diferentes medidas de valoración de los mercados de acciones (absolutas y relativas frente a TIR deuda pública) y del análisis del sentimiento de mercado.

(2) Alerta alcista GdC. Esta se activará cuando el modelo econométrico detecte un potencial igual o superior al +10% en Eurostoxx. Hoy está en el +1,6% (viene del -12% hace unos meses). Las variables que afectan al modelo son (a) pendiente curva EURIBOR 3meses – Deuda Alemana 10 años, (b) diferencia entre la rentabilidad por dividendo y Deuda Alemana 10 años y (c) el ratio precio / valor contable.

¿Y si nos equivocamos? En ese caso siempre recordamos las palabras de Howard Marks “Es más importante asegurar que se puede sobrevivir si se dan entornos negativos que garantizar que se va a obtener el máximo retorno en entornos favorables”. Por lo tanto, prudencia, humildad, metodología y disciplina.