A la vista de varios artículos leídos en prensa financiera, y a la pregunta del millón ¿corrección o mercado bajista? ,trataré de dar mi opinión, de lo que yo entiendo que es un escenario de corrección normal, y separarlo de un mercado bajista, y aunque no lo crean, se puede distinguir claramente la pauta.

He leído por ahí fuera de todo, como que corrección es no sobrepasar un 20% de caídas en indices generales, y todo lo demás es un inicio de mercado bajista.

Para empezar, decir que una cosa es estudiar un indice general como el SP500, en el que la corrección debería ser de menos del 15/16%, que una corrección de un sectorial concreto, que si puede ahondar algo más en exageración.

Las diferencias son bestiales, no es lo mismo, entrar en el mercado a partir de un 10% de caída (como actualmente) y hasta un 15/16 % gradualmente, con stop en -20% aprox, que entrar en un mercado que cae entorno a un 50% o más, en este tipo de situación, equivocarse de planteamiento es una total ruina.

¿Que es burbuja? posiblemente el "hype " que acaeció en el año 2000 en el Nasdaq 100, este tipo de situaciones pueden tardar en recuperar 15 años aproximadamente, ¿que es mercado bajista?, posiblemente lo que ocurre en 2008, ¿que es un crash? bajadas muy repentinas y rápidas 1929,1987,2000 etc, en cualquier caso, en todas las situaciones, hay un denominador común, el tercer trimestre negativo no recupera los puntos del segundo trimestre ,y se ahondan tremendamente las caídas, siendo los peores trimestres a partir del tercer hasta el quinto.

¿Pero cual es el limite?

Tendríamos que conjugar varios espacios temporales, y ver contexto histórico de mercado, por ejemplo:

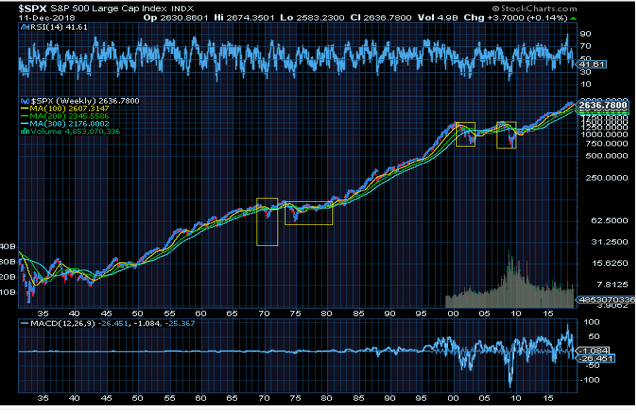

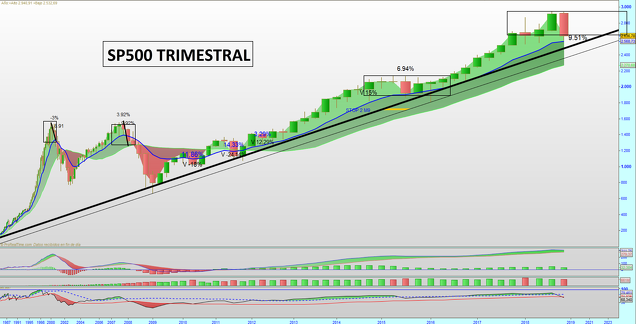

SP500 Histórico:

Para empezar lo fácil, mercados bajistas, son todos esos rectángulos dibujados en amarillo, en los que el mercado retrocede zonas de 50% o más de media.

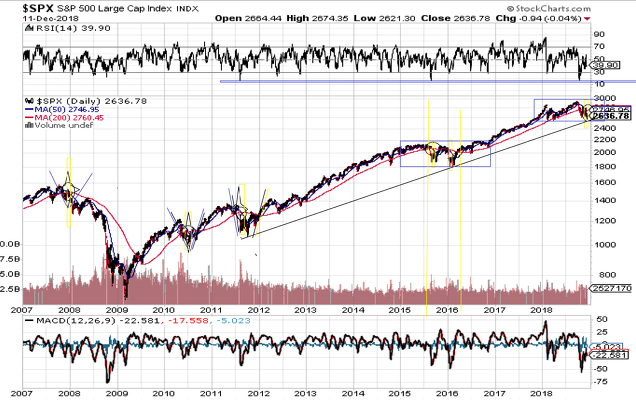

SP500 SEMANAL:

Tenemos, la corrección del año 1987, y que no pudo considerarse mercado bajista para muchos, pues recupero dos años después toda la bajada, fue una buena jugada, en cambio, en los mercados bajistas, lo normal es que lo mínimo para recuperar son 5 o 6 años de media, desde este punto de vista, la mayoría de inversores no pueden soportar un escenario así, el mercado barre al 100% de los actuantes, incluso los que se creyeron que era corrección normal, entraron en niveles de caída del -15% aproximadamente , y luego resulto ser un mercado bajista.

El mercado ha tocado ya la media de 100 semanas, zona límite, donde ha marcado grandes trayectorias alcistas de años, aunque sistemáticamente podría alcanzar la media de 200 semanas, bajo este escenario una corrección adicional del 5/6% no terminaría con el mercado alcista actualmente.

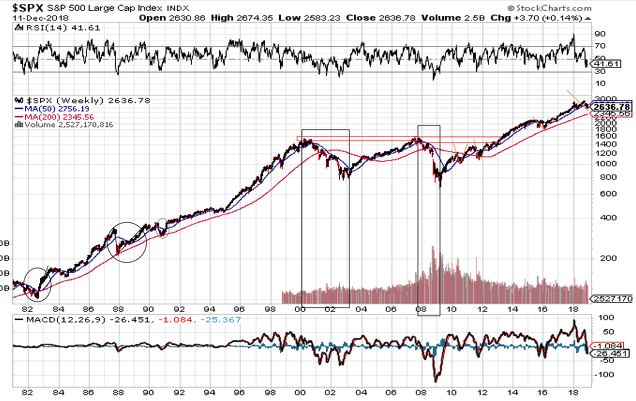

SP500 DIARIO.

Seguimos profundizando en el limite, normalmente todas las correcciones, tienen vueltas en V, o doble W, si es vuelta en V, lo normal es que sean no mas de 4/6 meses, en los que el precio tiene que recuperar el nivel, si la corrección es en forma de W no mas de 6/8 MESES, como comprobáis en 2008 no hay vuelta en V, y se excede el tiempo, luego sucedió el agravamiento de la caída, actualmente podríamos estar ser una vuelta en V desde los niveles de Octubre, o una vuelta en doble W niveles febrero, en cualquier caso, si fuera una corrección, los precios tendrían que recuperarse en plazos de 4/5 meses desde Octubre, sin mas demora.

Aquí se aprecia nuevamente, se excede el tiempo de vuelta en V y caput, se profundiza gravemente en la caída.

Y todo esto cuadra con otros marcos temporales, que a continuación les comento:

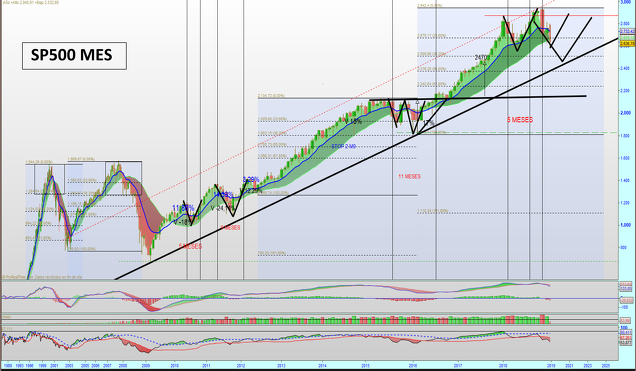

En el mensual, también se aprecia lo mismo, no hay vueltas en V en el tiempo determinado, y viene el mercado bajista, y ademas normalmente acompaña la perforación de la zona 38.2 fibo de todo el impulso alcista.

Pero si lo conjugamos con el trimestral, viene a darnos la razón, cuando se excede el tiempo de esos meses, la cosa se complica.

Correcciones trimestrales existen, incluso mas profundas que la actual 15% aprox etc, pero el limite sigue estando en la misma situación comentada, tiempo en recuperación de precios.

Se aprecia claramente que tras un segundo trimestre negativo, el tercer trimestre no ha recuperado precios del trimestre anterior, ojo porque es aquí cuando vienen los trimestres criminales, porque suelen ser trimestres en los que se puede llegar a caídas del mas del 20%.

La estadística dice que un tercer trimestre negativo puede ser muy peligroso.

Esto es la teoría, actualmente, para algunos la expansión se inicia en 2009 , bajo mi punto de vista se inicia sobre Mayo de 2013, y en el caso del Nasdaq Internet a partir de 2016, el EuroStoxx cotiza a un multiplicador de beneficio de 12,2 veces, lo que supone un descuento del 16% frente a su media histórica y el nivel más bajo desde 2013. Mientras, el S&P se compra a 15,6 veces sus ganancias de los próximos 12 meses, en línea con la media de los últimos 20 años.

Luego hay estadísticas de todo tipo recesión / bolsa, combinando factores macro, curvas de intereses, inflación o políticas monetarias FED, que no dejan de ser hipótesis, y combinaciones, pero nunca han sido reglas fijas, mas de fiabilidad los resultados trimestrales de las empresas en general, pero a veces el mercado incluso adelanta esto, como sí ya supiera lo que va a acontecer, curioso.

Teniendo en cuenta, que lo que importan son los precios, lo primero es lo primero, y lo que mandan son los precios, lo que venga después solo será la explicación posterior.

Entonces, para mi este es el limite, aunque vigile otros parámetros técnicos de más corto plazo, al final, la clave es la velocidad de las recuperaciones, para que cualquier caída de mercado sea oportunidad, a más profundidad en la caída, mas tiempo en recuperar.

La otra opción, sí uno no esta seguro, es esperar en zonas, donde se tiene que producir alguna pista, esperar también es estrategia.

Otras opciones, sin mirar nada de esto, es la gestión de riesgo, si uno empieza carteras en el 10 /20 % de caídas, podría llegar a la ultima zona posible ( sí se diera el caso) con un buen precio en el final del mercado, pero esto ya son mecanismos mas precisos, porque no seamos hipócritas, todos queremos comprar el precio justo, ni mas arriba, ni mas abajo, el justo, jaja.

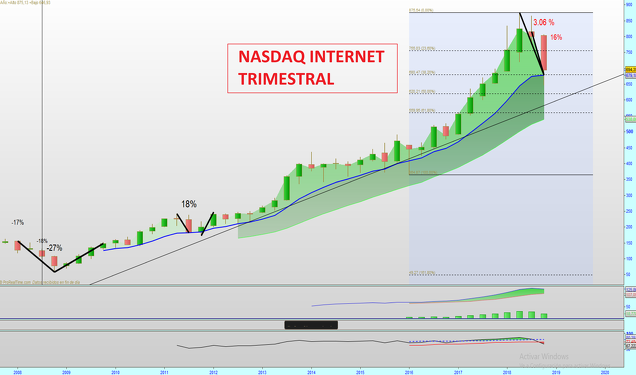

NASDAQ INTERNET. lo vigilo con lupa, esta puede ser la clave más reciente, para ver que tipo de movimiento veremos, y sí será de mercado bajista.

Según la teoría comentada, al ser sectorial, podría tener un tanto de por ciento mas de caída, que por ejemplo un indice general, como el SP500, y todo para ser considerado todavía corrección, y no crash, o mercado bajista, estaríamos ya en el segundo trimestre negativo, y sería el limite, también 38.2 zona fibo, pero en realidad esta aun en zona superior a 2017, en el anterior mercado bajista de 2008, como apreciáis, los tercer y cuarto trimestres son los peores, pero curiosamente, al ser una crisis financiera, la vuelta en V en los cuatro trimestres posteriores, no dejo de ser oportunidad ¿curioso no? jeje.

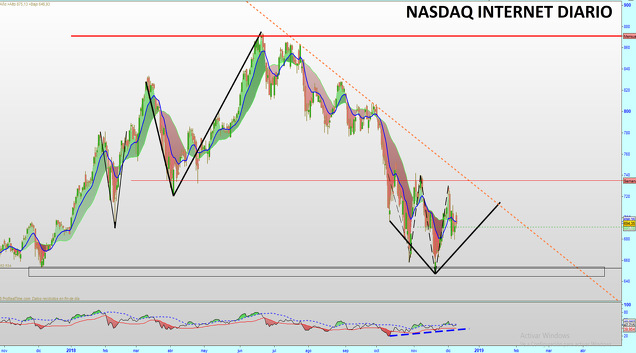

Y lo miro con lupa, porque podríamos estar ante ese momento de vuelta en V, con divergencias alcistas en semanal incluidas, superar la zona 61.2% fibo de caída, seria el siguiente paso.

Considerando que el Nasdaq Internet, es lo que ha tirado el mercado, que parece que puede ser un sectorial que va por adelantado, y que ya se ha adentrado en la primera fibo reseñable, es para tener dos ojos puestos aquí.

NASDAQ DIARIO.

¿Será la zona buena de parada?. Sí es así, la bolsa americana, podría estar en su suelo mas reciente, con todas las reticencias ya comentadas, y el LIMITE que he explicado en el anterior articulo sobre el VIX.

Hay que tener en cuenta, que Amazon tiene mucho que ver en este indice, en ponderación, Alphabet, etc etc, y curiosamente los datos de trafico internet, son de expansión, con aumentos del 18% mes de Noviembre para el caso de Amazon, 8% Pay Pal, Amd, etc etc, es cierto que en el mes de Septiembre, Octubre ,se han degradado algo los tráficos, de -Alphabet, Amazon, Facebook, Netflix,, o algunas relacionados etc etc, pero tampoco de una manera alarmante, solo sobre un 2/4% de media, y Noviembre ha sido bastante mejor para todas.

Esto tiene también que ver con el sector consumo discrecional, los datos del BLACK FRIDAY etc fueron de records, también se habla de la bajada del crudo, ETC ETC. todo es posible, pero no tengo todas conmigo, de que este sectorial Nasdaq internet vaya a declinar, con toda la consecuencias para el Nasdaq 100, o SP500. Saludos.

Solo decir que cuando hay que rebuscar mucho para encontrar valores con buena pinta, tanto en tendencia alcista clara como sectores en giro claro cuesta mucho como poco hay que decir que el mercado está peligroso.

Por no hablar de Europa donde encontrar valores para entrar y con recorrido es como una aguja en un pajar, tendrán recorrido pero de momento NO hay señales. Utilities que se salva es un sector para sacar hacer cartera de dividendos pero NO para crecimiento en el precio del valor.

Y las Small es raro la que NO ha perdido zonas claves y sin señales de recuperar.

Un abrazo Juan y gracias como siempre.

En respuesta a Antonio Medina

Mírate Talgo. No ha tenido mal comportamiento.

En respuesta a Ángel Martín Oro

Precisamente di orden de compra esta madrugada en Talgo. No me lo pensé ni 2 minutos al ver el grafico

En respuesta a Jose Antonio Llamas

Yo no me refería tanto a gráfico, sino al masivo programa de recompra de acciones que están llevando a cabo, al nuevo contrato que ganó en Letonia y a que se espera los ingresos empiecen a crecer otra vez por el macrocontrato del AVE.

En respuesta a Ángel Martín Oro

Muchas gracias Ángel, mi sistema hace unas semanas dio señal en Eckert & Ziegler AG y mira como se ha disparado, eso si yo ya habría vendido por encima de 70€ si no todo casi todo.

Lo único en lo que estoy invertido es en las mineras de Uranio USA ya que tengo una convicción muy grande y puedo no seguirlo. No está el horno para comprar y olvidarse.

Mutares es otra que compraría pero esperaré a que de señal, ya que quizás tarde muchos meses en arrancar, en esa ha habido recompra y los propietarios a estos precios NO dejan de comprar, además paga más de un 10% de dividendo y parece que el Payout es menor al 40% y según mis cálculos pensando en Iván Martín creo que vale al menos 3 veces más.

Además en las circunstancias familiares actuales no sigo el mercado como yo creo que se debe... Por lo que estoy fuera más tranquilo y la amplitud creo que cada vez pinta peor, por lo que es cuestión de semanas que vengan los sustos salvo que esa amplitud se Cure de la grave enfermedad en la que está metida.

Muchas Gracias de nuevo.

En respuesta a Ángel Martín Oro

Mi manera de leer las noticias positivas es a través de los graficos de precios y de mis sistemas de análisis técnico.

Solo puedo decirte que si no salen noticias muy negativas, a dia de hoy, Talgo tiene lo que yo denomino congestion de medias para fuerte impulso.

Cuando comienzan los mercados bajista siempre hay dudas porque hay soportes y tendencias que todavía no se pierden ...

Hay subidas semanales de lo mejor en muchos años... para luego darse la vuelta y caer aplomo...parece que se da la vuelta pero nó, solo cabe operativas de un día para otro,

El Sp de un día para otro 100 puntos en un rebote muy predecible y con un giro de 60 puntos muy predecible...

100 puntos en una tendencia alcista puede tardar 3 meses

En respuesta a Pepe Mary el Chucho de Colastani

ES decir la volatilidad aumenta... Y aumenta cuesta abajo.

Un abrazo Kostolany

Buenos días Juan.

He comparado solamente el precio del Nasdaq con el Nasdaq Internet que comentas desde sus máximos. Parece más tocado el Internet pero mi opinión es que quizás sean el Nasdaq o el S&P sean los que sean centro de atención principal y si se comportan bien el Internet subirá. Solamente lo comento a modo de observación por intercambiar impresiones, si que parece claro que si uno no sube el otro no lo hará..

Un saludo y gracias por tus artículos

En respuesta a B. Pa.

El problema del NQ internet (vaya, FAANG y 3 o 4 más) ha sido el mismo que el de, por ejemplo, las cryptos: todo el mundo, minoritarios y fondos, han comprado cada mínimo, y esta es la "purga" que "debe" tener lugar cada cierto tiempo, ni más ni menos.

Yo creo que terminará subiendo de nuevo, claro que sí, pero quizá con menos ponderación de estas y sí más de otras.

No seria la primera vez que una correcion no desencadena un mercado bajista, es el evento que estadisticamente es mas frecuente, pero logicamente, para un analista tecnico, discernir ambos eventos, es clave.

Creo que odria haber rebote hasta los 2700 en SP500 y 25000 - 25100 del Dow. A partir de ahí nos vamos a probar los soportes minimos del año. Noticias o resultados empresariales decidirán si tenemos mas caídas aceleradas o recomponemos los índices. Llegados esos niveles o cortos o liquidez. Un saludo y suerte a todos

Es mi opinión. No una ciencia exacta claro esta

Si luego la cosa se recrudece ya tengo niveles de giro. De momento a esperar datos.

Lo que dice Kolastany es cierto. Cuesta más subir que bajar. Y rebotes tan rápidos cuando se está cayendo, muchas veces es para que distribuyan las manos fuertes. Precaución y al mínimo agotamiento se resguarda el capital. Si hay erratas es por escribir con movil

Yo tengo 20 cortos en el Dax. Con eso lo digo todo.

En respuesta a fran valderrama

Usted dijo esto mismo el día 10. ¿Sigue con la misma posición? Le pregunto lo mismo: ¿tiene 20 contratos abiertos? ¿De cuánto, 5€ o 25€ el punto? ¿Para qué pregona usted sus operaciones? ¿Para ver si repitiéndolo muchas veces consigue que se caiga?

Espero que cerrara algo el viernes porque no sé si se dio cuenta de que al DAX le dio igual la caída USA, solo le afectó en la apertura de los futuros y a las 2 horas ya estaba recuperando, hasta incluso cerrar el gap...

No se sorprenda usted si mañana lunes se encuentra un subidón del DAX simplemente con que USA no se hunda.

Con la cantidad de datos macro negativos en Europa el viernes era difícil que hubiera castañazo, más aún con la caída que ya lleva este año.

Suerte compañero porque estoy seguro de que le va a hacer falta. Búsquese un sistema y deje de pregonar sus operaciones que no aportan nada.

En respuesta a David TLop

Ni doy consejos ni los acepto y menos de ese tipo y en ese plan que no suena precisamente a eso.La operativa se aprende, de aciertos y errores, también intuición y algo de suerte. Claro lo de siempre, puede subir y puede bajar. Lo bueno es coger la ola y que sea buena. 20 €/punto.

En respuesta a fran valderrama

Ok, como usted quiera.

Me llaman la atención los "traders" que, como usted, van llenando los foros con comentarios sobre sus operaciones, pero sin dar datos de precio de entrada ni de stop ni de profit o condiciones de salida, vaya, sin decir una palabra del sistema que usan, de las razones objetivas para ponerse largo o corto. Supongo que operan ustedes en base a cualquier cosa que no sea un sistema ("la operativa es intuición"?? Algo de suerte? WTF??) y por eso no dan datos. Por eso le deseo suerte, porque estoy convencido de que le hará falta.

Yo espero que el DAX rebote a zona 11.000, tendrá usted que tener una buena cuenta para aguantar esa posición...

Lo dicho, suerte.

En respuesta a David TLop

11320 y bloqueado. Grandes méritos ha hecho para ello y en tiempo record. No se dirija más a mi. Es un consejo que le doy, como los que da usted de esos que no interesan a nadie, ni siquiera a Vd.

En respuesta a fran valderrama

No creo que haya hecho más méritos que usted para que nadie le tome en serio...

Me encanta la gentecillo intransigente que se enfada a la mínima que le ponen un pero, sois todos una gloria y un ejemplo; hay infinidad de ellos y todos acaban igual...

En fin, uno más cuyos "comentarios" hay que saltarse porque no aportan nada más que la testosterona de quien los emite.

A pastar!

Solo digo que tecnicamente no existe mercado bajista confirmado, se necesita mas margen de tiempo para confirmarlo, luego ya cada cual es libre de tomar la posicion que estime idonea, de momento Nasdaq Internet construyendo un aparente suelo con divergencias alcistas, en Russell 2000, identicas divergencias, la amplitud identica, pero esto por si solo, no quiere decir nada.

En respuesta a Juan A Beño

En USA no. Totalmente de acuerdo. En Europa sí. So....

En respuesta a Juan A Beño

Buenas míster Beño!

Absolutamente de acuerdo. Se ve que hay quien sigue la "línea editorial" de los "analistas" y repite como un papagayo lo de que "lo que hay caído un 20% o más es un mercado bajista". JA JA JA

Menuda trampa para osos están preparando si pierden los mínimos de febrero/marzo y los giran al alza a lo bruto... ríete del día de las elecciones USA!

Saludos