EDITADO: Tras muchos análisis he llegado a la conclusión que como el futuro es algo impredecible de nada vale estimar crecimientos futuros. Lo mejor es usar ratios medios relativos a su historia o sector y compararlos a como están ahora, tipo Precio/Ventas, Precio/Valor Contable y centrarse en negocios de calidad con una elevada Rentabilidad sobre el Capital Empleado (ROCE) o ROE en donde sus beneficios reinvertidos crezcan a un mayor ritmo que su Coste de Capital y por tanto su Valor también lo hará

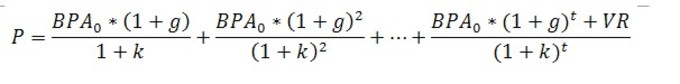

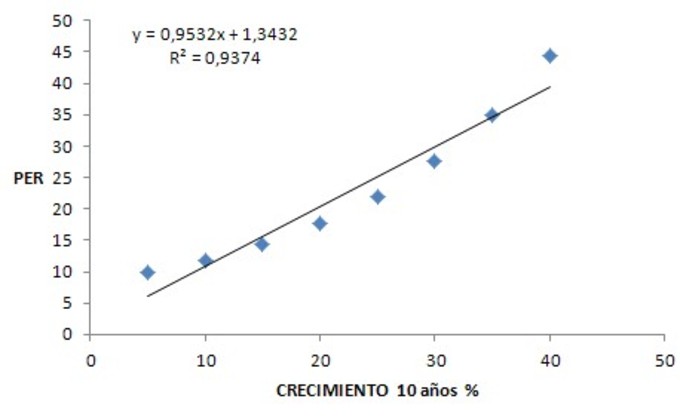

Voy a intentar explicar mi idea de cuando un ratio Precio/Beneficios es caro, o barato para ello vamos a tirar de formulas por todos conocidas, una es de la que ya hable, el descuento de flujos futuros

En esta ecuación si dividimos todo por el Beneficio por acción nos va a quedar:

donde gc: tasa anual compuesta en fase de crecimiento. ej 10 %=0.10

kc: tasa de descuento en crecimiento

gt: tasa anual de crecimiento residual

kt: tasa de descuento residual

y el ultimo componente es el PER residual para una empresa sin crecimiento

esta vez vamos a realizar el descuento en una etapa de 10 años, puede adaptarse como se quiera cambiando los intervalos de inicio y fin y de las etapas que se quieran, con distintos crecimientos y sin asumir crecimientos constantes hasta el infinito, esta idea la obtuve de la metodología de esta calculadora de DCF.

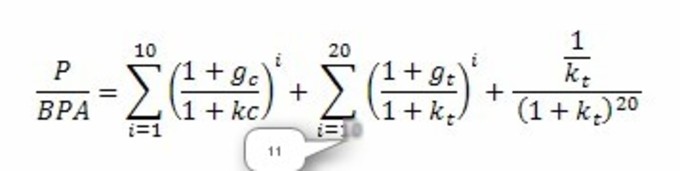

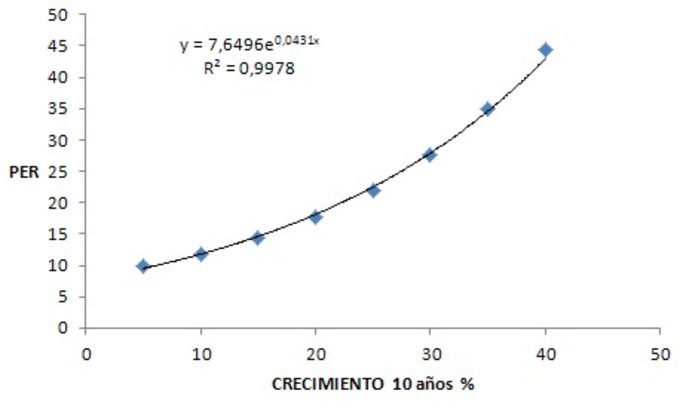

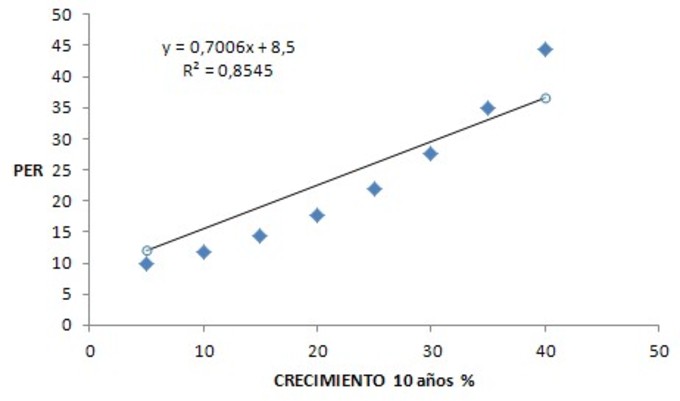

Sustituyendo con una k para todo del 12%=0.12 y g variando desde 5% hasta 40% y un per residual sin crecimiento descontado de 8,5 me mostró unos resultados como los siguientes:

Regresión lineal.

Regresión exponencial.

Como vemos el crecimiento esperado está muy relacionado con el PER, y de lo que se trata una buena inversión entre otras cosas es buscar empresas con gran crecimiento que todavía no lo descuenten en el precio.

Esto no es nada nuevo ya nos lo habían mostrado antes grandes inversores como Peter Lynch que relacionaba el Valor correcto de una empresa cuando la relación  era igual a 1.

era igual a 1.

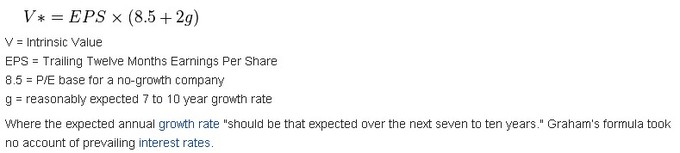

Si recordamos al padre de la Inversión en Valor Benjamin Graham el valor intrínseco de una empresa venia dado por:

Esta fue su primera propuesta

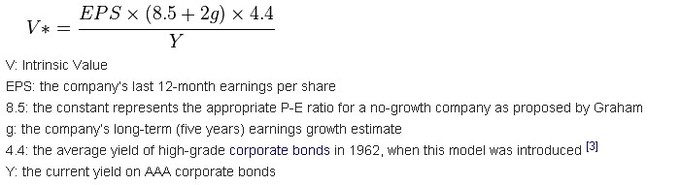

En esta mas tarde ya tuvo en cuenta los tipos de interés

Fuente: Wikipedia

Si intentamos poner los resultados que obtuve anteriormente ajustados a una empresa sin crecimiento (PER 8,5) más un multiplicador por el crecimiento la formula que mejor se ajustaría linealmente sería:

La mejor ecuación que se ajusta aunque mas compleja sería la exponencial.

Un poco mas conservadora que la de Graham ya que en vez de 2 x Crecimiento sería 0,7 x Crecimiento.

P*=EPS x (8,5+0.7 x Crecimiento anual esperado a 10 años)

Estos métodos nos pueden ayudar a encontrar empresas infravaloradas o justamente valoradas en un primer vistazo, atendiendo también a otras muchas características de fortaleza del negocio.

Un muestra del backtest relacionado con la fórmula de Graham y otras maneras de seleccionar buenos valores se puede ver en esta web.

Recientemente leí un articulo en un blog (academia de inversión, muy bueno por cierto) que escribía una forma sencilla de valoración de acciones que obtenía más rentabilidad en buenas situaciones económicas simplemente obtenía el PER al que debía cotizar una acción, PER = (Tasa de crecimiento de los últimos 5 años/2) + 8, si se encontraba por debajo se adquiría .

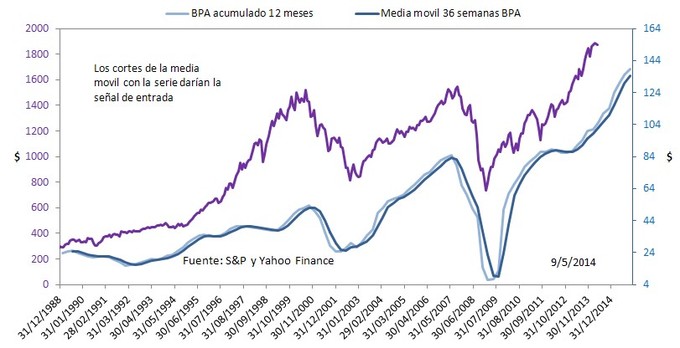

Como también sé que hay personas a las que no les gusta invertir en valores concretos encontre un backtest muy interesante que únicamente se basaba en la tendencia de los beneficios por acción del indice SP500 y en el diferencial de rentabilidad SP500 - bono 10 años, si la media de 5 semanas de los beneficios estimados se encontraba por encima de su media de 21 semanas estaba largo en SPDR SP500, y en caso contrario escogía un ETF de Renta Fija iShares Barclay 20-year Treasury ETF , y la pendiente creciente y constante impresiona la verdad.

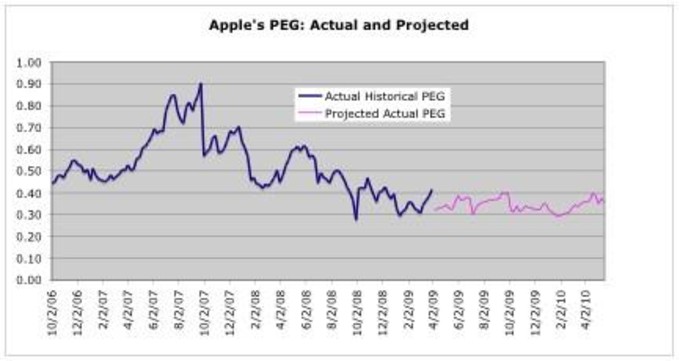

Como último punto me gustaba mencionar que actualmente si alguien le apetece echarles un vistazo me parecen unas buenas compañías infravaloradas Apple, Intel son grandes empresas y me parece que no están a un precio correcto, claro está que habría que analizar otros aspectos más a fondo pero la valoración sería un punto por donde filtrarlas.

Con esto lo que quiero dejar claro es que no hay números fijos para saber si una empresa esta cara o barata pero si se podría estar mas cerca de ellos si tenemos en cuenta su crecimiento futuro.

EDITADO: Hay que tener en cuenta que en esta entrada he asumido una tasa de retorno conservadora del 12% , se puede tomar también la media de los tipos de interés de los bonos a 10 años de Estados Unidos, lo que nos interesa es que los beneficios crezcan en mayor proporción que la rentabilidad que le pidamos para que su valor intrínseco se incremente progresivamente y tener mas margen de error en su calculo

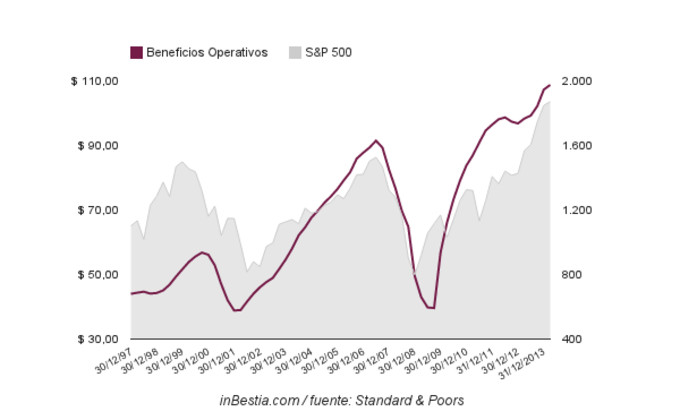

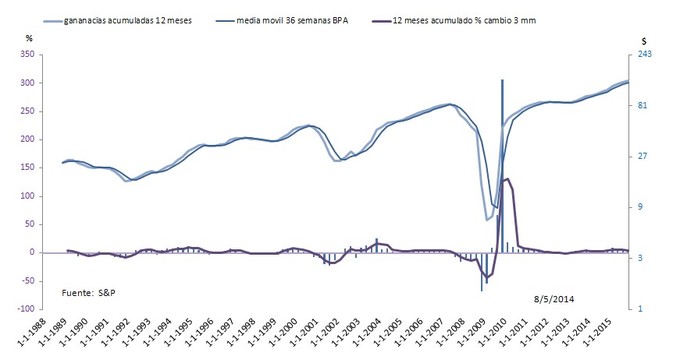

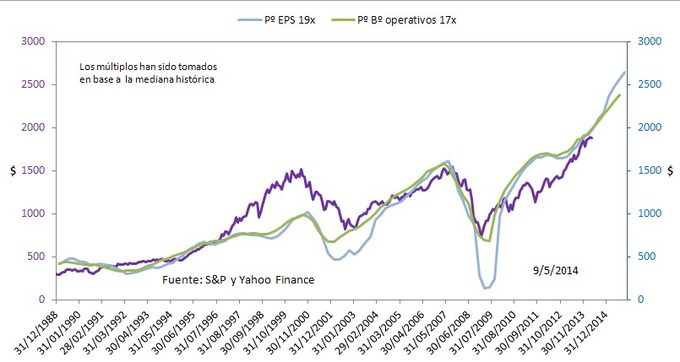

Y aquí unos gráficos ya que me pedisteis datos.

Beneficios acumulados de 12 meses con media móvil de 3 trimestres y debajo media móvil de 3 periodos de los cambios trimestrales.

Beneficio acumulado anual con media móvil de 3 trimestres y SP500.

SP500 y precio supuesto en base a los múltiplos de P/CO y P/E obtenidos por la mediana desde 1988.

Según mis observaciones es mucho más rentable comprar a un precio justo PE=1/(CAPM=Rf+B(Rm-Rf)) empresas con grandes rentabilidades sobre el capital (ROE o ROCE) que descontar grandes crecimientos ya que lo que más influye en un PE es el riesgo, cuanto mayor es la beta (volatilidad respecto al mercado) menor es el impacto del crecimiento y al contrario.