Año tras año, el empresario Amancio Ortega, fundador de la empresa que más riqueza genera para España, es noticia por la abultada suma de dividendos que le conciernen. Así pues, para el ejercicio 2016, el gallego ingresará un total de 1.108 millones de euros por dicho concepto y, como es habitual, suele escucharse que tales dividendos resultan una cascada de dinero para aquellos inversores que, libremente, acuden al mercado y deciden adquirir unas acciones que les reporten un beneficio (bien vía dividendos, o por el incremento en el precio de las mismas).

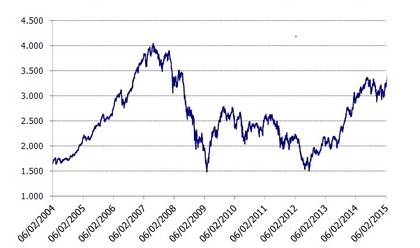

Sin embargo, las 25 empresas que ofrecen la mayor rentabilidad por dividendo ordinario bruto (índice IBEX TOP DIVIDENDO), también han acusado la crisis que devastó a España y siguen sin recuperar los valores que alcanzaran en los años precrisis.

Evolución precios IBEX TOP DIVIDENDO (2004-2015):

En este sentido, el presente artículo pretende estudiar el comportamiento de los dividendos repartidos por las empresas del selectivo español para el periodo 2008-2015.

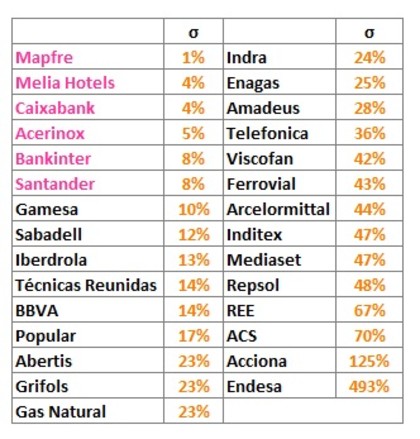

En primer lugar, se ha calculado la suma total de dividendos (ordinarios, extraordinarios y opcionales) que han ido repartiendo las empresas a lo largo de sus ejercicios contables, permitiendo tomar como primera referencia la desviación típica en dicha distribución; en definitiva, poder localizar aquellas empresas que mantienen constante el dividendo que reparten a sus accionista, y por tanto ser susceptibles de estudio. Cabe mencionar, no obstante, que al tomar como referencia todos los dividendos repartidos, la muestra puede verse alterada, especialmente para el sector bancario, ya que apartaron el dividendo ordinario hacia un lado y lo sustituyeron por el dividendo opcional o scrip dividend, poniendo al accionista en la tesitura de vender derechos (cobrar efectivo pero sufrir el efecto dilución) o ampliar su número de acciones (acciones que, desde luego, siguen sin repuntar el vuelo).

Desviación típica en el reparto de dividendos anuales (2008-2015):

Como se puede observar, hay seis empresas cuya desviación típica baja del 10%, es decir, empresas que han mantenido constante su retribución al accionista a pesar de la caída de beneficios que acusaron con la crisis (solo Bankinter, entre esas seis, gana en 2015 más que en 2008). Si bien es cierto, no hay que confundir estabilidad en el reparto del dividendo con volatilidad: una empresa que reparte siempre el mismo dividiendo por acción es estable y presenta una volatilidad nula; y una empresa que reparte el dividendo del año anterior incrementado un 10% de forma progresiva sigue siendo estable (conocemos de antemano el dividendo que repartirá), pero presenta mucha volatilidad; justo por eso, mayor volatilidad no significa imperiosamente peores dividendos.

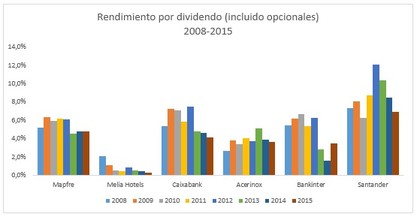

Bajo esta óptica, la rentabilidad por dividendo que han ido ofreciendo las empresas seleccionadas a lo largo de estos años es la siguiente:

La rentabilidad por dividendo, pues, no luce mucho mejor que en los años precrisis para estas seis empresas, dicho de otro modo, un inversor que decida invertir hoy, verá como su rentabilidad por dividendo es relativamente inferior a la de hace unos años. Así las cosas, el incremento de la rentabilidad por dividendo que busca un gestor puede derivar de dos estrategias: buscar empresas cuyos modelos de negocio les permitan generar mayores flujos de caja libre para el accionista (ergo, que repartan más dividendos); o buscar empresas que mantengan constante el dividendo repartido, cotizando a un precio considerablemente inferior al valor objetivo. Pero, en todo caso, ello dependerá del pay-out (porcentaje de reparto de los beneficios en dividendos) que posea la empresa.

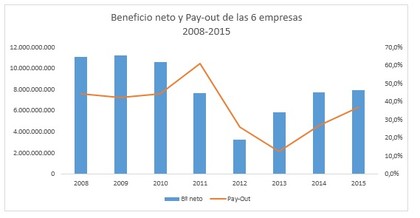

Beneficio neto y pay-out:

En efecto, se aprecia una clara relación entre el pay-out y el beneficio que presenta una compañía, esto es, que cuanto mejor le vaya a una empresa, por norma general, mayor retribución repercutirá a sus accionistas. Aun así, las empresas del Ibex-35 acusaron un notable descenso en su pay-out debido, en gran parte, al gran endeudamiento que presentaban en balance; sin ir más lejos, hace unos días, Telefónica, disminuía el dividendo para el siguiente ejercicio para poder desapalancar su balance. Y así es: el flujo de caja libre para el accionista proviene (entre otras muchas cosas) de restar la devolución de las deudas (por tanto, si la empresa se encuentra muy endeudada acabará por disminuir su pay-out).

Como conclusión, se podría tener en cuenta dos aspectos fundamentales para conseguir una buena rentabilidad por dividendo: la deuda y la caja; es decir, empresas que sean capaces de generar mucha caja (el objetivo final no es obtener beneficio por las ventas, sino sercapaz decobrarlas) y que no se encuentran muy endeudadas (pues como hemos dicho, acabará disminuyendo el pay-out). Por consiguiente, Inditex, la empresa con la que arrancaba el post, resulta un claro ejemplo de empresa con poca deuda y capacidad para generar caja; las expectativas en el modelo de negocio son, por tanto, clave para vislumbrar incrementos en el reparto de dividendos de una compañía.