Las compañías y grupos empresariales que producen y comercializan software suelen cumplir en la mayoría de casos ciertas características desde el punto de vista financiero. Y es que la producción/venta de software es prácticamente el caso más extremo de economías de escala que uno pueda imaginar. La mayor parte de los costes corresponden con inversiones iniciales de desarrollo, pero una vez desarrollado el producto, el coste marginal de vender una unidad más es prácticamente cero. Si tienes 20.000 clientes, el coste de proveer software al cliente 20.001 es nulo ya que el software está desarrollado y no existe límite físico a su distribución.

Sin embargo, lograr un buen producto o simplemente conseguir los clientes es extremadamente complicado. El desarrollo de software tiene ciertos parecidos a la investigación científica base, uno lo intenta varias veces pero el resultado final nunca está asegurado. Conseguir clientes tampoco es fácil ya que se trata de productos complejos, en muchos casos que afectan al funcionamiento más básico de una empresa, y no es fácil convencer/explicar los beneficios derivados de éstos. Es obvio que una base de datos genera ahorro en costes pero es casi imposible cuantificarlos ex ante. Por tanto, las dos grandes inversiones de estas compañías son Investigación y Desarrollo (Research and Development) y los gastos comerciales o de ventas (Sales and Marketing). Y así lo demuestran los informes financieros de este tipo de compañías.

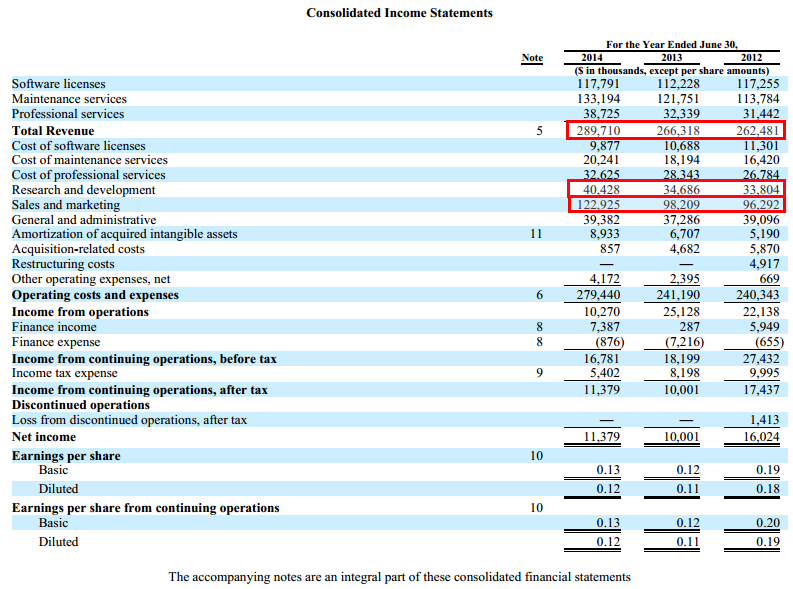

Veamos la cuenta de resultados de algunas de estas empresas. En primer lugar, una conocida para los seguidores de este blog: Kofax.

Kofax dedicó un 13,95% de sus ventas a I+D sin contar las inversiones realizadas en adquisiciones, en las cuales bien podríamos tomar como referencia sus gastos en Amortización de Activos Intangibles (Amortization of acquired intangible assets). Más importante es actualmente el gasto en Ventas y Marketing (Sales and Marketing), cuyo principal objetivo es lograr nuevos clientes. Hay que tener en cuenta que cuando Kofax logra un cliente, éste suele seguir siéndolo durante muchos años. Lo difícil en este caso no es mantener clientes sino conseguir nuevos.

Observando la cuenta de resultados de esta compañía, uno enseguida advierte que el beneficio es un dato secundario. Sus inversiones más importantes no se contabilizan como tal, sino como gastos, se amortizan en el momento en el que se aplican a excepción de las adquisiciones. Y deberían considerarse inversiones y no gastos ya que el gasto comercial está relacionado en gran medida con clientes que seguirán siéndolo durante muchos años. Una parte importante del gasto en Ventas y Marketing o en I+D no es necesario para el funcionamiento actual de la compañía, sino para su crecimiento futuro.

Una vez entendido esto, lo más relevante de una compañía de este perfil son sus ventas. Las empresas de software en general tienen unos márgenes brutos espectaculares entre el 70 y el 80%, y de ahí es muy sencillo obtener un beneficio si uno se olvida de hacer crecer la compañía. Si Kofax hubiese mantenido su gasto en Marketing y Ventas congelado desde 2012, su beneficio operativo sería hoy de 36,9 millones, más del triple del actual. Vemos que jugando con decisiones de gasto discrecional la cifra oficial de beneficios se dispara o se desploma, sin que la situación del negocio haya cambiado significativamente. Por lo tanto, la principal conclusión es que en una empresa de software lo importante son las ventas y su crecimiento.

De hecho, así lo entiende el mercado. A continuación muestro las cuentas de resultados de compañías con el mismo perfil, espectaculares márgenes brutos, enormes gastos en Ventas y Marketing junto con inversiones en I+D. Algunas de ellas no presentan ni siquiera beneficios y sin embargo, obtienen valoraciones gigantescas en bolsa.

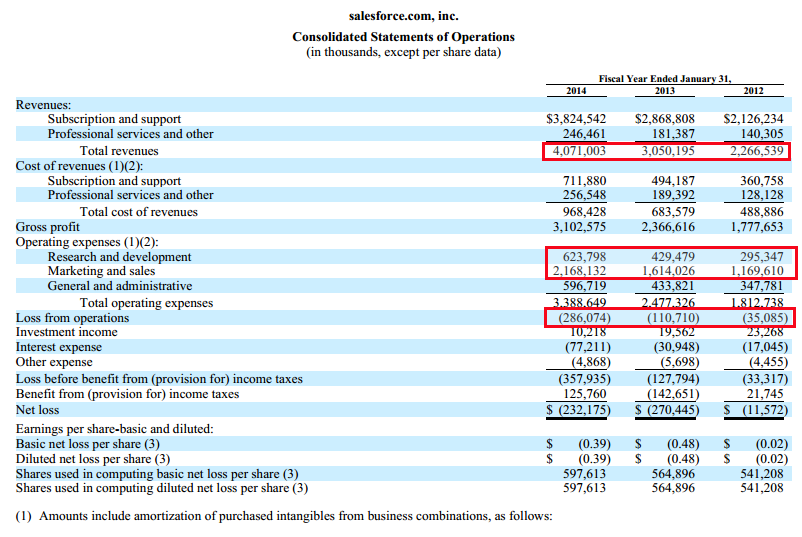

Un competidor de Oracle que está creciendo con fuerza estos últimos años es Salesforce y sus productos de bases de datos basados en la nube:

El gasto en Ventas y Marketing sobre ingresos totales fue el 53,25% en 2014. El gasto en I+D para el mismo periodo fue el 15,30%. Como vemos, esta compañía invierte más recursos de los que obtiene y por ese motivo obtiene una pérdida en el resultado operativo. Y a pesar de ello el mercado la valora en 34750 millones de dólares, 8,53 veces sus ventas.

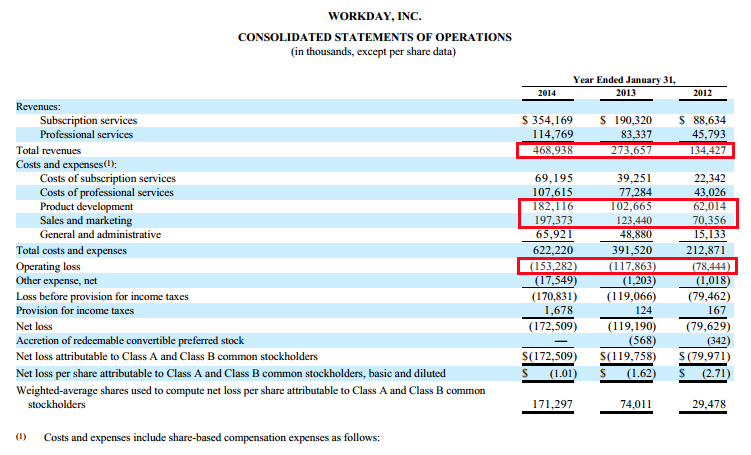

Otro competidor de Salesforce y Oracle es Workday, una compañía que presenta crecimientos en ventas espectaculares:

De nuevo, la inversión en Ventas y Marketing es muy alta, un 42% de las ventas en 2014. Al igual que Salesforce presenta una pérdida en el resultado operativo. Y como en el caso de Salesforce la valoración de mercado puede sorprenderles a algunos: 15260 millones, 32,54 veces sus ventas.

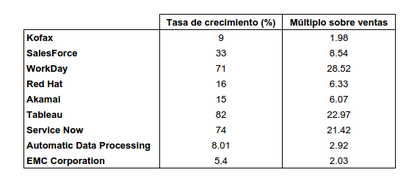

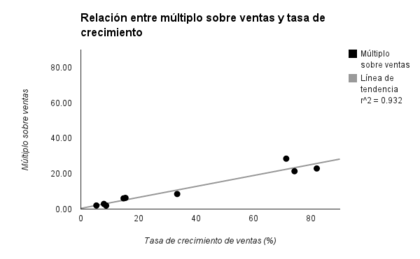

Otras empresas con la misma estructura son Tableau Software, Red Hat, Akamai Technologies, Service Now, Automatic Data Processing o EMC Corporation. Si comparamos estas nueve empresas y tomamos algunos datos nos daremos cuenta de que existe una relación clara entre el múltiplo sobre ventas que descuenta el mercado y su tasa de crecimiento de ventas actual. El múltiplo sobre ventas no es más que el resultado de dividir la capitalización en bolsa entre las ventas actuales de una compañía. En este caso lo he ajustado restando la caja neta a su capitalización. La siguiente tabla muestra los datos que utilizaremos en la siguiente gráfica:

¿Existe alguna relación entre el crecimiento de las ventas y el múltiplo sobre ventas que descuenta el mercado? Pues parece que sí:

La regresión lineal deja un coeficiente de correlación del 93,2% para una muestra de nueve compañías.

En definitiva, parece que el mercado se fija en las ventas y en el crecimiento cuantitativo presente exclusivamente. No es de extrañar, ya que como hemos visto los beneficios en este tipo de empresas son bastante secundarios debido a la distorsión de clasificar inversiones como gastos y a las economías de escala de estas empresas, que si siguen creciendo dispararán sus beneficios en el futuro.

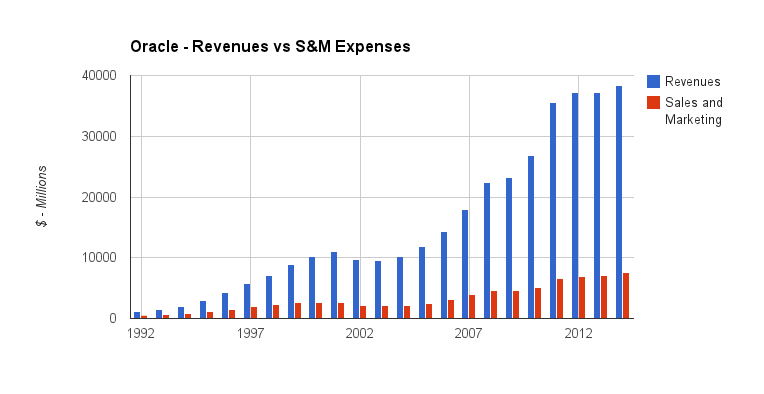

Sin embargo, me parece peligroso extrapolar tasas de crecimiento del 70-80% de forma indefinida. Para hacernos una idea podemos tomar el ejemplo de Oracle como historia de crecimiento totalmente exitosa en la industria del software. En los últimos 22 años, el mayor winner de la industria del software logró un crecimiento del 19% anualizado. Extrapolar tasas compuestas superiores al 19% me parecería una ingenuidad, independientemente de que se logren superiores en unos pocos años. Hay que tener en cuenta que existe mayor competencia, sobre todo en el caso de las bases de datos, y hay que incorporar el escenario en el que no terminen siendo los ganadores de esta carrera de fondo.

Recientemente estuve viendo esta conferencia de Peter Thiel en la que explica su visión sobre las historias de éxito en el mundo de la innovación tecnológica, donde hace hincapié en la idea más importante a la hora de descontar crecimiento desde el punto de vista financiero.

Señala que no son tan importantes los números de crecimiento actuales como su durabilidad. La idea más importante de su conferencia es que lo ideal para un negocio tecnológico ganador es dominar un nicho totalmente y hacerlo crecer, en vez de luchar por un mercado grande para llegar más rápido a más clientes. En el primer caso, aunque el crecimiento inicial sea menor, la durabilidad de ese crecimiento es muy superior al segundo caso, en el que la competencia acabará siendo feroz ("start big and shrink").

En ese sentido, creo que se descuenta demasiado crecimiento para empresas como WorkDay o Tableau. De hecho, son competidores entre sí, si además sumamos a un gigante como Oracle. Lo normal es que los actuales clientes sigan vinculados a sus proveedores durante muchos años, pero lo que el mercado descuenta son muchos nuevos clientes. No es posible que todos a la vez acaben siendo el pŕoximo Oracle. Viendo la trayectoria de Oracle se observa como el crecimiento no fue lineal, sino que se acelera y desacelera, incluso llegando a retroceder en el año 2000:

¿Qué sucedería si coyunturalmente esas tasas de crecimiento se reducen drásticamente durante un par de años? Pues que siguiendo la lógica actual del mercado las más perjudicadas serían Workday, Tableau y Service Now. Workday vale en bolsa 15260 millones lo cual supone un múltiplo sobre ventas descontando su caja de 28. Para ver cuál sería un hipotético múltiplo sobre beneficios podemos tomar como referencia el margen neto de Oracle que es ligeramente superior al 25% sobre ventas, entonces el múltiplo sobre hipotéticos beneficios sería 4 veces el múltiplo sobre ventas actual:

Múltiplo sobre hipotéticos beneficios = 28 * 4 = 112

Me parece excesivo teniendo en cuenta que estamos empleando supuestos bastante optimistas. Es posible que ni logre ese margen, ni consiga ser uno de los grandes winners. Teniendo en cuenta que no es imposible un escenario en el que el crecimiento se ralentiza drásticamente, nos encontramos ante una valoración muy optimista por parte del mercado de Workday.

Sin embargo, en el caso de Kofax aunque se ralentice su crecimiento del 9% anual, teniendo en cuenta un margen neto del 10% (no tan optimista como antes), tendría ahora un múltiplo sobre beneficios de:

Múltiplo sobe hipotéticos beneficios = 1.98 * 6,6 = 13,06

Desde luego no es una valoración tan optimista como la anterior. Lo realmente importante es la durabilidad del crecimiento de estas compañías, no tanto cuál es su crecimiento actual. ¿Son líderes estas empresas en su producto? ¿Tienen un nicho infranqueable a partir del cual crecer paulatinamente? Estas son las preguntas que deberían hacerse los inversores. En bolsa predomina lo cuantitativo en el presente, mientras que en el futuro mandarán los aspectos cualitativos que se plasmarán en cifras que pueden no tener nada que ver con las actuales.

Contenidos relacionados: