Dados los buenos resultados que han obtenido las grandes entidades bancarias a nivel mundial en este primer trimestre de 2018, obteniendo récord en ingresos.

Respaldados por la buena situación macroeconómica global, la cual se encuentra en un periodo de expansión y crecimiento, apoyándose en buenos resultados de los PMI globales, así como en los datos de desempleo y consistentes resultados empresariales en todos los sectores.

A todo esto, hay que añadirle la subida de tipos que esta acometiendo la Reserva Federal previendo que llegará a aumentar tipos hasta cuatro veces en este año 2018, algo a lo que se quiere sumar el BCE con la retirada del QE y la posterior subida de tipos a finales de este mismo año.

Estos datos acompañados por un repunte en la inflación tanto a nivel americano como Europeo, nos aportan un perfecto ecosistema para que los bancos aumenten sus márgenes y se vean beneficiados en su negocio tradicional, el crediticio, augurando así un posible crecimiento en sus cuentas de resultados, lo que les ayudara a tener un buen comportamiento en bolsa en el año 2018.

Teniendo en cuenta la situación que estamos viviendo y las perspectivas que encaramos, puede ser un buen momento para tomar posiciones dentro de este sector.

Desde nuestro punto de vista la mejor manera en la que posicionarse es mediante fondos de inversión especializados en el sector que se centren únicamente en la inversión en todas las empresas que lo engloban, ya que este es un sector tremendamente amplio.

Otra buena posibilidad para entrar en el sector financiero es mediante ETF´s especializados del sector.

Esta diferenciación es una decisión puramente personal, aunque también depende de si quiere enfocarse en una gestión pasiva, atribuyendo un menor coste a su cartera, o utilizar una gestión activa confiando en el gestor y asumiendo un mayor coste para su inversión.

De esta manera encontramos varios fondos dedicados únicamente al sector financiero, cada uno especializado en un subsector en concreto o que engloba distintas áreas geográficas. En nuestro proceso de selección debemos asegurar que activo es el más conveniente para el cliente debido al amplio rango de estrategias existente a la hora de invertir, el coste de las mismas, la distribución que tiene cada fondo y por supuesto, un parámetro muy importante, la liquidez del mismo.

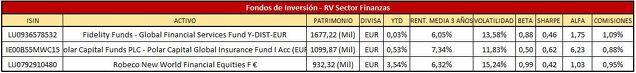

Después de realizar un exhaustivo análisis, a nuestro parecer, los mejores fondos dentro del sector financiero en renta variable dadas sus rentabilidades, así como sus volatilidades y el alfa que generan los gestores, son los siguientes:

En la tabla presentada están algunos de los parámetros que consideramos más importantes a la hora de hacer la selección, como son, el patrimonio ya que es necesario que el producto goce de liquidez, y distintos indicadores o ratios como son la beta, el Sharpe y el alfa de la cartera, donde además de esto hemos indicado las comisiones que cobra cada fondo ya que también es importante saber el coste que va a suponer la gestión activa que se realiza.

Polar Capital Funds PLC - Polar Capital Global Insurance Fund I Acc (EUR)

En primer lugar, hablaremos del que a nuestro parecer es el mejor fondo dentro del sector finanzas, ya que es capaz de aportar una rentabilidad media de 7.34% con tan solo asumir una volatilidad de 11.83%, lo cual hace que el gestor nos aporte un alfa de 6,2. Además hay que tener en cuenta que es el que menos comisiones cobra con tan solo un 0.88% de comisión. También podemos apreciar su perfil defensivo ya que tiene una beta de 0.50.

A parte de esto y entrando más en su filosofía de inversión este fondo invierte en todo el mundo, centrándose dentro del sector financiero, en el sector de los seguros, reaseguros, intermediación de seguros etc…

El benchkmark del fondo es el MSCI World Insurance Index, al cual ha superado de los últimos cinco años en un total de cuatro, batiendo a este también en lo que transcurre de año en +0.53%.

Su mayor exposición geográfica es en EEUU con un 65.87% de la cartera.

Como vemos supera al resto tanto en rentabilidad como en una menor volatilidad y por ello obtiene mejores números en las ratios, por tanto creemos que es una gran opción.

Fidelity Funds - Global Financial Services Fund Y-DIST-EUR

En Segundo lugar situamos el Fidelity Funds - Global Financial Services, ya que como el comentado anteriormente también obtiene un buen nivel de rentabilidad para la volatilidad asumida, con valores de 6.05% y 13.58% respectivamente. Quedando la rentabilidad un poco por debajo del Robeco New World Financial (6.32%) pero claro, lo consigue menor volatilidad. Además, observamos cómo tiene mejor alfa, aportando el gestor un alfa de 1.75. Por ello tiene una comisión de 1.09%, la mas alta de todos los fondos seleccionados.

En cuanto a su filosofía de inversión cambia respecto del anterior invirtiendo este principalmente en compañías a nivel global que su principal ocupación son la prestación de servicios tanto de clientes privados como de instituciones.

Su mayor exposición al igual que el anterior se da en el mercado americano pese a su condición de fondo global con una concentración del 44.77% en EEUU.

El benchmark contra el que se mide se trata del MSCI World/Financials al que ha batido tres de los últimos cinco años y se encuentra batiendo en lo que llevamos de año.

Robeco New World Financial Equities F EUR

Por último, queremos hablar del Robeco New World Financial Equities el cual obtiene una rentabilidad media en los últimos tres años de 6.32% con una volatilidad de 15.24%, como vemos es el mas arriesgado de los tres fondos seleccionados. Y también el que mejor YTD obtiene con un 3.54%, una gran rentabilidad teniendo en cuenta las grandes caídas sufridas en el mes de febrero y marzo.

En cuanto su beta podemos ver que es un fondo neutro ya que se sitúa casi pareja al mercado con un 0.99.

El gestor aporta un alfa de 1.03 y tiene un sharpe de 0.42, muy similar al del Fidelity Funds - Global Financial Services.

Analizando su política de inversión, vemos como, este fondo está más diversificado que los anteriores invirtiendo en mayor rango de subsectores ya que invierte en importantes empresas a nivel global cuya actividad se centra en el sector financiero, como son bancos de particulares, compañías de seguros y gestoras de activos. Además, se centra en el estilo de análisis ´bottom-up´, en el que combina los resultados de los modelos cuantitativos y de los análisis fundamentales

También está más diversificado en cuanto a exposición geográfica siendo sus dos mayores concentraciones en EEUU con 39.23% y en la Zona Euro con un 23.16%.

Al igual que el anterior se mide contra el benchmark MSCI World/Financials, al que solo supera en dos de los últimos cinco años.

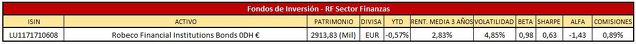

En cuanto al fondo seleccionado dentro del sector finanzas de renta fija es el siguiente:

Robeco Financial Institutions Bonds 0DH EUR

Dentro del sector de la renta fija y teniendo en cuenta el actual escenario de tipos, es un mercado muy difícil pero aun así consideramos que este fondo tiene un buen comportamiento.

Teniendo en cuenta que obtiene una rentabilidad media los tres últimos años de 2.83% con tan solo una volatilidad de 4.85%.

Además, el fondo obtiene un Sharpe de 0.63, y tiene un gran patrimonio dotándole de una alta liquidez.

Su política de inversión se basa en la compra de bonos emitidos por instituciones financieras en euros. También utiliza derivados para cubrir su cartera y para ejercer apalancamiento y tener mayor exposición en el mercado crediticio.

La mayor parte de los bonos de su cartera son investment grade, con un 86.5%, lo cual merma algo la rentabilidad, pero le aporta mayor estabilidad y seguridad a la misma.

El benchmark contra el que se mide es el Barclays Euro-Aggregate: Corporates Financials Subordinated 2% issuer constraint (USD).

En cuanto a la segunda opción para posicionarnos en el sector es mediante gestión pasiva a través de ETF´s lo cual rebaja en gran medida el coste por comisión. En esta categoría hemos seleccionado tres de los principales activos disponibles, debido en gran parte a su liquidez y a sus principales posiciones, estos son los siguientes:

iShares STOXX Europe 600 Financial Services

Para comenzar hemos seleccionado este ETF que replica el Dow Jones STOXX 600 Financial Services Index una vez deducidos los gastos. El índice contiene las mayores empresas de servicios financieros y replicando el segmento de los servicios financieros del Dow Jones STOXX 600 Index.

Es el ETF que mejor rentabilidad nos aporta con relación a la volatilidad que asume, aportando a nuestra cartera una rentabilidad de 6.29% con un 15.37% de volatilidad.

En lo que llevamos de año a conseguido obtener un 1.88%.

Lyxor Stoxx Europe 600 Insurance

Este ETF a diferencia del anterior se centra en el subsector de los seguros por ello intenta replicar el STOXX Europe 600 INSURANCE con el menor tracking error posible, el objetivo es que calculado a cincuenta y dos semanas sea menor del 1%.

La rentabilidad media obtenida los últimos tres años ha sido de 3.25%, con una volatilidad muy alta, que alcanza 16.90%. A nuestro parecer no es una buena opción ya que se asume mucho riesgo para la poca rentabilidad que aporta.

En cambio, en lo que va de año ha obtenido un 3.41% de rentabilidad, lo cual hace ver el buen momento en el que se encuentra parte del sector financiero.

Lyxor MSCI World Financials

Para finalizar presentamos el ETF de Lyxor que replica el sector financiero global replicando el MSCI WORLD FINANCIALS. Con ello ha obtenido una rentabilidad de 5.15% sujeta a una volatilidad de 15.92%.

En todos ellos podemos observar la disminución de coste que tienen ya que el más caro es el iShares STOXX Europe 600 Financial Services con una comisión de 0.46% mientras que los dos ETF´s de Lyxor presentan una comisión del 0.30%. en comparación con los fondos anteriormente expuestos vemos que es una rebaja de mas del 50%. Aunque otra gran diferencia entre ambas modalidades de inversión es la liquidez de la cual gozan los fondos de inversión frente a los ETF´s.

En conclusión, desde Aspain 11, creemos que el sector financiero, como hemos comentado anteriormente, tiene un potencial de crecimiento positivo dada la subida de tipos y la recuperación de su negocio tradicional que les permitirá aumentar sus márgenes. Y para posicionarnos en este sector creemos que estos vehículos son los más adecuados.

DISCLAIMER

Este documento no implica en ningún momento una recomendación de inversión. Rentabilidades pasadas no garantizan rentabilidades futuras. Cualquier inversión a realizar debe ajustarse al perfil de riesgo del cliente con un test MiFID que se deberá completar. La información que se proporciona se ha obtenido de fuentes fiables, con la máxima responsabilidad en su realización.