Escribo este artículo para ofreceros distintas soluciones para enfrentarnos a esta situación que tenemos en el mercado, utilizando para ello opciones sobre el Eurostoxx50.

Y me concentro en el Estxx50 porque es un mercado con mucha liquidez en las opciones lo que hace que las horquillas de precios sean más cerradas que en el caso del Dax o infinitamente peor en el IBEX. Si tienes una cartera con acciones del Ibex deberías de calcular la BETA de tu cartera con respecto al Eurostoxx50, para saber qué cantidad equivalente de Índice Eurostoxx50 tiene tu cartera.

Calcular la BETA no es muy complicado con una hoja Excel, tenéis tutoriales en YOUTUBE donde se explica la forma de hacerlo.

Voy a suponer que tenéis una cuenta de 100.000 euros y en estos momentos como sois tíos prudentes, estáis invertidos en un 40% de renta variable pero el análisis macro y técnico sugiere que es un buen momento para incrementar la exposición a bolsa.

Lo primero, lo que ya tenéis en RV no podemos hacer mucho, os habéis comido la caída, yo sugiero que en cuanto se presente un rebote aprovechar y vender opciones Call 3500-3600 de vencimiento Junio de 2018 nos ofrecen unos 50 puntos por la 3500 y 30 puntos por la Call 3600, y fijar un stop por debajo de 3.200 dándole un poco de filtro.

Como supongo que tenéis unos 40.000 euros en RV, recordar 40% de la cuenta podéis vender 2 opciones del 3.600, como cada opción equivale a 36.000 euros estáis vendiendo más de lo que tenéis en cartera, esto significa que por encima de 3.600 se os genera una perdida ya que vendéis por valor de 36.000 X 2 = 72.000 cuando tenéis 40.000, pero si eso ocurre tendríais parada toda la perdida de la cartera desde los 3.300 en que nos encontramos y los 3.600, dicho de otra manera tu cartera habría recuperado de aquí Junio un 9%.

CUBRIRNOS con PUT SPREAD

CUBRIRNOS con PUT SPREAD

Vamos a suponer que aprovechando las caídas, queréis incrementar la exposición a renta variable y de paso cubrir la nueva entrada y lo que ya tenemos en cartera.

Bien, vamos a suponer que subimos la inversión de bolsa desde el 40% actual hasta el 75% es decir vamos a comprar acciones, fondos o ETF que repliquen al Eurostoxx50 por un importe de 35.000 euros lo que nos hace tener una inversión total de 75.000 y dejamos un 25% en liquidez.

Podríamos comprar 2 Puts 3.300 que nos protege de las caídas al tiempo que aumentamos la inversión en bolsa, pero con la volatilidad actual las puts están carísimas, recordar que la volatilidad ha explotado y las opciones put cotizan a precios elevados, concretamente las puts 3.300 se venden a 173 puntos ósea tendríamos que pagar por cada put 1.730 euros como el índice está cotizando a 3.300 puntos eso supone un 5% de coste de cobertura ósea que hasta que el mercado no suba un 5% no compensamos la cobertura ¡¡una locura¡¡.

Ahora bien pensemos un poco, comprar una put 3.300 significa que nos cubrimos de aquí al vencimiento de Junio de 2018 de caídas desde 3.300 hasta CERO, la pregunta es sencilla ¿veis de aquí a junio al Eurostoxx50 cotizando a CERO?

Yo desde luego si eso es así, me olvidaría de la bolsa y me compraría un cacho de tierra y una escopeta.

Como la volatilidad esta tan alta las opciones valen mucho dinero, especialmente las puts, así que una posibilidad es mirar el grafico y establecer en qué punto de aquí a Junio es altamente probable que el precio no caiga, por ejemplo 3.000, o 3.100 mira el grafico y decide.

Voy a suponer que entiendes que 3.100 es un precio adecuado, mirando el grafico es el 62% de fibo, y tiene que romper varios soportes importantes, así que si creemos que el mercado puede caer de 3.300, pero es poco probable que pierda el 3.100 la idea es aprovechar esta alta volatilidad para al tiempo que compramos la opción Put 3.300 por la que pagamos 173 puntos, vendemos la opción put 3.100 por la que no pagan 110 puntos.

Ahora la cosa cambia, pagamos 1.730 euros por la put 3.300 y recibimos 1.100 euros por la opción put 3.100 que vendemos, estamos cubriendo una caída de 200 puntos (diferencia entre 3.300 y 3.100) por un coste de 630 euros.

Como el índice suponemos que está en 3.300 eso equivale a 33.000 euros y la cobertura nos cuenta 630 euros, así que cubrir 200 puntos de caída tiene un coste del 630/33000= 1.9% esto es muchísimo más razonable, nuestra cartera tiene que subir un 1.9% para recuperar el coste de protegernos.

Esta estratega de cobertura se denomina PUT SPREAD y en momentos de máxima volatilidad es muy adecuada, voy a poner las cadenas de opciones y así vemos los precios, las volatilidades y la delta de la posición, y explicamos el porqué:

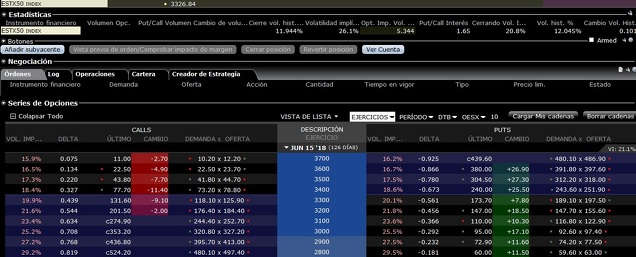

Esta es la pantalla que nos muestra las cadenas de opciones para vencimiento Junio de 2018 con precios o strikes desde 2.800 hasta 3.700. A la izquierda tenemos las CALLS y a la derecha las PUTS.

En la primera columna nos presenta la volatilidad implícita a la que se negocian las opciones, por ejemplo la Call 3.500 se negocia con volatilidad 17.3% a la derecha también tenéis la volatilidad de las Puts como ejemplo la 3.000 se negocia con volatilidad 25.5%.

Lo primero que llama la atención es que si miramos las opciones call 3.500 y la put 3.100 la primera cotiza con volatilidad 17.3% sin embargo la put 3.100 cotiza con volatilidad 23.6% sin embargo si suponemos que estamos en 3.300 hay la misma posibilidad de subir 200 puntos que bajarlos, sin embargo las puts son mucho más caras según bajamos el precio de ejercicio, como ya comente ayer en un artículo sobre una estrategia sobre el eurostoxx50, es el sesgo de volatilidad hacia las puts, las puts siempre son más caras que las calls.

Por eso en mi planteamiento de cubrirnos con PUT SPREAD es tan interesante en momentos de elevada volatilidad, en nuestro ejemplo de antes, si compramos la put 3.300 para cubrirnos pagamos volatilidad 20.1% pero al vender la put 3.100 recibimos volatilidad 23.6% esto hace que cubrirnos de 200 puntos de caída no resulte demasiado caro.

En nuestro ejemplo de cartera, como hemos incrementado la exposición hasta los 75.000 euros, lo adecuado es hacer el put spread con dos opciones, es decir comprar dos puts 3.300 y vender dos puts 3.100, como cada opción equivale a 33.000 euros con dos opciones cubrimos 72.000 euros de nuestra cartera. Ósea prácticamente la cubrimos entera.

COBERTURA CON PUT RATIO

Vamos un paso más allá, tenemos una posibilidad, como hemos visto que cuanto más abajo están los strikes de las puts más nos pagan por ellas, podemos vender opciones puts más abajo, pero claro aunque se pagan mejor por volatilidad nos dan menos dinero, ya que es menos probable que el mercado baje a 2.900 o 3.000 a que lo haga a 3.100.

Si compramos las opciones put 3.300 para que nos cubra de las bajadas desde ese punto y tenemos que pagar 173 puntos por ellas, podríamos financiar ese coste vendiendo puts más abajo, pero en mayor número que de opciones compradas, por ejemplo:

Para cubrir nuestra cartera de 75.000 euros de bolsa compramos 2 puts 3.300 y pagamos 173 puntos por cada una, es decir 1.730 euros X 2 = 3.460 euros y para financiar este coste miramos en la tabla de opciones y vemos que por la 2.900 nos ofrecen 72.9 puntos así que podemos vender 4 opciones put 2.900 y recibimos 729 X 4 = 2.916 euros. Como pagamos 3.460 por las put 3.300 y recibimos 2.916 por las puts 2.900 el coste de cubrir la cartera es de 544 euros que sobre nuestra cartera de 75.000 es un 0.7% de coste de cobertura, por cubrirnos desde 3.300 hasta 2.900.

Pero muchísimo OJO, estamos cubiertos desde 3.300 hacia abajo hasta 2.900, pero a partir de ahí estamos en aprietos, tenemos nuestra cartera de 75.000 euros descubierta en ese punto, pero además tenemos vendidas 2 opciones 2.900 que no están protegidas por las puts 3.300 compradas, recordar compramos 2 de 3.300 pero vendimos 4 de 2.900.

Ahora bien, para que a vencimiento el precio se situé por debajo de 2.900 el mercado tiene que caer un 14% desde el 3.300 que es donde suponemos el ejemplo, pero además desde los máximos marcados en 3.700 la caída hasta el 2.900 sería un guantazo del 22% con una economía en expansión. No digo que no sea probable, recordar el año 2015-2016, con una economía en expansión lo precios bajaron desde máximos un 30%, si bien es verdad que necesitó un año en cursar ese bofetón, y nosotros estamos haciendo la cobertura hasta junio de 2018 ósea unos 5 meses.

A esta estrategia de comprar opciones cobertoras y financiar las mismas vendiendo un mayor número de put más abajo se denomina PUT RATIO, y es recomendable que en caso de hacerlo nunca usar un ratio superior a 2 por 1, es decir vender 2 opciones put por cada una que compramos, para que no incurramos en un riesgo exagerado, esto es bolsa y aquí no existe la palabra NUNCA o NO ES POSIBLE, aquí solo debemos usar la palabra PROBABLE.

COBERTURA CON UN TUNEL BAJISTA

Una posibilidad de hacer una cobertura es utilizando TUNELES, o explico como se hace. La idea inicial es la misma, vamos a comprar 2 Puts 3.300 para cubrir nuestra cartera de 75.000euros, pero su coste es muy elevado así que tenemos que vender algo para financiar este coste, la idea es vender opciones Call, vender una call significa que el que la compra tiene derecho a comprar y nosotros la obligación de venderle, pero nosotros tenemos ese algo que venderle, NUESTRA CARTERA. Si vendemos Call 3.600 por ejemplo, nos comprometemos que si el precio a vencimiento está por encima de 3.600 alguien nos obligara a venderle y nosotros le entregamos nuestra cartera, por supuesto al precio de 3.600.

Al vender Call financiamos el coste de comprar las puts a cambio de que nos limitamos la ganancia de nuestra cartera hasta el precio o strike donde hemos vendido la call, por ejemplo a 3.600.

Vamos a ver, volver a mirar las tablas de opciones, si por ejemplo compramos las puts 3.300 que recordamos que pagamos 173 puntos, si para financiar parcialmente este coste vendemos opciones Call 3.600 recibimos 22.5 puntos por opción, ósea que no merece la pena, rebajamos algo el coste de cobertura 173 - 22.5 = 150.5 que sobre la cartera es un 4.56% de coste de cobertura, sigue siendo muy caro.

¿Por qué pasa esto? Pues si miramos la tabla, cuando el mercado está nervioso la volatilidad se dispara en las puts, pero no sube en las calls, en nuestro ejemplo, para cubrirnos con las puts 3.300 pagamos volatilidad 20.1% pero al vender las Calls 3.600 recibimos volatilidad 16.5% por eso resulta tan caro cubrirse con túneles en una situación de estrés.

Los túneles son muy adecuados cuando el mercado está tranquilo, de hecho es la mejor cobertura posible si tenemos la mosca detrás de la oreja en una resistencia de mercado, os pongo un ejemplo, el pasado día 1 de febrero se rompió el 3.600 y no me gustaba “como cazaba la perrita” así que para cubrir algunas carteras compre Puts 3.500 de vencimiento Marzo de 2018 por un coste de 42 puntos y para financiarlas vendí Call 3.750 por 12 puntos, es decir un coste de cobertura por debajo de 3.500 de solo 30 puntos ósea un coste de cobertura del 1%. Ahora esas carteras están protegidas desde el 3.500, ya puede caer lo que quiera que de 3.500 hacia abajo no se pierde.

Por supuesto, hoy he cerrado la cobertura, por la Put comprada en 42 puntos la he vendido por 195 puntos, y la Call hoy solo vale 1 punto, así que la dejo morir, ya me gustaría a mí que el mercado se pegue una subida de aquí a marzo hasta el 3.750, por eso no la cierro para no gastar ni la comisión.

Ni que decir tiene, que he pasado a cubrir la cartera con PUT SPREAD, tal y como os he explicado antes.

UNA COMBINACION DE POSIBILIDADES

Como veis, podemos usar las opciones para vivir más tranquilos, en cada momento siempre existe una mejor combinación para cubrirse, mirar el grafico y las tablas de opciones y buscar la estrategia de cobertura que más se adapte a la visión del mercado que tengáis.

Vamos con nuestro ejemplo, tenemos una cartera de 40.000 euros la cual incrementamos en 35.000 cuando el stxx ha tocado los 3.300 y compramos 2 puts 3.300 para asegurarnos caídas adicionales. Y pagamos 173 puntos por cada una.

Para financiar el coste vendemos 3 puts 2.900 que nos dan 72.9 puntos por cada una, y además vendemos 2 calls 3.600 y recibimos 22.5 puntos por cada una.

En resumen pagamos 173 X 2 = 346 puntos, recibimos 72.9 X 3 = 218.7 y 22.5 X2 = 45 el coste total de esta estrategia será 346 – 263.7 = 82.2 puntos o lo que es lo mismo 822 euros, que sobre el valor de nuestra cartera no cuesta la cobertura un 1,15%.

Las combinaciones son infinitas, y por supuesto, según se mueve el mercado podemos ir adaptándola, comprando o vendiendo opciones.

Espero que os pueda ser de utilidad este artículo, os recomiendo que os forméis con el uso de opciones, a mi entender ganar es muy fácil lo jodido es gestionar el riesgo el miedo y las perdidas y las opciones te pueden ayudar mucho en ese aspecto, cuando uno está tranquilo y sabe lo que puede ganar o perder piensa mejor.

Me comprometo que si alguien quiere estudiar una estrategia de cobertura, estoy a vuestra disposición, es más puede ser interesante escribir algún artículo con un caso real y hacer un seguimiento de cómo podemos ir adaptándonos. Un saludo