Todo inversor desea siempre vender en los más alto y comprar en lo más bajo. Pues lamento decir que eso es imposible. Pero no por eso debemos abandonar el mundo de las inversiones. Si vendes un 5% por debajo de máximos y compras un 5% por encima de mínimos te estarás acercando a ser uno de los mejores inversores del mundo. Por eso nuestro trabajo es acercarnos lo máximo posible a esos puntos de inflexión, sabiendo que es imposible acertar.

Como siempre, debemos hacer uso de todas las herramientas que tengamos a mano. Análisis fundamental, macro, técnico y de sentimiento. Los grandes movimientos de nuestra cartera deben venir cuando la mayoría de las patas de esta estrategia nos digan lo mismo.

Como he dicho muchas veces, la bolsa es un juego de probabilidades. Los precios no reflejan la realidad sino las expectativas de futuro. Esto no es fácil interiorizarlo, pero es la clave para entender muchos movimientos, como que los techos de mercado se generen antes de una recesión, al igual que los suelos antes de su salida. Una lección muy buena es la que vivimos en 2015 y 2016. Una desaceleración principalmente de China, aumentaba las probabilidades de recesión global. La cosa no se terminó de torcer y de ahí la rápida recuperación.

No es necesario ser un experto en análisis técnico para que éste nos sirva de ayuda. Es más, a veces no hace falta entender ningún indicador ni trazar ninguna línea, simplemente hay que mirar un precio para saber qué se cuece en los mercados. Hoy vamos a usar la “Beta” como un indicador.

Aunque muchos ya lo sepáis, la “Beta” no es más que una medida de lo volátil que es una acción respecto a su mercado. Así, si una acción tiene una β=1 quiere decir que esa acción “se mueve” de la misma manera que su índice de referencia. Por ejemplo, si Inditex tuviese una β=1 (que no la tiene), querría decir que si el Ibex35 sube un 1%, Inditex también subirá un 1%. Y lo mismo cuando baja. Mientras que una acción con una β=1,5 tiene una volatilidad un 50% superior a la del índice, o una con β=0,7 de un 30% inferior a la del índice. Repito, cuando sube y cuando baja.

La estrategia entonces parece clara. Cuando estemos seguros de que los índices van a subir, deberíamos apostar por estas acciones con mayor Beta puesto que subirán más que el índice. Ya, claro, pero es que eso de estar “seguro” en un juego de probabilidades es complicado. Desde luego, la única certeza que tenemos es que cuando el ciclo económico toca fondo y se acelera, las probabilidades de que los beneficios futuros de las empresas crezcan son mucho mayores. Igual que cuando se empieza a frenar, lo lógico es que los beneficios del mercado en general se empiecen a revisar a la baja.

Así, como pequeños inversores, si no tenemos muchos conocimientos ni acceso a información, nos puede servir, y mucho, simplemente con observar qué hace la gente que sí que los tiene. Para ello, podemos seguir la cotización del índice S&P500 High Beta. Es un índice con las 100 acciones con β más alta del S&P500, por lo que cuando suba el mercado, subirá más y viceversa.

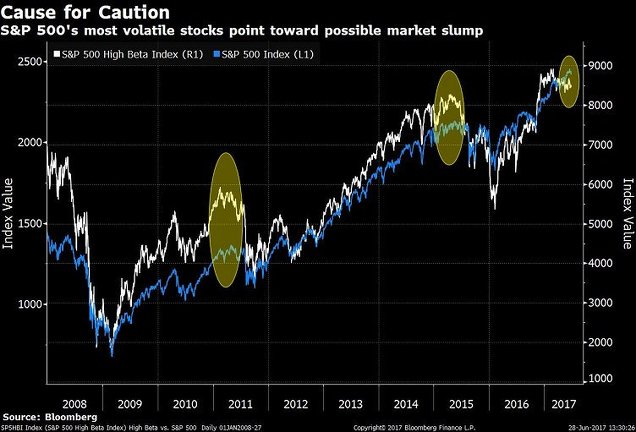

En el gráfico podemos ver la comparación del S&P500 con el S&P500 High Beta (en rojo y azul). Desgraciadamente mi plataforma sólo tiene datos desde finales de 2011, pero aun así, se aprecia cómo en la corrección de 2012, con Europa en recesión y EEUU casi, los valores más volátiles cayeron hasta los mínimos de 2011, mientras que el S&P500 no corrigió tanto. Y es que, cuando las cosas pintan mal, estas acciones bajan rápido.

En cuanto se despejaron un poco las dudas y se vieron signos de mejora, ambos índices fueron subiendo, aunque los de mayor Beta con más pendiente. Sin embargo, fue en 2015 cuando la cosa cambió. Cuando en julio y agosto el S&P500 tonteaba con los máximos o a pocos puntos, nuestro nuevo amigo ya bajaba más de un 10%. Es decir, los gestores estaban temiendo problemas, y sacaban su dinero de las acciones más volátiles mientras parecía que el mercado simplemente no iba a ningún lado (en EEUU). Después, todo cayó, aunque con mucha más fuerza el S&P500 High Beta. Cuando se vio que finalmente no se acababa el mundo, la película de 2012 se ha vuelto a repetir.

Desde finales del año pasado, este índice se ha mantenido lateral mientras el S&P500 ha seguido subiendo con fuerza. Aunque no hay datos macroeconómicos peligrosos aún, parece que los inversores no se fían mucho de la situación. ¿Techo de gasto? ¿Guerra nuclear? ¿Pinchazo de la burbuja china? ¿Simple descanso?

En esta imagen de Bloomberg con más datos históricos, vemos que también sirvió para alertarnos de las caídas de 2011.

Otra forma de confirmar estos cambios en las carteras de activos en búsqueda de menos riesgo es ver el S&P500 Equal Weight, que representa el índice S&P500 como si todas las empresas tuvieran la misma capitalización (0,2% de ponderación cada una).

Aunque en 2011 no nos ayudó, sí sirvió para detectar los techos de 2007 y 2015 marcando divergencias. Cuando esto ocurre quiere decir que el dinero en ese momento está entrando en las empresas más grandes en busca de menos riesgo. Y de momento no hay atisbo de eso.

A veces, nos complicamos con complejos modelos predictivos o indicadores técnicos, cuando es más fácil simplemente seguir el dinero. Este análisis se podría extender al comportamiento entre sectores de la economía, consumo, utilities, financiero, energía, tecnológico, sanidad…y veríamos cosas sorprendentes. Pero lo dejo para otro post. Sólo destacar que dentro de la gestión pasiva, se puede hacer gestión activa si nos indexamos a diferentes sectores o empresas en los diferentes momentos del ciclo.

Así pues, ya tenemos otra herramienta más para mirar de reojo de vez en cuando y que el oso no nos pille desprevenidos.