Generalmente nos hablan de ciclos, de recesiones y booms sin distinguir entre los de origen financiero y los de origen puramente comercial. Por ejemplo, podemos leer en el excelente artículo de Jorge Alarcón que la contracción del comercio mundial - por las guerras comerciales de Trump - ha incidido en un enfriamiento brutal de la demanda de camiones de alto tonelaje, como se puede ver en el gráfico (del mencionado autor):

No necesitamos, pues, explicaciones financieras para explicar ese derrumbe de la demanda de camiones... lo que pasa que una golondrina no hace verano, y un ciclo sectorial no tendría por qué amplificarse a toda la economía.

Ahora bien, las movidas de la economía real crean expectativas financieras, y las reacciones de los mercados financieros amplifican el ciclo real... y lo generalizan a nivel macroeconómico. En aquella ocasión fue el hundimiento financiero mundial lo que congeló el comercio mundial. Una vez que el sector financiero destapa sus desequilibrios antes ocultos, su volatilidad, mucho más alta que la volatilidad de la economía industrial y comercial, tienen grandes repercusiones en ésta última.

Véase en el gráfico antes expuesto lo que pasó en 2008, un típico ciclo financiero de caídas de activos, crisis bancarias, etc, iniciado por las dudas repentinas de la valoración de esos activo prefabricados de contenido ignoto. Como ven, la reacción mucho más negativa de la demanda de camiones de alto tonelaje fue patentemente más intensa que hoy, aparte de que fue sólo uno de los sectores afectados.

Hoy estamos en una situación diferente, pero todavía no hemos medido cuál será la reacción de lo financiero, que de momento se ha limitado a expresar su pesimismo y caídas de bolsas. La inversión de la curva de tipos es patente, pero no es más que un anticipo de lo que puede venir.

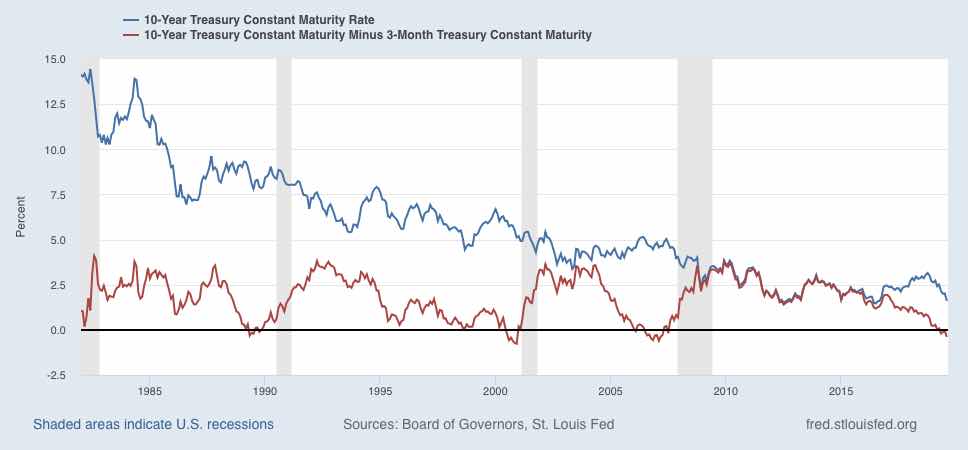

En el siguiente gráfico

represento el tipo de interés a 10 años del Treasury USA (línea azul), que ha seguido una tendencia descendente desde hace décadas. La línea roja es la pendiente de la curva de rendimientos (10 años menos 3 meses) que ha tenido un comportamiento curioso desde la recesión. Cuando la FED puso los tipos de intervención en cero, la pendiente de la curva era exactamente el nivel de tipos de los bonos a 10 años, pero de repente el pesimismo se ha convertido en una caída adicional del tipo a diez años y la inversión de la curva.

Seguramente, no nos enfrentamos a una crisis como la de 2008, porque lo financiero no está tan enloquecido como entonces. No hay burbujas significativas, las bolsas llevan alejadas del máximo bastante tiempo. Todo depende de los movimientos de fondos a traves del mundo que se desaten, y ahí sí hay zonas más endebles que otras, que podrían sufrir huidas de capitales y demás caídas de su tipo de cambio, lo que sin duda acentuaría los movimientos recesivos de la economía real. Lo que sí es de prever es que habrá movimientos muy selectivos desde el riesgo a lo seguro, por lo que no veo probable una brutal caída de los bonos de los paises confiables. Además, los bancos centrales tienen una batería de medidas anunciadas que sostendrán el valor de los bonos o incluso los aumentarán, para mantener la curva de tipos, además de haber anunciado que esta vez entrarán en el QE títulos privados.

Otra incógnita en algunos países es el estado real de su banca, lo que podría agudizar los movimientos de capitales de una zona a otra.

Respecto a este punto, hay países europeos que muestran cierta fragilidad en el estado de sus bancos. Si además, como Italia, están jugueteando con la idea de pirarse de Europa ¿Qué papel concreto jugaría cada una de las partes, BCE y gobierno italiano, en la coordinación del QE? El BCE sólo puede comprar títulos con determinada cualificación, y la actitud “juvenil” del gobierno italiano, dispuesto a romper amarras con el euro y/o la UE, puede complicar mucho las cosas para todos.

Las movidas financieras son, en suma, más imprevisibles y dominantes que las comerciales e industriales. Son una incógnita mal encajada en los modelos matemáticos al uso, porque es sencillamente imposible hacer un modelo de precisión de sus reacciones y sus complejidades. Eso se vio en 2008, que pilló a todo el mundo desprevenido, cuando la FED y el Tesoro actuaron a ciegas, pero sabiendo a bulto donde estaba el problema. Lo consiguieron, consiguieron evitar un 29. Ahora hay más regulación financiera, aunque Trump ha desmontado parte de lo que se dejó legislado.

A España también han llegado signos de enfriamiento, y sin embargo estamos en un limbo. El gobierno en funciones no tiene nada preparado, ni plan A, menos plan B. Nos entregamos de manos y pies a Draghi y a la UE. Veremos.