“I can calculate the motion of heavenly bodies, but not the madness of people”

Sir Isaac Newton

Queridos co-inversores,

Antes de nada, confiamos en que os encontréis bien tanto nosotros como vuestros familiares. Desde BrightGate Capital os mandamos un cariñoso abrazo a todos en estos momentos difíciles que nos ha tocado vivir, y deseamos que tanto vosotros como vuestros familiares y amigos no se hayan visto afectados.

Es raro escribir la primera carta a nuestros inversores en medio de acontecimientos totalmente inéditos en los mercados financieros. Las pandemias han sido antiguas compañeras de viaje del género humano desde al menos el bajo Imperio Romano, aunque su papel determinante en muchos de los mayores eventos históricos solo ha sido empezado a ser apreciado recientemente. Sin embargo, la mezcla de una pandemia mundial con las valoraciones más elevadas en los mercados financieros de toda la historia del capitalismo occidental, hacen que este momento sea insólito, y que sin duda pasará a los libros de historia como un ejemplo clásico más de maniaca especulación.

Dicho contexto de elevadas valoraciones no está enmarcado además en un entorno económico robusto ni mucho menos, sino en la peor crisis económica de las economías occidentales del último siglo. Por un lado, la respuesta política (especialmente la de los Bancos Centrales, aunque muchos gobiernos también han sido rápidos a la hora de implementar políticas fiscales) ha sido mucho mejor que la respuesta que hubo durante el momento histórico más comparable al actual, la Gran Depresión de 1929, en el que la estabilización del sector financiero no llegó hasta 1933 con la introducción de la garantía de depósitos, tras la quiebra de miles de bancos cada año solo en Estados Unidos. Por otro lado, aunque la respuesta política ha sido buena, la caída de la actividad mundial no ha tenido ningún precedente histórico, y a diferencia de lo que proyectan varios analistas, creo que sus efectos serán de largo alcance y duraderos en el tiempo.

Aunque entraremos en más detalle más adelante, el fondo tuvo un comportamiento mejor que el de los índices durante la primera parte del semestre, como consecuencia de la elevada posición de liquidez con la que empezamos, y un comportamiento inferior en la segunda mitad por la misma razón. Los errores de comisión que he cometido durante el período, que son los que siempre considero en primer lugar, se debieron fundamentalmente al haber tardado en reaccionar en nuestra cartera de energía a finales de febrero cuando ya teníamos evidencia del impacto del Covid-19 sobre el sector de la movilidad en China. A pesar de que en BrightGate nos adelantamos al mercado al vislumbrar el impacto económico que la pandemia acabaría teniendo, ajustando nuestras posiciones al respecto, tenía que haber sido más agresivo reduciendo nuestras posiciones en dos de nuestros productores de petróleo, Cenovus y Athabasca, así como nuestra posición en Consol, y no haber comprado además los bonos de una empresa productora de petróleo en Estados Unidos que acabé vendiendo con pérdidas. Por otra parte, creo que los errores de omisión, o las oportunidades de compra perdidas durante el bajo, han sido sustancialmente menores, ya que hemos aprovechado para reforzar algunas posiciones (aumentamos Athabasca, Check Point, las GSEs, e incorporamos una posición en Alliance Resource), aunque deberíamos haber tenido más convicción en algunos valores con buenos negocios que o bien vendimos prematuramente después de haber obtenido elevadas rentabilidades en el espacio de pocos días (Phillips 66, MHP) o en los que compramos una posición reducida (Micron).

Aunque es imposible señalar qué hará el mercado mañana o durante los próximos meses, intentar estimar que hará durante la próxima década es algo más factible (que no fácil). Las valoraciones bursátiles son una de las pocas áreas de los asuntos humanos en que las predicciones a largo plazo son más sencillas que a corto. Ello se debe al simple hecho matemático de que, a largo plazo, los mayores determinantes de los rendimientos bursátiles son la rentabilidad actual por dividendo y el crecimiento de las ganancias por acción. En ambos casos no es difícil aventurar una cifra dentro de unos rangos razonables – la rentabilidad por dividendo, además, es una variable conocida a la hora de realizar el análisis. Aunque a corto plazo el cambio en los múltiplos de valoración puede ejercer una influencia desproporcionada sobre los rendimientos obtenidos, a largo plazo su influencia es mucho menor, incluso en mercados alcistas (o bajistas) en los que los múltiplos se desplazan estructuralmente de manera significativa.

Desde este punto de vista, la mayoría de los analistas que usa modelos de largo plazo coincide en afirmar que los próximos 7-12 años serán muy pobres en cuanto a retornos en la renta variable. Tanto Credit Suisse, como GMO, como JPM, por citar solo algunos ejemplos, estiman que los retornos anualizados del S&P500 en términos reales estarán en el rango del -2% y el 0,5%. John Hussman, extendiendo el análisis anterior a más clases de activos, llega a la conclusión de que básicamente “los inversores se enfrentan al peor conjunto de opciones de inversión pasiva en la historia”. Nuestros modelos desarrollados internamente sugieren una conclusión similar.[1] Que los anteriores analistas lleguen a conclusiones tan parecidas no debería interpretarse como resultado del pensamiento grupal o algo parecido, sino al hecho de que a largo plazo los rendimientos dependen de un puñado de variables muy concretas, que a su vez toman valores relativamente acotados a largo plazo.

Pero si el análisis a priori no termina de convencer, siempre podemos recurrir a algunos de los episodios de la historia, que nos iluminan con conclusiones similares.

Lord Keynes y Mr. Munger: radiografía de dos inversores en mercados bajistas

He pensado que para ilustrar los peligros de invertir en mercados sobrevalorados y de la importancia del market timing (en sentido amplio, y no entendido como trading a corto plazo), no hay nada mejor que ir al archivo de la historia e informarnos de la experiencia de dos de los mejores inversores del siglo XX, John Maynard Keynes y Charlie Munger. Dado que ambos tuvieron que capear los peores mercados bursátiles del siglo y que eran inversores fundamentalistas con carteras altamente concentradas, creo que la comparación puede ser muy instructiva en los momentos actuales.

Keynes, además de ser el economista más influyente del siglo XX, fue un extraordinario inversor, un hecho que es menos conocido. Fue uno de los primeros contribuidores a la, por aquel entonces no creada, escuela del behavioural finance, con conceptos como el beauty contest y el riesgo reputacional, así como del value investing (aunque el honor haya ido finalmente a parar a Benjamin Graham por su exposición más sistemática), habiendo establecido los conceptos de valor intrínseco y de margen de seguridad, así como la importante distinción entre especulación e inversión. Keynes además fue de los primeros en establecer un hecho que hoy nos resulta evidente, que es la idoneidad de las acciones como vehículo de inversión a largo plazo, y su importancia en la cartera de todo inversor institucional, que por aquel entonces estaba casi exclusivamente comprendida por bonos gubernamentales y por activos inmobiliarios.[2]

A diferencia de otros inversores con estilos bien definidos desde el inicio, Keynes cambió marcadamente su estilo de inversión durante su vida. En algún momento de la década de 1920, tiempo durante el que estuvo invirtiendo con una mentalidad top-down intentando anticiparse al ciclo con muy pobres resultados, Keynes pasó a adoptar una filosofía de análisis fundamental bottom-up, que utilizaba para identificar un puñado de compañías (sus “pets”, como las llamaba él) con modelos de negocio que esperaba que lo hiciesen bien a largo plazo. La poca rotación de la cartera de Keynes en los últimos años de su vida, así como el reducido número de títulos que la componían, no solo fueron el resultado del hecho de que Keynes nunca llegó a ser un inversor a tiempo completo, sino por su filosofía de inversión y visión de la economía, en las que el exceso de trading y especulación eran casi considerados como actitudes moralmente deplorables y perjudiciales para el sistema económico en su conjunto.

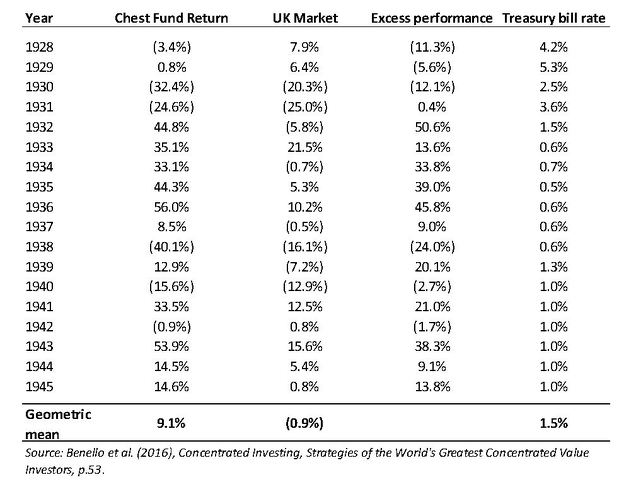

Una de las mejores fuentes disponibles para conocer las rentabilidades de Keynes es el Chest Fund del King’s College de Cambridge, que fue establecido en 1920, y que Keynes empezó a gestionar poco después hasta su muerte en 1946. Desde 1927 hasta 1945, la rentabilidad en exceso que Keynes obtuvo sobre el mercado fue espectacular, anualizando en exceso en torno a un 10%, una hoja de servicios que pocos inversores pueden igualar. Cabe recordar, además, que fue un período de tiempo particularmente convulso, con la salida del Reino Unido del patrón de cambio de oro (y posterior disolución de dicho sistema a nivel internacional), la Gran Depresión, la crisis de finales de la década de los 30 y la Segunda Guerra Mundial.

Sin embargo, ese 10% de exceso de rentabilidad esconde lo obviamente malos que fueron esos dieciocho años para los inversores en acciones. Esta es la rentabilidad completa del Chest Fund frente al índice general:

Keynes obtuvo rendimientos espectaculares en una serie de años muy concentrados, del 1932 al 1936, gracias a una serie de medidas de política económica expansivas llevadas a cabo por los Estados Unidos (garantía de depósitos, una mayor relajación fiscal, salida del patrón oro, creación de la Reconstruction Finance Corporation) y al hecho de que a principios de 1932 las valoraciones estaban en niveles muy deprimidos. Los años finales de la década fueron malos, tanto como la “disciplina fiscal” de Roosevelt que hizo entrar a EEUU en otra recesión como por el comienzo de la Segunda Guerra Mundial. No solo toda la década fue mala en lo que se refiere a rendimientos, sino que además los inversores de aquel entonces tendrían que haber tenido nervios de acero para no haber vendido en 1932 (y haberse perdido el rally de mitad de la década) y más tarde en 1940 (y haberse perdido el mercado alcista que empezó incluso antes del final de la Segunda Guerra Mundial).

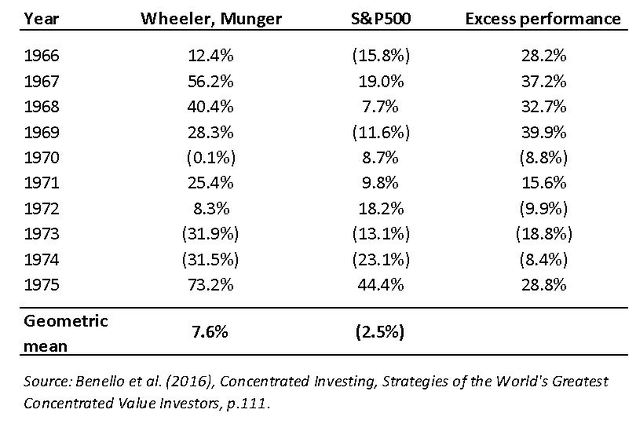

Munger es mejor conocido entre la comunidad inversora y no necesita presentación. Munger lanzó su vehículo de inversión en 1962, y vivió todo el mercado alcista hasta la crisis bursátil de los Nifty Fifty a principios de la década de 1970, que coincidió además con la ruptura del sistema de Bretton Woods y el embargo de la OPEP. Un inversor que hubiese invertido en la última década antes de la recuperación del mercado en 1975 hubiese obtenido rentabilidades del -2,5% en términos anuales. En realidad, dichas rentabilidades fueron bastante peores, ya que el cálculo está basado en rentabilidades nominales, oscureciendo la elevada inflación que hubo en los primeros años de la década de los 70 y su enorme impacto sobre las rentabilidades reales.

¿Qué tal lo hizo Munger durante esta década? Aunque batió ampliamente a los índices en un 10% anualizadamente, los años 1973 y 1974 fueron particularmente malos para su vehículo, llegando estar abajo más de un 60% en el peor momento del mercado. El estilo concentrado, en el que sus dos principales acciones, Blue Chip Stamps y New America Fund, llegaron a representar un 80% de su cartera, no ayudó, como el hecho de que, a diferencia de Buffett, Munger sí utilizaba apalancamiento en su fondo. En cualquier caso, y como Munger más tarde reconoció, lo mejor hubiese haber estado fuera de mercado, como el propio Buffett hizo en 1969 al disolver su vehículo de inversión:

¿Qué conclusiones se sacan de lo anterior? Aunque la elección del vehículo es fundamental para poder batir a los índices a largo plazo, las valoraciones de mercado no lo son menos. Los inversores tendemos a olvidar que, aunque a largo plazo las acciones dan rendimientos positivos, durante largos períodos de tiempo su rentabilidad puede ser nula o negativa, y aun menor si tenemos en cuenta el efecto de la inflación (¿cuántas personas deflactamos los gráficos de la rentabilidad histórica del S&P500?). Para personas como horizontes de ahorro a 30 años, una década de retornos perdidos debe tener seguramente un impacto importante sobre sus expectativas de jubilación.

Finalmente, en el análisis anterior no se ha tenido cuenta el impacto de la liquidez de los vehículos: el Chest Fund de Keynes era de un inversor institucional, mientras que el partnership de Munger era un pequeño vehículo sin necesidades de liquidez diaria. Es fácil imaginar lo pobres que hubiesen sido los retornos de un inversor de estos vehículos (no necesariamente los retornos del propio vehículo), sujeto a las oscilaciones del optimismo de los mercados, si la liquidez hubiese sido diaria. Y, sin embargo, esta es la realidad de la mayoría de los vehículos de hoy en día.

Comentario principales posiciones

A cierre de mayo, la cartera presenta una rentabilidad en el año de -15,1%, en línea con los índices europeos y mundiales, pero por detrás del S&P500 y del resto de índices estadounidenses. Durante los primeros días de junio la rentabilidad del fondo ha seguido subiendo al calor de las subidas generalizadas recientes.

Excluyendo nuestras posiciones en bonos gubernamentales, estamos invertidos en 15 títulos (14 emisores, 13 si consideramos a Fannie y Freddie como un único emisor), siguiendo la filosofía de concentración del fondo. El porcentaje de inversión del fondo es de aproximadamente el 60%, representando aproximadamente un 33% la cartera de bonos de alto rendimiento y convertibles, un 20% la cartera de renta variable a largo plazo y un 7% las situaciones especiales. La rentabilidad a vencimiento de los bonos es del 22,7%, con una duración del 2,7. Finalmente, nuestra cartera de renta variable a largo plazo cotiza a unos niveles (ponderados por el peso de cada posición) de EV/NOA de 4,5x, de EV/NOI de 10,9x, teniendo un RNOA del 93,5%.[3]

Aunque tengo una gran convicción en todas las posiciones, hay dos razones fundamentales por las que el porcentaje invertido actualmente no es superior. La primera por razones de diversificación sectorial. Aunque hay sectores en los que encontramos oportunidades interesantes de inversión, como puede ser el caso del carbón térmico, creo que una sobre exposición a un solo sector puede penalizar los retornos a largo plazo, especialmente en sectores que no son particularmente atractivos a largo plazo. En general, hay una dicotomía en el mundo de la gestión, habiendo por un lado gestores que solo invierten en buenas compañías con independencia del precio, y por otro, gestores para los que el precio es la única variable de inversión, aun cuando el negocio de la empresa en cuestión no es bueno. Mi posición es la intermedia: centrarse en buenos negocios, pero no a cualquier precio, lo que implica levantar muchas piedras y dejar pasar muchas oportunidades de inversión mediocre hasta dar con las correctas. Esto me lleva a la segunda razón por la que el porcentaje de inversión no es más elevado: como he explicado en la introducción, las valoraciones actuales no tienen parangón en la historia de las bolsas, con lo que los retornos a medio/largo plazo para los inversores que compran a estos niveles serán mediocres; desde este punto de vista, creemos que a la mayoría de los inversores les será difícil batir la rentabilidad de nuestro, aparentemente, elevado nivel de caja.

A continuación, detallo las principales posiciones de la cartera, explicando la valoración y las principales razones de nuestra inversión en ellas:

- Check Point Software: Check Point es la principal posición en el fondo, ya que cumple con todos los requisitos que le pido a las inversiones a largo plazo: tiene un elevado nivel de caja en el balance (que oscurece la rentabilidad real de la empresa en los “screenings”), opera en un sector rentable y en crecimiento, el historial de M&A ha sido disciplinado (a diferencia de sus competidores) y el equipo directivo tiene un largo historial, habiendo fundado la empresa (y creando los primeros firewalls comerciales) y teniendo todavía un porcentaje significativo de la misma actualmente. Finalmente, la empresa cotiza a múltiplos atractivos y es altamente rentable. El mercado considera a Check Point la empresa aburrida en el mundo de la ciberseguridad, ya que su crecimiento en ventas de los últimos años ha estado por debajo del crecimiento del sector. El renovado énfasis en la parte de distribución durante los tres últimos años, especialmente en la parte de Norteamérica, así como el movimiento hacia un modelo más recurrente de ingresos por suscripción, ayudarán a mejorar la percepción del mercado sobre la calidad del producto de la empresa. La solución Infinity ofrecida por la empresa, que protege de los riesgos de manera integral tanto en la nube, como en la red interna y en los dispositivos móviles, está teniendo gran aceptación entre sus clientes. El movimiento hacia la nube, así como la mayor importancia de la ciberseguridad debido a la tendencia del teletrabajo, impulsará aún más las medidas tomadas por la empresa anteriormente descritas. Estimo que el precio objetivo podría estar en torno a los 140-160$ por acción, aproximadamente un 35% sobre los niveles actuales a los que cotiza.

- Carbón térmico (Consol Energy/Alliance Resources): nuestras inversiones en carbón térmico las hemos realizado a través de los dos productores de más bajo coste de Estados Unidos, Consol Energy y Alliance Resources, y dado el pesimismo extremo hacia el sector, lo hemos hecho a través de sus bonos, que considero pagan rentabilidades suficientemente atractivas para la generación de caja que se puede esperar de estas empresas a lo largo del ciclo. Tanto Consol como Alliance operan minas que producen carbón térmico con un alto poder calorífico, y tienen además soluciones logísticas que permiten exportar dicho carbón fuera de Estados Unidos. Consol opera tres minas longwall que están integradas en un mismo complejo en Pennsylvania, así como una terminal de carga seca en Baltimore, mientras que las minas de Alliance tienen un volumen más bajo de producción y una menor mecanización, pero su equipo directivo ha sido históricamente capaz de operarlas de manera muy flexible en función de las condiciones de mercado, habiendo convertido a Alliance en el operador cotizado más rentable de Estados Unidos en las últimas dos décadas. Alliance tiene además también un negocio significativo de royalties de petróleo que, aunque se ha visto fuertemente penalizado en los últimos meses, todavía es una fuente de valor importante. La generación de caja de ambas empresas con precios de carbón “medios” es monstruosa: Alliance ha venido generando en los últimos años flujos de caja libres de media de $300M (después de las inversiones en el negocio de los royalties), frente a una deuda neta actual de $761M, mientras que Consol ha venido generando flujos medios de $200M para una deuda actual inferior a $750M. Pocas veces se pueden comprar negocios a menos de 3x el flujo de caja libre que son rentables actualmente y que no van a desaparecer mañana. Las deudas de ambas compañías están cotizando además con descuentos significativos al par, “creando” un valor de la empresa (EV) sustancialmente inferior para quien compra deuda con dichos descuentos. En los próximos meses, según los competidores sigan cerrando minas y, sobre todo, el gas asociado a la producción de petróleo se vaya reduciendo, el precio del carbón térmico subirá, posicionando tanto a Alliance como Consol favorablemente de cara a 2021 y 2022. El mundo en desarrollo va a seguir necesitando una energía barata para desarrollarse, y eso va a ser más cierto aun después de los estragos que la crisis económica desafortunadamente causará en estos países. El precio objetivo que manejo tanto para Alliance como para Consol es el par, representando un 50% de revalorización y más del 100% respecto a los niveles actuales, respectivamente. Es posible que durante los próximos meses bajemos la posición en ambas de manera marginal, con la posibilidad de dar entrada a los bonos de otra empresa de carbón térmico con rentabilidades similares, con el fin de diversificar el riesgo intrínseco que tenemos en Consol y en Alliance, pero manteniendo al mismo tiempo constante nuestra exposición al carbón térmico. El interés cada vez mayor en estrategias ESG prácticamente garantiza que estas compañías seguirán siendo poco atractivas durante bastante tiempo, siendo por lo tanto la inversión a través de deuda nuestra solución preferida.

- HC2 Holdings: HC2 es un conglomerado liderado por Philip Falcone, un ex gestor de hedge funds reconocido en EEUU que, tras una prohibición de la SEC de gestionar hedge funds por un período de tiempo, realiza ahora sus inversiones a través de HC2, un vehículo cotizado con inversiones en negocios tan dispares como la construcción, estaciones de televisión, biociencia, estaciones de repostaje de gas natural y seguros. Nuestra posición en HC2 está estructurada a través bonos primera hipoteca y bonos convertibles. La razón de haber comprado la deuda de HC2 en vez de sus acciones es el elevado apalancamiento del grupo: aunque creemos que Falcone seguirá vendiendo negocios a valoraciones atractivas para continuar el proceso de desapalancamiento empezado el año pasado, creo que las incertidumbres actuales hacen que la proposición de entrar como accionistas sea altamente arriesgada. En cualquier caso, a través de nuestra posición en las convertibles tenemos un colchón adicional de protección contra pérdidas, así como bastante potencial al alza: con un descuento del 20% sobre el par de los bonos, estimo que las convertibles podrían tener un potencial de revalorización de casi el doble en un escenario base, y algo más en caso de que las desinversiones del grupo se hagan a múltiplos elevados. Hay una tesis de inversión publicada sobre el grupo que estaré encantado de facilitar a quién esté interesado en leer en profundidad sobre la compañía.

- Berkshire Hathaway: Berkshire Hathaway es una empresa que no necesita presentación. A pesar del excelente historial del que ha sido el mejor inversor de todos los tiempos, el mercado se ha mostrado escéptico sobre las posibilidades de Berkshire de encontrar oportunidades de inversión interesantes en el entorno actual. Por un lado, se argumenta que lo peor ya ha pasado y que Berkshire no ha estado lo suficientemente rápida y, por otro lado, que muchos de los negocios de Berkshire sufrirán durante la crisis, afirmaciones con las que discrepo. La mayoría de las filiales de Berkshire son líderes en sus áreas de negocio, y están mejor capitalizadas tanto para aguantar la crisis económica como para realizar inversiones oportunistas cuando se presenten. Como he explicado antes, creo que lo peor está por llegar en el terreno económico, y Warren y su equipo de directivos sabrán encontrar un lugar para los más de $100bn. que tiene Berkshire en caja. Estimo un valor objetivo de unos 220$ por acción (clase B) y rentabilidades anuales del 7% una vez alcanzado dicho precio objetivo.

- Philip Morris CR: es la filial checa de Philip Morris International, y su actividad se centra en la producción y distribución de los productos de Philip Morris en República Checa y Eslovaquia. A diferencia del resto de universo de tabaqueras, Philip Morris CR presenta un balance muy sólido sin ninguna deuda (tiene CZK6bn. respecto a una capitalización bursátil de CZK38bn.), y con un poder de precios que creo todavía tiene mucho recorrido al alza si comparamos los precios de una cajetilla de Marlboro en la República Checa y Eslovaquia respecto a otros sitios del mundo. El negocio del tabaco es, además, el negocio más resistente al ciclo por excelencia. Philip Morris CR cotiza a unos múltiplos muy atractivos: creemos que la empresa en un escenario base podría generar alrededor de unos CZK3bn. al año en beneficios operativos residuales con crecimientos del 2%, lo que justificaría un EV de unos CZK55bn, frente a los CZK32bn a los que cotiza actualmente. A nivel de riesgos, el mayor riesgo será el movimiento de fumadores desde el negocio tradicional de cigarrillos al de tabaco calentado, ya que los márgenes que obtiene Philip Morris CR al ser una mera distribuidora de los nuevos productos son marcadamente inferiores.

- Scully Royalty: Scully Royalty es de las pocas empresas pequeñas en las que he tenido suficiente convicción para invertir una parte no insignificante del patrimonio, ya que creo que el potencial de pérdida es limitado y el descuento al que cotizan las acciones elevado, más si se tiene en cuenta el potencial de que dicho diferencial se cierre a corto plazo. Scully es una empresa con una historia compleja de desinversión de activos, y aunque actualmente tiene todavía una colección de activos que están en fase de desinversión, el activo más valioso es un royalty del 7% sobre la mina de Wabush (Canadá), que produce mineral de hierro. La mina estuvo cerrada unos años por unos problemas técnicos (ya solucionados) que la hacían ser poco competitiva a los precios del hierro de hace unos años, pero se reabrió el año pasado bajo el control de Cargill y un fondo de inversión con una capacidad de producción máxima de 6 millones de toneladas al año. Si asumimos una producción de 5 millones al año y precios del hierro de 80$ por tonelada (el mineral de Wabush, al tener una concentración del 65%, se vende con una prima respecto al de los índices), y aplicamos la tasa actual impositiva en Canadá del 20%, el royalty produciría unos ingresos de unos $22M al año, que dependiendo de la tasa de descuento a aplicar, y sin querer ser demasiado precisos, implicaría una valoración del royalty de entre $176M y $308M, frente a la capitalización bursátil de la compañía a cierre de mayo de unos $100M, que a cierre de 2019 tenía unos $35M de caja neta en el balance y otros activos que están en el proceso de ser monetizados (y que estimamos de valor adicional entre $20M y $40M). Dado que este va a ser el primer semestre en el que royalty va a estar totalmente en funcionamiento y por lo tanto reportado en las cuentas a cierre de junio, creemos que el mercado (y algunos algoritmos) reconocerá el valor de este activo a lo largo del año. La estructura accionarial, en la que tres inversores concentran la mayoría de las acciones, ayudará a la realización de este valor. Para mi sorpresa, los precios del mineral de hierro se han mantenido robustos hasta la fecha, en torno a los 90$, ayudados principalmente por los problemas de Vale en varias de sus minas. La inversión tiene dos riesgos fundamentales a largo plazo: el primero, riesgos de sobreexposición a un solo activo, derivados de los riesgos operativos de la propia mina (inundaciones, peores reservas de las estimadas, destrucción por cualquier causa del activo), y, en segundo lugar, que el equipo directivo tome pobres decisiones de asignaciones de capital con los dividendos del royalty. Aunque a corto plazo los precios del mineral de hierro pueden ser volátiles, a largo plazo es difícil que caigan de manera permanente por debajo de los 70$, debido a los desafíos cada vez mayores de encontrar depósitos de cierto tamaño y que sean rentables a esos precios.

Durante el verano seguiré monitorizando de cerca la evolución de la pandemia en los países del hemisferio sur y en Estados Unidos, en donde creo que la pandemia todavía no está controlada y con altas probabilidades de un nuevo rebrote de cara al invierno. Sigo pensando que según la crisis económica se vaya haciendo cada vez más evidente, las oportunidades de inversión irán surgiendo.

Javier López Bernardo, Ph.D., CFA

Portfolio Manager

[1] Ver la carta enviada a nuestros inversores del BrightGate Global Income Fund a cierre del 2019, en donde además introdujimos un esquema teórico para entender la evolución de los beneficios de la economía estadounidense los últimos años.

[2] Para un resumen de las aportaciones de Keynes como inversor, así como de sus rendimientos obtenidos, ver Walsh (2008), Keynes and the Market: How the World's Greatest Economist Overturned Conventional Wisdom and Made a Fortune on the Stock Market, Wiley & Sons.

[3] EV/NOA: Enterprise Value to Net Operating Assets. EV/NOI: Enterprise value to Net Operating Income. RNOA: Return on Net Operating Assets. La manera en que estructuramos la contabilidad y presentamos los múltiplos la explicaré en detalle en nuestra carta semestral que publicaremos en julio. Por el momento, simplemente quiero señalar que la información que ofrece el EV/NOA, el EV/NOI y el RNOA es muy superior a la de sus homólogos “sin desapalancar” (P/BV, P/E y ROE, respectivamente), que se suelen presentar simplemente por su facilidad a la hora de importarse de bases de datos.