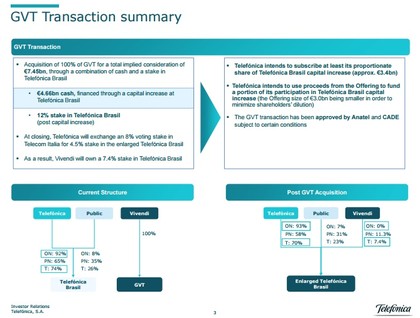

Ayer se hicieron públicas las condiciones completas de la ampliación de capital que realizará Telefónica en próximas fechas. Tras la autorizaciones finales otorgadas por parte de las autoridades brasileñas para la adquisición de GVT, Telefónica parece tener prisa por recaudar parte de los 4.663 millones de euros en efectivo que necesita para completar la operación. Una operación que asciende a unos 7.200 millones, si sumamos los 4.663 millones en efectivo y el 12% de capital social de Telefónica Brasil una vez adquirida la operadora GVT, que deberá abonar a Vivendi en concepto de pago.

Perfil de compañía adquirida

Compañía: Global Village Telecom SA o GVT, para simplificar.

Dueño de la compañía: Vivendi

Consejero delegado: Amos Genish

Descripción: GVT es una compañía de telecomunicaciones, creada en el año 2000. Proporciona servicios de telefonía fija, banda ancha y voz a través de Internet en Brasil. Presta servicio en 86 ciudades brasileñas, incluidas Sao Paulo, Rio de Janeiro, Belo Horizonte, Salvador, Vitoria/Vila Velha y Recife.

En 2009, la compañía obtuvo unos ingresos de 1.700 millones de reales brasileños, al cambio 493 millones de euros, con un crecimiento anual del 28,7% y un beneficio neto de 197 millones reales brasileños, lo que supone un crecimiento anual del 544%. A finales de 2009, la compañía tenía aproximadamente 2,8 millones de lineas en servicio incluyendo servicios de voz, banda ancha, datos y VoIP (voz a través de Internet). Los servicios de telefonía fija generaron el 68% de sus ingresos totales.

Esta información ha sido obtenida de la página web de Vivendi y recogen información antigua, ya que se remontan a resultados de 2009, sin mencionar en absoluto los años posteriores.

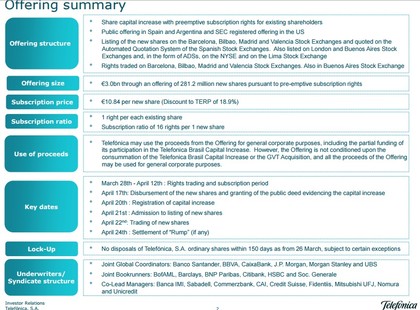

Condiciones de la ampliación de capital en España

Objetivo: Adquisición del proveedor de banda ancha GVT a Vivendi.

Financiación: Ampliación de capital en Telefónica Brasil.

Financiación de matriz: Ampliación de capital de 3.048 millones de euros en Telefónica para cubrir la parte que le corresponde en la ampliación de Telefónica Brasil, necesaria para financiar la operación de compra de GVT. Actualmente, Telefónica posee una participación del 74% en Telefónica Brasil.

Precio de suscripción: 10,84 euros/acción a razón de 1 acción por cada 16 derechos.

Fechas: 28 marzo - 12 abril - Periodo de negociación de derechos y suscripción de acciones.

17 abril - Desembolso correspondiente a nuevas acciones.

20 abril - Registro del aumento de capital

21 abril - Admisión a cotización de nuevas acciones.

22 abril - Negociación de nuevas acciones

24 abril - Ajustes en caso de ser necesarios.

Llevado a cifras los números serían los siguientes...

Importe de ampliación: 3.048 millones de euros.

Número de acciones a emitir: 281.213.184 acciones.

Precio por acción: 10,84 euros.

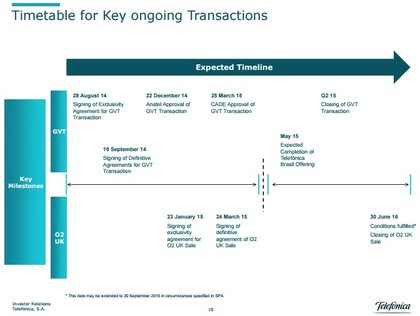

Hitos de la operación

19 de septiembre de 2014: Telefónica Brasil, S.A. y Vivendi, S.A. formalizan un acuerdo de adquisición y venta, respectivamente, de Global Village Telecom, S.A. y su grupo financiero GVT Participações, S.A. por 4.663 millones de euros en metálico más una participación del 12% de la nueva compañía una vez realizada una ampliación de capital de Telefónica Brasil y adquirida GVT, todo ello sujeto a aprobación del regulador.

Como parte del acuerdo, Vivendi, S.A. adquirirá 1.110 millones de acciones ordinarias de Telecom Italia que posee Telefónica, que representan el 8% de derechos de voto y el 6% de su capital, a cambio del 4,5% de Telefónica Brasil tras la adquisición de GVT., que representan la totalidad de acciones ordinarias y el 0,7% de las acciones preferentes en Telefónica Brasil que Vivendi, S.A. va a recibir como consecuencia de la adquisición de GVT. Como resultado, Vivendi poseerá una participación del 7,4% en Telefónica Brasil.

22 de diciembre de 2014 y 12 de marzo de 2015: Aprobación de la operación por ANATEL (Agencia Nacional de Telecomunicaciones de Brasil), el regulador de telecomunicaciones.

La Agencia Nacional de Telecomunicaciones de Brasil, ANATEL, aprueba la autorización necesaria para la adquisición de GVT. En esas mismas fechas, ANATEL también autorizó la escisión de Telco, S.p.A. (compañía a través de la cual Telefónica posee una participación en Telecom Italia); una transacción que formará parte del proceso de adquisición de GVT y sobre la cual no se ha pronunciado aún el regulador de Argentina (Comisión de la competencia).

Como parte de estas autorizaciones, ANATEL impuso una serie de obligaciones a Telefónica y Telefónica Brasil, incluyendo la obligación de eliminar la redundancia o solapamientos de licencias entre Telefónica Brasil y GVT, para mantener durante cierto periodo de tiempo algunos servicios y ofertas actualmente disponibles tanto por Telefónica Brasil como por GVT así como los contratos actualmente en vigor con los clientes de GVT, para mantener la cobertura geográfica actual de Telefónica Brasil y GVT, para presentar un plan de expansión y para que Telefónica renuncie a sus derechos de voto y finalmente venda su participación en Telecom Italia.

25 de marzo: Autorización de la operación por CADE (Consejo Administrativo de Defensa Económica de Brasil.

La autoridad brasileña antimonopolio, Conselho Administrativo de Defensa Ecônomica(“CADE”), ha aprobado tanto la operación de adquisición de GVT como la escisión de Telco, sujetas a restricciones similares a las impuestas por ANATEL. Estas restricciones suponen, entre otras cosas, que Telefónica Brasil proporcione cobertura a ciertos servicios en ciertas áreas geográficas y ciudades de Brasil, mantenga ciertos productos, requisitos de contrato y servicios y mantenga un mínimo de calidad con respecto a otros servicios. Más aún, como parte de la autorización, Telefónica ha adoptado, entre otras medidas, no ejercitar sus derechos de voto y finalmente vender toda su participación en Telecom Italia. Además, Telefónica y Telefónica Brasil se han comprometido a cumplir otras restricciones acordadas entre CADE y el grupo Vivendi, al que pertenece GVT.

Por último, Telefónica ha anunciado que financiará el pago en metálico de la operación de adquisición de GVT mediante una ampliación de capital (ampliación de capital de Telefónica Brasil). Telefónica puede usar los fondos de la ampliación para los propósitos que estime oportunos, incluyendo la financiación parcial de su participación en la Ampliación de Capital de Telefónica Brasil. No obstante, la ampliación no está condicionada a la ampliación de capital de Telefónica Brasil ni a la adquisicion de GVT, y, por consiguiente, si estas operaciones no llegan a realizarse, estos fondos podrían utilizarse para otros propósitos.

Claves de una operación

* Cambios en la Dirección de Telefónica Brasil.

Está previsto que el actual consejero delegado de GVT, Amos Genish, sea nombrado nuevo presidente y consejero delegado de Telefónica Brasil.

* Acuerdo con Vivendi.

Adquisición de GVT por 4.663 millones de euros en efectivo y alrededor del 12% del capital social de la empresa resultante de la fusión de Telefónica Brasil y GVT, una vez realizada la ampliación de capital en la primera. Finalmente, la participación en Telefónica Brasil quedará reducida al 7,4% como consecuencia del intercambio de acciones de Telefónica Brasil y Telecom Italia.

* Ampliación de capital.

Prevista ampliación de capital en Telefónica Brasil así como en Telefónica, en este último caso con objeto de cubrir la parte de la ampliación de capital en participada, filial brasileña, financiando así la operación de adquisición.

* Venta de Telecom Italia.

El Consejo Administrativo de Defensa Económica (CADE), responsable de velar por la competencia, aprueba la operación de adquisición de GVT condicionada a la venta de la participación de Telefónica en Telecom Italia.

Se estima una ampliación de capital de 4.000 millones en Telefónica Brasil a suscribir en parte proporcional por Telefónica en base a su participación (aprox. 74%) mediante la ampliación de capital realizada en matriz, hecho que refleja este artículo.

* Precio a pagar por adquisición

4.663 millones de euros en efectivo.

Participación del 12% en Telefónica Brasil, tras ampliación y adquisición de GVT.

Valoración total estimada de 7.200 millones de euros.

Otras operaciones: Venta de O2 UK

23 de enero: Telefónica y Hutchison Whampoa Group acordaron iniciar negociaciones exclusivas para la posible adquisición por el Grupo Hutchison de Telefónica Reino Unido, es decir, O2, que es el negocio de Telefónica en el Reino Unido.

24 de marzo: Telefónica y Hutchison firmaron un acuerdo , después de llevar a cabo el proceso de due diligence correspondientes, para la adquisición por Hutchison de O2 UK por un precio de 10.250 millones de libras esterlinas en metálico, 14.000 millones de euros a fecha 24 de marzo.

Análisis

Está claro que Telefónica considera a Brasil como un mercado estratégico. La adquisición busca reforzar su presencia y posicionamiento en el país para convertirse en el operador de telecomunicaciones más importante de la región y ganando la partida a su competencia, Telmex.

Se busca, sobre todo, mayor presencia y complementariedad de sus negocios que le permita ofrecer una oferta completa de servicios. Telefónica, lider en telefonía móvil, puede combinar su negocio con telefonía fija, fibra óptica, voz por IP y negocio de televisión de pago, y mejorar su presencia en todo el país. Existen también sinergias por la redundancia de licencias y negocios. Asimismo, gana cuota de mercado y clientes.

La compañía destaca tres elementos claves de la inversión,

- Transformación en marcha que impulsa el crecimiento y la eficiencia

Aparte de la innegable publicidad y las consignas repetitivas de todos los negocios, se plantea la búsqueda de sinergias fruto de la consolidación del negocio en Brasil y Alemania, invertir más para crecer y aprovechar el boom en datos. Lo de aumentar el dividendo debería producirse tras un largo periodo de estancamiento. No obstante, el cómo es más importante que el qué.

Esto nos deja claro cómo la estrategia de Telefónica pasa por intentar impulsar sus beneficios en dos regiones, Alemania y Brasil, abandonando Reino Unido.

- Posicionamiento para la aceleración del crecimiento

Algunas claves para el crecimiento son la mejora de España, donde pretende ofrecer una oferta combinada de fibra, telefonía y televisión.

El aumento de la penetración de telefonía móvil, LTE, etc. en Latinoamérica así como el desarrollo de negocios como seguridad, video o cloud son palancas que deberían traducirse en mayores ingresos, según Telefónica.

La mejora de entorno así como eficiencia del negocio, dice, impulsará también esta aceleración y crecimiento.

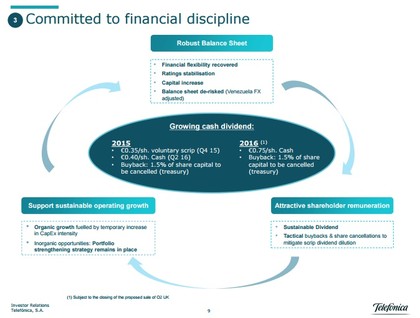

- Compromiso con la disciplina financiera

La estabilización de deuda y el reforzamiento del capital debería conducir a un aumento de dividendos y planes de recompra de acciones.

Parece que con esta operación Telefónica quiere aumentar su cuota de mercado en Brasil al 31% superando a sus competidores y, concrétamente, a Telmex, de Carlos Slim, que lidera el mercado. También quiere aumentar su cuota de mercado en televisión de pago. Más televisión de pago, banda ancha, presencia y posicionamiento en este país sudamericano con una estrategia de oferta global y combinada en servicios de telefonía, datos y medios audiovisuales y multimedia.

El fortalecimiento del posicionamiento en Brasil contrasta con la salida de Reino Unido, donde Telefónica ha orquestado una operación de venta de O2 al grupo Hutchison. Todo ello parece responder a una estrategia de oferta de servicios y telefonía fija+móvil combinada, sin la cual, considera que no puede competir. No obstante, la apuesta por Brasil presenta riesgos elevados al encontrarse su economía en franco retroceso, frente a otras áreas como Reino Unido que crecen. En repetidas ocasiones, he comentado el tema de Brasil, siendo una de las últimas en el artículo Brasil, una economía en riesgo. Desde entonces, su economía ha continuado deteriorándose.

Si Brasil consiguiera mejorar su situación, la operación tendría su sentido y un gran potencial. Si, por el contrario, Brasil no logra recuperarse Telefónica tendrá que pagar las consecuencias de invertir en una economía que retrocede.