Las acciones estadounidenses están al borde de un acontecimiento histórico. Si por ejemplo el SP500 siguiera con la misma tónica tres meses más, ¡éste sería el mercado alcista más largo de los últimos 85 años! puesto que entre 1994 y 2000, el SP500 se mantuvo alcista durante 64 meses mientras que en el actual rally llevamos 62 meses.

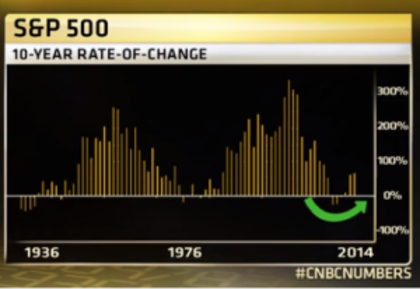

A propósito de los nuevos máximos históricos, Ari Wald, director de análisis técnico de Oppenheimer & Co, comentó recientemente en Yahoo Finance que el SP500 esta por encima del nivel mas alto de los últimos 13 años y ,además, que hay gasolina para rato. También comento al respecto que todavía hay margen de subida en el horizonte a tenor del gráfico del retorno a 10 años del SP500

También comento Ari Wald que la gráfica del retorno de 10 años tiene mucho recorrido puesto que la ultima vez que estuvo fugazmente en negativo, descontando la reciente, fue en 1976 y anteriormente en mayor medida en los años de la gran depresión. Justo después de produjeron sendos mercados alcistas seculares.

Añade también al respecto que hay unas importantes consideraciones que avalan un nuevo mercado secular ya iniciado:

1. La ruptura alcista de los picos de 2000 y 2007 en el SP500.

2. La política monetaria de la FED sigue siendo "floja"

3. Las acciones siguen siendo mas atractivas que los bonos

4. Los sectores cíclicos lo están haciendo mejor que los defensivos

5. El crecimiento económico norteamericano es incuestionable

No deja de ser una opinión mas, aunque cualificada.

Hay muchas opiniones relativas a que el nuevo ciclo alcista de muchos años ya comenzó, como la citada anteriormente. Es notorio que yo tengo mis dudas a tenor de los 268 artículos que llevo publicados en este blog.

A día de hoy, todo indica a que el famoso "Sell in may and go away" no va a funcionar este año. De hecho los estudios de la web www.theforecastingadvisor.com vienen a indicar que la probabilidad de ver un rally bajista este verano es virtualmente cero

A pesar de las opiniones muy cualificadas sobre un largo mercado alcista en puertas, para mi existen obstáculos, técnicos y fundamentales, por el camino de un largo mercado alcista secular.

De nuevo, y una vez más, el dinero inteligente. El spread actual entre el Smart Money Flow Index y el Dow Jones Industrial es superior al que había en el 2000 y el 2007.

La historia nos dice que a las divergencias más potentes durante los inicios del 2000 y mediados de 2007 les siguió una fuerte corrección. Los picos del dinero inteligente de mayo de 1999 y de febrero del 2004 no fueron superados hasta después de los respectivos desplomes bursátiles que se iniciaron en mayo de 2001, dos años después, y en octubre de 2007, tres años y medio después de los picos. La divergencia actual va camino de los trece meses y la práctica ha demostrado que ambos mercados pueden estar divergentes un largo periodo de tiempo, hasta 3 años y medio en el caso previo a la crisis de 2007. Esta claro que no existe ninguna fórmula al respecto pero se pueden considerar otros aspectos complementarios.

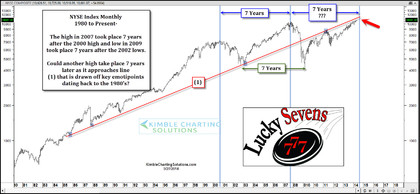

Los ciclos de los 7 años:

Según esta hipotética teoría del triangulo expansivo cumplimentada en la práctica con otros triángulos expansivos de escala inferior (aquí), deberíamos estar, cuanto menos, atentos durante el próximo otoño.

Los Ciclos de Robert Prechter:

El siempre controvertido analista norteamericano Robert Prechter duda de que un gran mercado bajista pueda durar poco mas de un año a tenor de los precedentes históricos.

Hubo un ciclo bajista de 60 años durante el siglo XVIII y otros largos periodos bajistas en el siglo XIX ademas de los 12 años de la ultima gran depresión contemporánea del siglo XX

¿El mercado bajista de los años 70 se puede considerar como una depresión? a mi juicio no.

Hombre, Francisco, no te desanimes. Marc Faber, a mi lado, es un optimista. Nos viene a todos muy bien que nos recuerdes que no todo el monte es orégano. Que hay señales muy peligrosas. Que la fiesta se acabará en algún momento. Sólo por eso merece la pena leerte, y te animo a que nos sigas avisando de los peligros.

En circunstancias normales, hasta yo hubiese tirado la toalla hace rato. Pero resulta que estamos todos montados en un autobús conducido por borrachos. El antiguo conductor (Bernanke) negó la crisis tantas veces que cuando Peter Schiff la pronosticaba, se le reían en su cara en la tele. ¿Cómo viene un mindundi a decirnos que nos acecha una crisis inmobiliaria y financiera, cuando el más digno de los funcionarios, un académico de prestigio, lo lleva negando dos años?

Pues Bernanke se ha bajado del autobús, no sabemos si mareado o asustado por lo que va a venir, y ha dejado de conductora a su mano derecha, la nueva reina de la fiesta: Yellen. Y ella seguirá con el tapering hasta que tenga que volver a imprimir como una loca. Es lo único que le queda: el QE. Porque lo demás no lo va a tocar: ni tipos, ni reducir balance, ni nada. No puede.

Pero tienen un grave problema, en mi opinión: los especuladores, o sea, el mercado. En el momento en que salten de los bonos a las commodities, la Fed está frita, y con ella el dólar. El final de la Gran Deuda será el salto hacia los activos reales, y será la Gran Quiebra. Todavía queda mucho tiempo para que pare la música, y es imposible cuantificarlo, pero llegará, claro que llegará. El leñazo de la bolsa será el mayor de todos los tiempos, porque lo que va a caer es el sistema monetario fraudulento que padecemos, y con él el comercio mundial.

Mientras tanto, como eso va a tardar, vamos a aprovechar esta borrachera para forrarnos y poder prepararnos para lo que viene. Atentos al Smart money, a los indicadores adelantados, al giro de los bonistas, y a los comentarios de gente sensata como Usted, a quien algún día le agradeceremos, insuficientemente, su esfuerzo.

¿Exageraba con lo de Faber?

Yo lo que veo es una coronacion de dos impulsos en todos los indices, segun la teoria se puede producir fallo de tercer impulso, y esa "coronacion" no la veo en ninguna cresta de los tramo al alza, esta conquista de maximos es diferente a las demas y en estas situaciones son ideales para los panicos , todos los indicadores son alcistas, esto es felicidad, cuando el Sp se acerque al primer soporte, y si lo viola?, que esperamos al segundo y si lo rompe a dios felicidad?, en las subidas del Sp, las correciones importantes se han hecho en dos impulsos claros, hay fallos de tercer impulso, ahora lo tenemos en la cresta, yo estoy con las"orejas tiesas"

Pues a mi tampoco me parecería tan extraño que a la mayor crisis en 80 años le siguiera el mejor mercado en 80 años. En eso consiste esto más o menos.

Saludos Francisco y gracias por ir poniendo tus artículos de contrapeso. Sensatez, como han dicho antes, aunque no me atrevería a decir que los llevan tiempo alcistas convencidos sean insensatos.