No. La subida de las bolsas americanas no ha terminado. Y como mínimo, al S&P500 le quedan 100 puntos más de subida. Ni los indicadores adelantados muestran alarma ni el análisis técnico muestra una condición que se cumple en el 100% de los máximos de los ciclos. Aunque como vengo diciendo, esto no nos tiene que hacer bajar la guardia.

A continuación, vamos a analizar el largo plazo del S&P500 al ser el índice bursátil más importante y significativo. Utilizo bandas de bollinger de 89 periodos porque introduce menos ruido que con periodos más pequeños y el precio las suele respetar bastante.

La condición necesaria para que exista un máximo del ciclo previo a una recesión es que, en escala mensual, el precio toque la banda superior o se encuentre ligeramente por encima.

Como se puede apreciar, es necesario que el precio toque la banda o se encuentre ligeramente por encima para que haya una corrección provocada por una recesión. Sin embargo, que el precio toque la banda no es sinónimo de corrección ya que se puede tirar muchos meses subiendo de esta manera. También cabe destacar, que cuando el precio sobresale por arriba con fuerza, vienen años de subidas muy intensas como las de los 80 o la segunda mitad de los 90. De la misma manera, se puede observar cómo el crash de 1987 se produjo con el precio muy por fuera de la banda en un claro ejemplo de “sobrecalentamiento”. Y aunque en los 90 ocurriera algo parecido, no se terminó de dibujar el techo hasta que el precio no volvió a entrar dentro de la banda y la tocó desde allí.

Igualmente, hay que destacar que esta condición se cumplía a mediados de 2015, lo que trajo más enjundia al caso.

Actualmente la banda superior está más de 100 puntos por encima del precio (2.423 puntos), por lo que, en los próximos meses, o la banda se gira a la baja, o el precio debe subir hasta alcanzarla. Lo que no se puede asegurar es si la alcanzará a 2.400, 2.500 o si cuando la alcance no siguen subiendo juntos cientos de puntos. Aun así, merece la pena echarle un ojo de vez en cuando.

Un ejercicio muy interesante es realizar el mismo análisis con el gráfico semanal y ver cómo es la situación cuando en mensual el precio toca la banda. No lo hago por no alargar el artículo pero en futuros posts hablaré de ello. Si, además, le añadimos que se deterioran los indicadores adelantados que seguimos habitualmente y el sentimiento del mercado es muy alcista, tenemos todos los ingredientes para salir corriendo. De momento, ni el precio ha tocado la banda superior en mensual, ni los indicadores muestran peligro inminente.

Con todo esto, no quiere decir que el S&P500 tenga que ir directo a los 2.400 desde los máximos que alcanzó el viernes pasado. De hecho, algunos indicadores tanto técnicos como de sentimiento, muestran muchas ganas de querer tomarse un respiro de unos días.

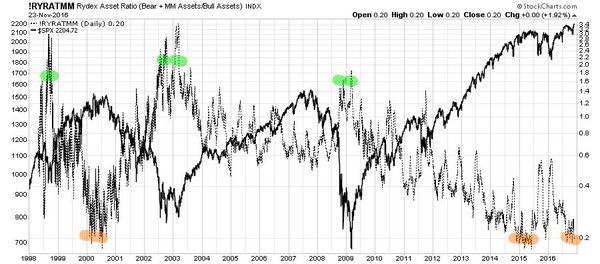

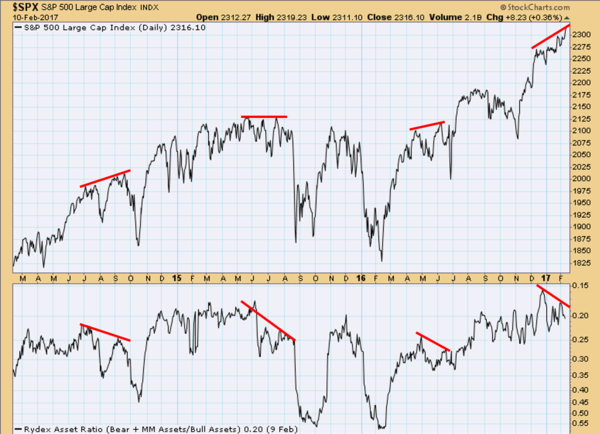

El Rydex Total Asset Ratio es un indicador que sigo con atención ya que me parece que da una información fundamental. Grosso modo, relaciona la cantidad de dinero que hay apostado al alza y a la baja. Como comenté en este otro artículo, desde la burbuja del año 2000 no había tanto dinero colocado al alza. No es un indicador que tenga un nivel crítico, ni que se mueva de un extremo a otro rápidamente (los miles de millones no entran y salen de golpe en el mercado), pero sí llama la atención que haya tocado niveles más bajos que los vividos en la locura de 1999-2000. De nuevo, yo me lo tomo más como una señal de que es difícil que el mercado siga subiendo durante varios añosmás, como muchos aseguran.

Pero para hacer movimientos estratégicos en el medio-corto plazo también nos puede ser de mucha utilidad como vemos a continuación.

En los últimos 3 años, ha habido 4 ocasiones claras en las que este indicador nos ha mostrado peligro no acompañando con máximos crecientes cuando el precio sí lo hacía. Es decir, el precio subía sin fuerza dando lugar a posteriores correcciones. Octubre de 2014, verano de 2015 (sí, ya se olían que algo se estaba cociendo), los máximos previos al Brexit, y ahora, que los máximos de este año no se han visto respaldados por este indicador. También se observa cómo el dinero no salió en estampida tras la victoria de Trump.

No creo que esta hipotética corrección fuese más allá de un 5%, pero sí creo que es un buen momento para recoger parte de los frutos de aquellos que se subieron al “Trump rally” y de prepararse para buscar esa banda de bollinger superior en mensual.