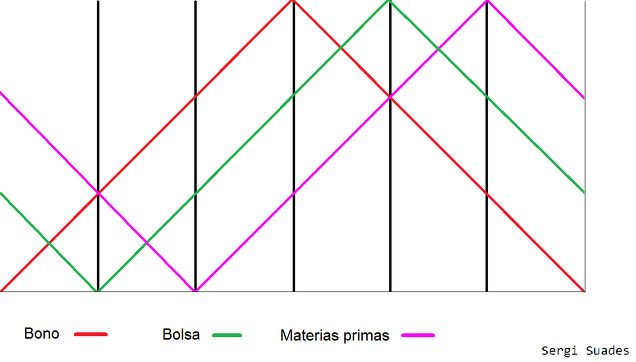

La economía se mueve por ciclos, y el dinero busca siempre donde puede obtener mayor rentabilidad dependiendo del ciclo en que nos encontremos. Esta es la idea del ciclo de Kitchin, ideado por Joseph Kitchin en los años 20.

Según el ciclo de Kitchin el dinero pasa del Bono a la Bolsa, y de la Bolsa a las Materias Primas por este orden una y otra vez. Según Kitchin este ciclo dura aproximadamente 42 meses.

Si quieres más información sobre el ciclo de Kitchin, te dejo aquí el artículo de Uxío Fraga sobre esto para que veas en profundidad como funciona.

Una vez hemos visto que es el ciclo de Kitchin, vamos a analizar cual es la situación del mercado según este.

Bono:

En este gráfico del precio (no de la rentabilidad) del bono estadounidense a 10 años, observamos que desde 2007-2008 la tendencia del bono americano ha sido alcista (con sus altibajos) gracias a la política de tipos bajos de la FED. Como vemos, con la elección de Trump como presidente el bono cayó con fuerza, pero ahora parece que recupera terreno y quiere ir a buscar los 130.

En mi opinión el bono americano, ha entrado en un lateral amplio (entre 123 y 133), pero podríamos considerar que a largo plazo la tendencia es alcista aunque algo agotada. Me cuesta pensar que el bono americano supere los 134, pero si sucediera habría que poner la alerta porque hablaríamos de un bono americano muy inflado.

En el gráfico del Euro Bund (Bono alemán a 10 años), vemos que la tendencia alcista de estos años es más pronunciada que en USA, ya que la QE (Expansión Cuantitativa) ha inflado el precio de los bonos europeos. En lo que llevamos de 2017, el Bund ha tenido muchos altibajos y parece que al igual que el bono americano, ha perdido fuerza y ha entrado en un lateral.

Tenemos por lo tanto, el bono que sigue subiendo pero pierde fuerza. Parece que marca techo a la espera de que la FED suba de nuevo los tipos y que el BCE en Europa haga lo propio.

Bolsa:

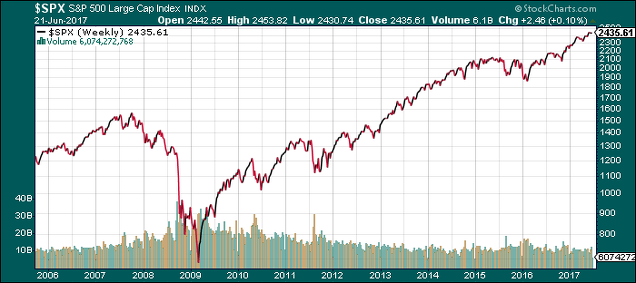

El SP500 no requiere grandes explicaciones. Tras romper la importante barrera de los 2120 y hacer un pullback sobre este mismo punto, no ha parado de subir. La tendencia de fondo es claramente alcista y por ahora todavía no ha mostrado debilidad (no como los bonos), habrá que estar atentos a lo que expliqué en el artículo de Salud del mercado americano y actuar en consecuencia.

Aquí vemos el STOXX600 que sería el primo europeo del SP500. Ahora mismo, tiene una situación muy parecida a la del SP500 en abril de 2016: el índice se encuentra bajo máximos históricos (los de mayo de 2015) y por lo tanto, bajo resistencia.

Hace un año y un mes, el SP500 rompió los 2120. ¿Podrá el STOXX600 hacer lo mismo ahora? El tiempo lo dirá, lo que está claro es que ahora estamos bajo resistencia y esto no invita a comprar pensando en el largo plazo.

Materias primas:

El índice que aparece en este gráfico es el Thomson Reuters/Jefferies CRB Index, El índice está formado por 19 materias primas: Aluminio, Cacao, Café, Cobre, Maíz, Algodón, Petróleo Crudo (West Texas Oil), Oro, Aceite de Calefacción, Cerdo Magro (Lean Hogs), Ganado Vivo (Live Cattle), Gas Natural, Níquel, Jugo de Naranja, Plata, Soja, Azúcar, Gas sin Plomo y Trigo.

Como podemos ver, las materias primas mantienen una clara tendencia bajista y el precio de estas se dirige a los mínimos de principios de 2016. Bajo mi punto de vista en el corto plazo tienen aún un poco de recorrido a la baja (algunas más que otras), pero parece que desde un punto de vista de más largo plazo, están marcando un suelo.

De hecho, si el precio consigue caer ligeramente por debajo de los mínimos de 2016 y genera divergencias en el MACD o RSI semanales, será muy interesante investigar qué materias primas tienen más potencial y entrar a comprar.

En resumen

Para finalizar, decir que bajo mi punto de vista nos encontramos en la fase 2-3 del ciclo de Kitchin. Fase 2 porque la Materia Prima sigue cayendo marcando suelo. Fase 3 porque el Bono sigue subiendo marcando techo y la Bolsa sigue subiendo sin mostrar debilidad (todavía).

La situación es distinta en Europa que en USA. En Europa el bono está más inflado que en USA, y en Europa la Bolsa está bajo resistencia mientras que en USA se están rompiendo máximos históricos.

Para acabar, decir que todo esto es aplicable a largo plazo, pero ni que decir tiene que en el corto plazo el comportamiento de estos componentes puede ser, durante un tiempo, distinto al esperado.

Enlaces:

- - UST (Precio del bono americano a 10 años)

- - EURO BUND (Precio del bono alemán a 10 años)

- - SP500 (Las 500 empresas de mayor capitalización en USA)

- - STOXX600 (Las 600 empresas de mayor capitalización en la zona Euro)

- - CRB (Índice de las 19 materias primas más relevantes)