En mi segundo

artículo en inBestia, les voy a hablar de la salud del mercado

americano a corto, medio y largo plazo.

Corto

plazo

En corto plazo

indicar que el VIX en gráfico diario (como se muestra en el gráfico

más abajo), está prácticamente en mínimos y dentro de un canal

entre 9.50 y 12. Es por lo tanto muy probable que cualquier noticia

haga que rompa los 12 con más o menos fuerza.

En el gráfico del

VIX, he añadido el RSI de 5 días, que uso para encontrar señales

de compra o venta. Por ejemplo, los días antes a que Donald Trump

fuera elegido presidente de los Estados Unidos (entre 1 y 4 de

noviembre de 2016), el RSI de 5 días sobre el VIX entró en

sobrecompra indicando un buen momento para comprar (pensando en el

corto plazo) en los mercados americanos (Dow Jones, SP500, Nasdaq…).

Por otro lado entre el 22 y 25 de noviembre, el VIX entró en

sobreventa señalando que era el fin del impulso alcista inicial (a

corto plazo, insisto) en los mercados americanos.

Resumiendo, cuando

el RSI de 5 días sobre el VIX entra en sobrecompra (>70), es un

buen momento para comprar renta variable americana a corto plazo

(operaciones de días o un par de semanas). Cuando el RSI de 5 días

sobre el VIX entra en sobreventa (<30), es un buen momento para

cerrar posiciones a corto plazo.

Actualmente, con el

VIX en tierra de nadie, habrá que esperar a que entre en sobrecompra

o sobreventa y ver con que fuerza lo hace.

Medio

y largo plazo

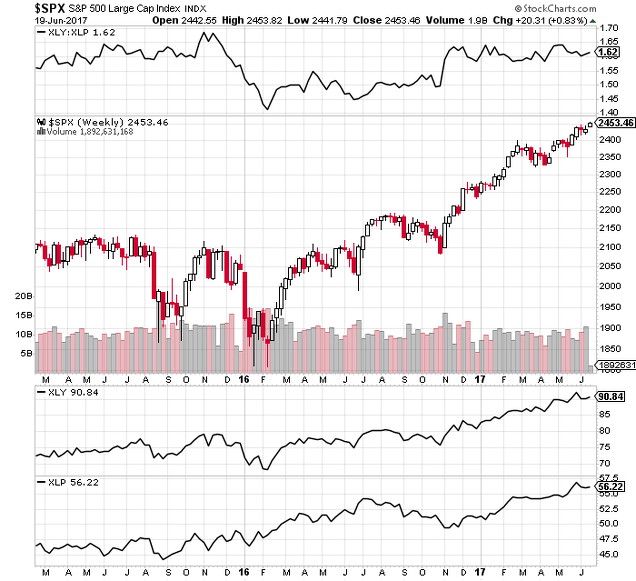

En este gráfico

podéis ver el SP500 en gráfico semanal. Debajo de este el XLY

(Consumer Discretionary Select Sector SPDR Fund) y abajo del todo el

XLP (Consumer Staples Select Sector SPDR Fund). Encima del SP500 he

puesto un “ratio” que resulta de dividir el precio del XLY entre

el XLP. Y os preguntaréis, ¿Y esto para que sirve?

En primer lugar

aclarar que el XLY y el XLP son dos ETFs y de hecho son muy líquidos

y mueven bastante volumen.

El XLY replica al

sector de consumo discrecional, que es un sector cíclico, sube

cuando el dinero inteligente le apoya. Las manos fuertes apoyan este sector cuando se prevén subidas o cuando no hay miedo.

El XLP replica al

sector anticiclico, es decir al consumo básico (productos que no

podemos dejar de consumir, como la alimentación, el textil…).

Cuando hay miedo, y el dinero no puede salir del mercado, se desplaza a este sector. Si el XLP cobra mucha fuerza respecto a XLY y al S&P500

es que las manos fuertes tienen miedo y se están colocando

prudentemente donde la gente no puede dejar de gastar en tiempos de

crisis.

Por lo tanto el XLY

es lo que llamaremos “sector ofensivo” y el XLP es lo que

llamaremos “sector defensivo”.

En el gráfico

podemos ver que tanto XLP como XLY tienen intención de ir a buscar

nuevos máximos, y mirando arriba del todo (XLY:XLP) parece que el

sector ofensivo sigue predominando, pero si el sector ofensivo no

logra superar los máximos y el defensivo si, habrá que

volverse muy cauteloso y poner la señal de alerta. Y si a esto le

añadimos una caída del XLY:XLP (como pasó en diciembre de 2015),

será hora de cambiar el chip y plantearnos tomar posiciones cortas.

Todo esto son

suposiciones pero habrá que andar atentos a lo que suceda las

próximas semanas.

Para más información sobre como analizar el mercado usando estas herramientas, les recomiendo que lean los artículos de Uxío Fraga en su maravilloso blog NovatosTradingClub: les dejo los enlaces aquí, aquí, aquí y aquí.

Espero que este artículo os haya gustado y cualquier duda, crítica o sugerencia, no dudéis en comentar.