Aprovechando el cierre de año, permitirme hacer balance de la SICAV de renta variable europea que gestiono: Solventis EOS. Con el simple objetivo de comentar cualquiera de las posiciones que tenemos o hemos tenido en cartera.

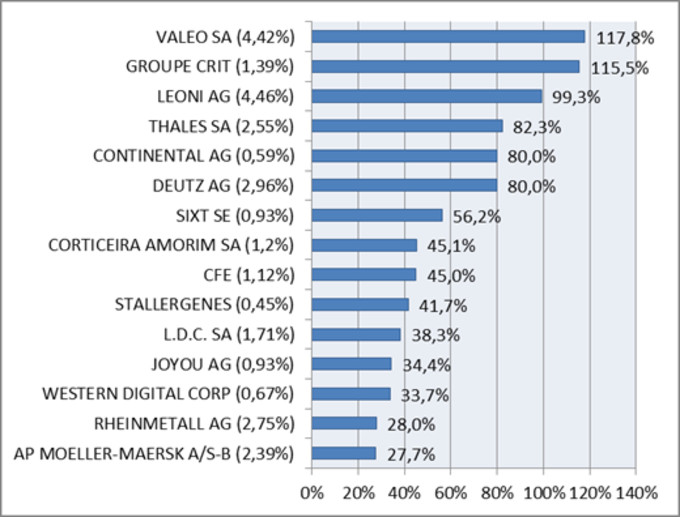

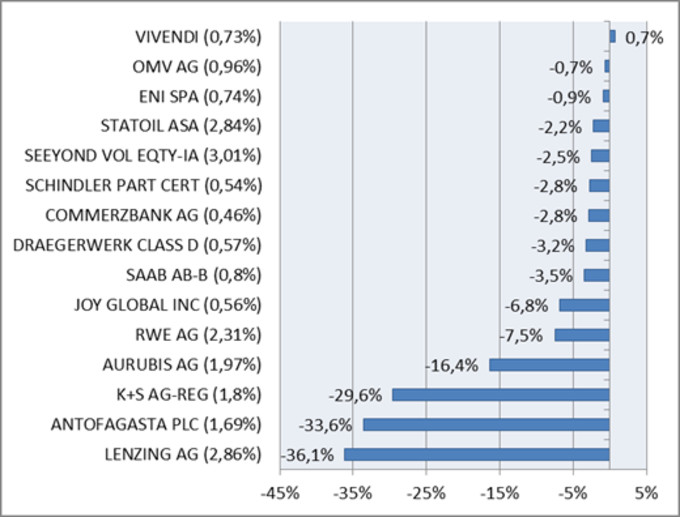

En los cuadros siguientes podemos ver las 15 posiciones de

mayor y menor rentabilidad durante el 2013 - ajustadas a las posiciones con más del 0,4% de la

cartera- que han permitido lograr una rentabilidad del 21.3% en el año . En paréntesis es el peso promedio en la cartera.

Uno de nuestros pilares de inversión es, desde hace un

tiempo, el aumento de la clase media a nivel mundial. En base a esta visión

realizamos un estudio de qué sectores podrían verse beneficiados de tal auge. Por

este motivo, los principales sectores en los que invertimos en el 2013 fueron

compañías de automoción, bienes de capital y materias primas, que representaban

entre los tres más del 40% de la cartera. Dentro de estos sectores hemos de

destacar automoción, que nos aportó un 8,5% de la rentabilidad total, seguido

por bienes de capital que nos aportó un 6,5%. En cambio, el sector materias

primas nos quitó un 2,5% debido a la bajada del precio de éstas.

El sector automóviles y componentes (11% de la cartera) fue con

un 8,5% el que más nos aportó, donde el conjunto de las acciones subió un

promedio de 93%. En este sector estaban nuestras dos máximas posiciones con un

4,5% cada una: Valeo (+118% en el año) y Leoni (+99.3%). La buena marcha del

sector automoción a escala mundial y el inicio de la recuperación a nivel

europeo facilitaron tales rentabilidades. Hemos de destacar que ambas empresas

cotizaban con unos PER inferiores a 7x, con unas rentabilidades superiores al

15% y sin deuda. Actualmente, continuamos manteniendo dicha inversión porque estamos

positivos con el sector, ya que se espera que pase de 85 millones de unidades

vendidas a nivel mundial a más de 100 en menos de 5 años, y porque los PER

ajustados continúan siendo bajos, 10-11x.

El promedio de las acciones del sector bienes de capital

(18% de la cartera) se revalorizó un 35% aportándonos un 6,5% al total de la

rentabilidad. A destacar Deutz (+80% en 2013) que fue la tercera empresa que

más nos aportó. La compañía es la líder en fabricación de motores diesel para

camiones, tractores y donde prevé crecer un 10% anual en los próximos 3 años

gracias a que espera casi duplicar la producción con una nueva planta. La empresa

continúa siendo atractiva, ya que cotiza a un PER ajustado 2015 de 10x. Por su

parte, Thales (+82% en 2013), Rheinmetall (+28%) y Joyou (+34%) también han

ayudado en la rentabilidad.

El sector de software y servicios fue el tercero que más nos

aportó, con un 2% después de revalorizarse las acciones un 33%. En este sector

destacamos las empresas de IT services, como Accenture, Cap Gemini y Atos.

Actualmente estamos inmersos en la revolución tecnológica de igual alcance que

lo fue la industrial, por este motivo la necesidad de adaptarse por parte de

cualquier empresa es grande. Aquí es donde las empresa de IT services juegan un

papel importante, al asesorar y recomendar acciones a llevar a cabo en este

sentido. El sector tiene previsto aumentar sus ventas más de un 5% anual en los

próximos 4-5 años.

En el aspecto negativo tenemos el sector utilities y

materias primas. El primero cuyo único representante fue RWE, nos restó un 0,5%

de rentabilidad. No obstante, pensamos que el posible cierre de plantas deficitarias

y un repunte del precio de la energía en Alemania favorecerá a la acción para

este año. El sector de materias primas nos ha restado un 2% de rentabilidad, a

destacar la empresa fabricante de celulosa Lenzig (-36%) y Antofagasta (-33%)

que nos ha quitado un 1 y un 0,8% de rentabilidad respectivamente.

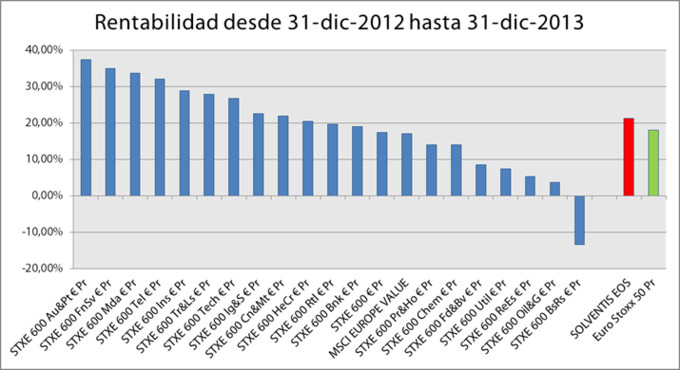

En resumen, este 2013 pensamos que ha sido bueno en

rentabilidades, sobre todo, teniendo en cuenta que no hemos tenido empresas

financieras ni aseguradoras ni de sectores extremadamente endeudados, ya que

por valoración no nos salen. Además, la dificultad a la hora de encontrar

información detallada en el sector financiero es elevada y por tanto nuestra

exigencia en la rentabilidad también lo es.

Cara el año 2014 la cartera no sufrirá muchos cambios.

Continuamos con nuestra filosofía de buscar buenos negocios e invertir por

concepto en ellos, no porque sea buen o mal momento. Esto se resume en buscar

empresas con alguna ventaja competitiva, que tengan buenos márgenes, buenas

rentabilidades y con muy poca deuda. Lo que nos hace eliminar buena parte de

las empresas del sector financiero y construcción.

A nivel estratégico, para este año continuamos estando

positivos en las siguientes tendencias:

- Aumento de la clase media a

escala mundial.

Este incremento irá de la mano del consumo,

como por ejemplo el automovilístico (Leoni, Michelin y Valeo), el de productos

personales (Anheuser-Busch Inbev y Henkel) o el consumo de salud (Boiron,

Gerresheimer y Dragerwerk).

Aquí continuamos pensando que las empresas

deben invertir en adaptación a las nuevas tecnologías. Por esto invertimos en

el sector IT Services (Accenture, Atos y Cap Gemini). La transmisión de datos

de un punto del mundo a otro será cada vez mayor, por este motivo hemos

invertido en el sector satélites (Eutalsat, OHB y SES). El almacenamiento y

gestión de estos datos, así como el número de dispositivos, irá en aumento

(Apple, Cisco, Intel y Western Digital).

- Aumento de la demografía.

Cada vez somos más habitantes en el mundo y cada vez

las relaciones entre los países son mayores. Por este motivo, tanto la

eficiencia en la gestión de los recursos (CF Industries, KSB y K+S) como el

transporte (Maersk) serán sectores clave.

En resumen, la cartera actual la componen buenas empresas,

con ventajas competitivas, líderes en su segmento, situadas en buenos sectores

y a unos precios por debajo de su valor. Este rigor nos ha llevado a lograr un

historial de buenas rentabilidades y con un factor que no suele verse en la rentabilidad:

un menor riesgo.

Me parece fantástica vuestra labor.

¿Cómo gestionáis las posiciones perdedoras?

¡Saludos!

Hola Luis,

Gestionamos no por pérdidas y ganancias sino por IRR (o rentabilidad de la posición). En la cartera tenemos las acciones que más IRR nos dan y si alguna baja de rentabilidad (bien porque aumenta el precio bien porque revisamos a la baja nuestra valoración) sale de la cartera y es cambiada por otra acción con mayor rentabilidad. Por tanto, las posiciones perdedoras salen de la cartera cuando nos hemos equivocado en la valoración (y como consecuencia baja el IRR) o se mantienen si pensamos que la valoración es correcta. en este último caso aumentamos nuestra posición, ya que el IRR ha aumentado (por bajada de precio).

Para ello, cada viernes miramos el resultado de la semana (para tener tiempo el finde si hay algo que estudiar) y con los resultados trimestrales volvemos a revisar las valoraciones.

A mi me ayuda mucho gestionar por rentabilidad esperada, de este modo cuando hay una bajada provocada por nerviosismo en el mercado me mantengo y cuando hay una subida donde cuesta justificar la valoración salgo.

El IRR no es otra cosa que (Valor/Precio -1) donde el valor es ajustado por el riesgo de la inversión. no es lo mismo la exigencia en Nestlé que en Rio Tinto (esta última más que la primera).

un abrazo,

Xavier,

En qué cuartil estáis nacional e internacionalmente?

Gracias.

hola Carlos,

nuestra clasificación es Renta Variable Europa y para rentabilidades 2013 nuestra posición sería entre el 1 y 2o cuartil en el grupo de fondos nacionales y segundo cuartil en los internacionales. A rentabilidades a mayor plazo (5 años) mejoramos y nos situamos en el primer cuartil para nacionales y 1-2o para internacionales.

A pesar de no estar en top 10 en 2013 no queremos romper nuestra disciplina de inversión y continuamos invirtiendo en empresas con buenos fundamentales y sin casi deuda. por esto no hemos tenido bancos ni constructoras

un abrazo,

Excelente.

Gracias.

desde 2006 llevamos +32% (vs -15% eurostoxx),

desde 2006 llevamos +32% (vs -15% eurostoxx),

hola, muy interesante la cartera. Que te parecen las empresas de componentes automovilísitcos españolas Cie Automotive y lingotes especiales? Las has analizado? Cual crees que es su posición respecto Valeo y Leoni?

Muchas gracias

hola Quim,

lingotes no la siguo, aunque es más temas de acero y fundición. Es proveedor de los suministradores de automoción.

sobre CIE, Leoni y Valeo, todas son empresas muy buenas. Desde hace algunos años los suminstradores se han concentrado y han logrado la capacidad de traspasar posible incremento de costes a sus clientes. esto se ve en los márgenes.

Prefería Valeo y Leoni por tener mayores ventajas competitivas. Valeo es la de mayor tamaño, lo que hace que tenga economías de escala mayores de CIE. Además, está invirtiendo en toda la reducción de CO2 y esto la demanda existe (fue el primero en introducir el sistema stop&go en los coches). Leoni hace el cableado de los coches donde cada vez es una pieza vital para el coche. además, cambiar un proveedor por otro se tarda 10 meses (adaptación de la maquinaria al nuevo cableado). LEoni tiene 12.000 millones de euros en pedidos (~3años ventas).

CIE, tiene un nivel de deuda mayor que leoni y valeo, y aunque los márgenes son algo superiores veo que la ventaja competitiva es menor. cableado se necesitará más en cada coche, reducción de CO2 también pero no se necesitarán más frenos, asientos...

un abrazo

gracias por la respuesta xavier, muy interesante tu punto de vista.

Muy buena exposición y criterios de gestión, enhorabuena.

¿Con qué cifra mínima se puede participar en esta sicav?

Muchas gracias José Luís,

el mínimo es una acción (13-14 euros). en la web puedes ver las cartas mensuales qeu escribimos y la presentación en ppt de nuestra filosofía (abajo del todo de la web).

encantado de hablar de cualquier empresa que tengamos.

http://www.solventis.es/es/gestion/nuestras-sicavs-abiertas/solvetis-eos-sicavMuchas gracias por tu respuesta, acabo de incorporaros a mi Visual Chart. Una sola cuestión más: La retribución al accionista ¿se efectúa con algún dividendo u otro sistema o es la variación de cotización exclusivamente?

Hola Jose Luis,

No hay dividendos. El comportamiento es el mismo que un fondo de inversion, el precio se marca una vez al dia y es igual al valor liquidativo.

Un saludo!

Mi más sincera enhorabuena, me gustan vuestros criterios de inversión y los fundamentos que hay detrás de ellos. Buceare en vuestra página web.

Mucha suerte

Muchas gracias Carlos. Encantado de compartirla con vosotros

Soy un inversor particular que gestiona su capital como buenamente puede, por suerte encuentro modelos a seguir como el vuestro, el privilegio es mío Xavier, gracias.

¡Saludos!

Qué te parecen las fabricantes de componentes americanas TRW o LEAR.

Un saludo y fantástico artículo