Un día me enumeraron las cualidades de un inversor: debe ser paciente como un pescador, como un buen investigador debe buscar pruebas que confirmen sus teorías y debe encontrar repuestas como los filósofos de la antigua Grecia. La lista de adjetivos no terminaba.

Pero de todas las actividades, la que más me gustó fue ir de caza.

Después de estar concentrado medio verano con las mismas ideas y empresas, no está nada mal cambiar de ritmo y empezar una búsqueda activa de nuevos retos. Introduje en el teclado: "sold unit", y el buscador hizo el resto.

“Aviva to Sell Unit to Carlyle for $1.6 Billion” fue el resultado que me llamó la atención.

Según informaba el portal DealBook el 23 de junio, la mayor empresa de seguros del Reino Unido, y la quinta a nivel mundial, vendió su unidad de asistencia en carretera por 1.000 millones de libras esterlinas.

Esta operación corporativa se añadía a un fuerte plan de reestructuración consistente en deshacerse de los servicios financieros del grupo, que más se alejan del sector asegurador.

Ya a principios de año vendió una participación de un 47% de Woori Aviva Life Insurance y, también, la gestora de activos River Road Asset Management. En España se deshizo de una joint venture con Caixa Nova por 287 millones de euros, después que un juez fallara un arbitraje a favor de la empresa británica.

La situación que está viviendo Aviva se parece a uno de los modelos ilustrados por David Einhorn en “Financial Learnings for Make Benefit Glorious Wiseguys”; la compañía está concentrado todos sus esfuerzos en los negocios fundamentales, y eso lo conduce a una mejora de los rendimientos de los fondos propios - el ROE.

AVIVA EN EL SECTOR DE LOS SEGUROS

Como las instituciones financieras, las compañías que gestionan seguros viven en un oasis excepcional que no se parece en absoluto a las actividades de otros sectores. Tienen la capacidad de crear millones de beneficios a partir de trocitos de capital y eso es lo que hace que sean un negocio fantástico. Pero esta gran ventaja también las puede convertir en un polvorín, por eso se deben analizar con el máximo respeto posible.

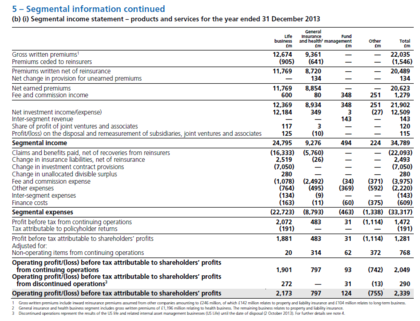

Según los últimos informes correspondientes al ejercicio 2013, Aviva tiene definidos claramente tres segmentos, además de negocios y participaciones minoritarias. Desarrolla su actividad principal a través de las divisiones de “Life Business” y "General Insurance Health”, siendo el primer segmento de seguros de vida el verdadero diamante del grupo.

Según “Analysis and Valuation of Insurance Companies” de la Columbia Business School, la naturaleza de los seguros que tienen larga duración facilitan unos rendimientos más altos. La posibilidad que se ejecute un seguro de vida y el cliente, o sus familiares, pidan su cobro es menos frecuente, comparado con otros seguros como son incendios o robos en el hogar. Por este motivo, Aviva tiene una mejor disponibilidad del capital a partir de las cantidades que recauda a través de la división "Life Business".

Una empresa de seguros como Aviva tiene una doble vía de ingresos. Les primas, por un lado, representaron una facturación neta de 20.623 millones de libras, mientras que los rendimientos de la inversión del capital acumulado - el pool monetario - proporcionó un total de 12.533 millones de libras el año 2013. El 97% de estos rendimientos procedían del capital acumulado en el "Life Business".

Una ojeada rápida a la rentabilidad de los fondos propios nos da una idea de la aportación de cada segmento a los beneficios de los accionistas:

Según estos cálculos, los seguros de vida son el plato fuerte de la compañía. Por otro lado, aunque "General Insurance and Health" parece que se está estancando, el verdadero Talón de Aquiles es la división"Fund Management"; la gestión de fondos de inversión. Aunque las cifras de esta tabla no lo confirmen.

LOS NEGOCIOS FINANCIEROS DE AVIVA

Sí Aviva abandonó la mayoría de participaciones en negocios financieros, ¿Por qué mantiene la gestión de fondos de inversión?

Según los datos de la tabla anterior, la respuesta serían los rendimientos. Pero se debe leer la letra pequeña de estos resultados.

Antes de analizar los datos, consideraba que gestionar activos es peor que gestionar seguros. Tiene menos ventajas competitivas: es complicado conservar a los partícipes si no se trabaja con una estructura de comisiones pensada para collar al inversor. Está el tema de la marca. Importa tener un nombre - no es el mismo comprar una participación de un fondo Santander, que Fidelity o a Bestinver. Además, el riesgo de mercado provoca una fuerte volatilidad de las ganancias, eso lo demuestra un ROE inestable a través de cuatro años de cálculos.

Pero en el caso de Aviva hay otro detalle:el principal sostén de los beneficios de la división "Funds Management" es la misma compañía. El año 2013 "Life Business" y "General Insurance and Health"pagaron más de 143 millones de libras en comisiones para que la misma Aviva les gestionara el dinero.

Esta transferencia interna representó para "Aviva Funds Management" el 28% del total de la facturación y, además, la posibilidad de cerrar el ejercicio de la división sin pérdidas.

Si la gestión de activos de Aviva no recaudara ingresos de otros segmentos, su ROE, en los últimos cuatro años, habría sido negativo.

La conclusión es que abandonar/vender la gestora es una operación corporativa posible y beneficiosa para la empresa británica:

- - Es una opción coherente en el contexto de transformación, y concentración en el core business.

- - Permitiría liberar un conjunto de activos valorados, en 2013, por 580 millones de libras.

- - Sin este segmento, la rentabilidad total sería estable, ya que la comercialización de fondos de inversión añade más riesgo al negocio de los seguros; como el Riesgo de Mercado o el Riesgo de Gestión de Activos.

- - La transferencia de recursos financieros entre un segmento y otro genera "sinergias", pero a veces también vicios empresariales, no siempre eficientes. Sin este tercer segmento, la compañía de seguros tendría la libertad de invertir su capital en el mercado, donde hay disponibilidad de tantas instituciones financieras como se quieran. A la vez, seguro que algunos ofrecerían condiciones y rentabilidades mayores que la marca Aviva.

LA CARTERA VALKYRIA NO SE DETIENE

Aunque este es un estudio general, las numerosas posibilidades que le quedan a Aviva me ha conducido a comprar acciones de la compañía por 5,22 libras esterlinas. 1,89 veces el valor contable de cierre del ejercicio 2013. La acción no es barata, pero he aprovechado la situación del tipo de cambio inglés y la bajada de las cotizaciones para incorporar la empresa a la cartera Valkyria.

No es la única novedad, a lo largo del mes de septiembre la cartera ha sufrido una larga lista de modificaciones:

Respecto las ventas me he ocupado de eliminar dos posiciones incómodas de la industria de productos de seguridad. He cerrado mi relación con LoJackcon un 22,8% de pérdidas. No era una posición agradable de mantener después de la incapacidad de la empresa de recuperarse. Además, el incumplimiento de algunas normas estadounidenses de sus productos, ha tenido un impacto negativo extraordinario en sus cuentas que puede perjudicar terriblemente el conjunto del ejercicio 2014.

Allegion, en cambio, la vendí con un rendimiento de un 23,75%. El spin-off de Ingersoll Rand ha llegado a los niveles previstos desde su debut y, considero, que a pesar de ser una buena compañía, ya ha superado su transformación corporativa. Creo que el mercado ha entendido su función.

Finalmente, además de Aviva, también adquirí Graham Holding por 724,86 dólares. Aunque cotiza a un precio que algunos consideran elevado - en términos absolutos -, si se estudian los ratios con un poco de atención, es la mejor acción del Standard & Poor's 500.