Seguramente, nombres como Babe Ruth, Alex Rodriguez o Albert

Pujols no les sonará de mucho, pero en ambientes de Béisbol esto equivale a

hablar de Pelé, Maradonna, Christiano o Messi, fueron maestros del bateo. En

realidad Babe Ruth es considerado el mejor bateador de la historia. Pues este

símil lo utiliza Warren Buffett para decir que cuando ves una acción que se

pone a “tiro” hay que lanzar, y la ventaja de la bolsa respecto al Béisbol es

que en la primera no tienes sólo 3 intentos, sino unos cuantos más. Pues bien,

creo que el pasado mes de Enero hubo un buen lanzamiento llamado Apple, a la

que no le hacen falta presentaciones.

Hoy en día Apple cotiza a unos 460 usd, que le hace tener

una capitalización de unos 431 mil millones (parecido al Ibex-35). El año 2012 obtuvo un beneficio neto de 41 mil

millones con unas ventas de 156 mil millones, de las cuales más de la mitad le vino

del iphone, un 30% de ipad más ordenadores (tanto portátiles como de mesa) y el

resto de ipod y servicios.El PER de este año y del siguiente es de 9.8x y 8.5x, pero

realmente es mucho menor. ¿Por qué? No por un Value Trap sino lo contrario, un

value hidden. Si observamos con detalle vemos que tiene 136 mil millones en

caja neta (sin deuda). Entonces, si quiero comprar el 100% de Apple primero me

gasto 431 bill pero me quedo los 136 bill en caja, esto equivale a un coste

total de 295 bill (o un 69% menos).

Luego hemos de ajustar los PER al coste real, haciendo que

el PER de este año sea de 6.9x y el del siguiente 5.9x, un 69% menos! aquí está

el “value hidden” en que los PER no son tan malos como se espera.

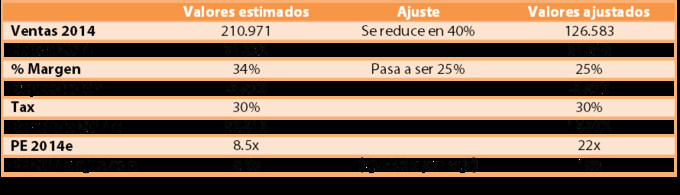

Pero supongamos que esto no es cierto, que los analistas se

equivocan, que en lugar de tener un beneficio de 50 bill en 2014 tiene la mitad

(o bien porque vende la mitad de todo al mismo margen, o bien porque tiene la

mitad de margen o bien una combinación de bajada de ventas y margen). Situación

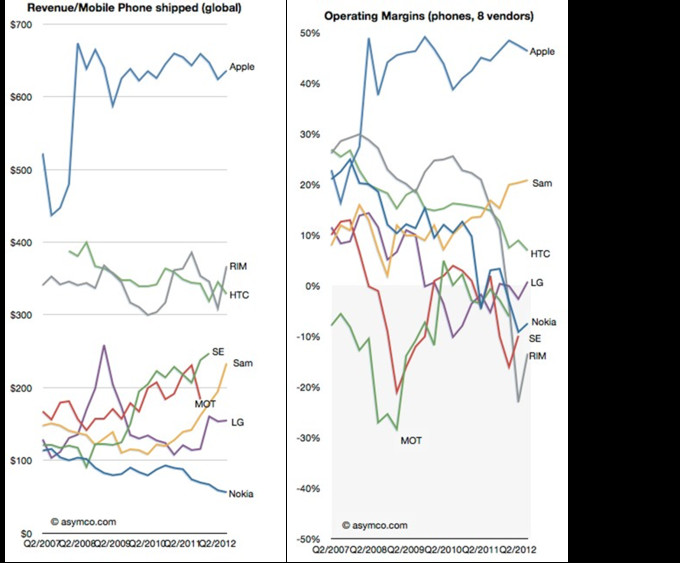

totalmente factible al comparar con

otros competidores, con los que vemos que el precio por unidad y el margen de Apple

es muy alto.

Entonces, si el precio de venta cae un 40% y el margen un

15% entonces pasaría lo siguiente:

Pues bien, el resultado sería un PE ajustado por caja de

15x.

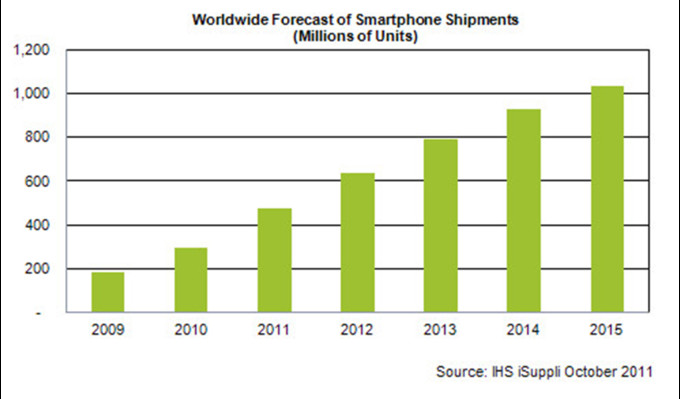

Pero si hablamos de Apple, hemos de hablar de iphone y por

tanto de smartphones. En este punto vemos que de los 1.200 millones de

teléfonos que se venden en el mundo, el 50% son smartphones (si utilizamos USA

como referente, aunque no es del todo cierto, sino que es menor). Si miramos

las expectativas de crecimiento hasta el 2016 vemos que el crecimiento esperado

es del 20% anual, que equivaldría al 80% de teléfonos vendidos (si no cambia el

número de teléfonos vendidos). Por tanto, parece ser que las perspectivas son

sensatas.

Si además de analizar la evolución de los smartphones

miramos toda la cadena de valor obliga a analizar también a los proveedores:

- Proveedores de tarjetas de memoria: uno de los

principales actores es la empresa surcoreana SK Hynix (PE fwd de 11x y EV/ebitda de 3.6x), podría ser un buen

candidato, pero está en un sector con sobrecapacidad (aumentó en ventas el

último trimestre pero tuvo que bajar el precio de venta y esto le provocó

entrar en pérdidas).

- Proveedores de microchips: aquí vemos al líder

Qualcomm (PE fwd de 15.5x y EV/ebitda de

8x) que tiene una posición en caja equivalente al 20% de la capitalización,

cuyos chips están en el 80% de los teléfonos (iphone, Samsung y blackberry

incluidos). También vemos a Intel, con una cuota mucho menor (PE fwd de 10x y EV/ebitda

de 4.6x) con una caja equivalente al 8% de la capitalización.

- Almacenamiento de datos: la utilización cada vez

más extensa de internet implica que los datos almacenados cada vez sean mayores

y por tanto sean necesarias más máquinas, como las de Cisco (PE fwd de 10x y EV/ebitda

de 5.2x) cuya caja equivale a un 25% de la capitalización y con una cuota de

mercado elevado. Los ordenadores en los que se guardan los datos utilizan

también microchips, en este caso el líder es Intel que prevé duplicar sus

ventas en este segmento.

Teniendo en cuenta que para cambiar de microchip de la marca

A a la marca B se han de hacer algunas modificaciones en el software, cambiar

de proveedor conlleva costes. Lo que hace que los fabricantes de chips tengan

una ventaja competitiva y por tanto fuerza de negociación.

Si vamos aguas abajo y analizamos a los fabricantes de

aparatos:

- Apple: PE fwd = 8.5x y EV/ebitda fwd = 4x con

caja equivalente al 30%

- Samsung: PE fwd = 7.5 y EV/Ebitda fwd = 2.9x sin

caja neta.

- RIM: fabricante de las blackberrys PE fwd = - y

EV/ebitda fwd = 3.3x con una caja neta equivalente a 28% de la capitalización

bursátil.

- Nokia: PE fwd = 35x y EV/ebitda fwd = 3.5x con

una caja neta de 20%

Como vemos casi todos los fabricantes tienen caja neta,

gracias al “enamoramiento” que tienen o han tenido en algún momento. Por tanto,

creo que los fabricantes de teléfonos tienen un riesgo de “enamoramiento”.

Lo que está claro es que los smartphones han venido aquí

para quedarse, lo que no está tanto es quién será el real ganador. Pero eso sí,

tenemos muchas bolas a las que batear algunas serán “home run” y otras globos

de agua. Nota: este artículo no es ninguna recomendación de compra o de venta. directa o indirectamente estoy largo de alguna de las acciones que aparecen en el artículo.

Hola, me parece estupendo el artículo que has escrito, aunque voy a hacer una pequeñá crítica que veo que cada vez va a más y en más personas: el "billón anglosajón". Si sabemos que no corresponde a "nuestro" billón, ¿por qué usarlo?, confunde al que lo lee, y peor todavía cuando se está hablando en el mismo artículo de "miles de millones" y de "billones", por lo que consigue que te confundas más.

La primera vez que escuché hablar a Francisco García Paramés de bestinver decir que gestionaban un fondo de 6 billones... me quedé de piedra, ¿qué inversores tenían para obtener esas cifras?, luego uno de los compañeros dijo que "esos 6 mil millones que gestionaban"... y entonces me di cuenta.

En fin, no es una crítica personal, sino en general, para todos los que usan ese vocabulario, ya que en España (y casi todo el mundo) tenemos unas "medidas" y no podemos usar otras distintas sin avisar antes.

Gracias y, repito, el artículo es estupendo.

Saludos.

Gracias Casimiro! tienes toda la razón. solemos utilizar los billion americanos a destajo. en mi caso intento hablar de miles de millones, pero como has visto se me escapa el billion.

un saludo y muchas gracias de nuevo.

Gracias a ti, por tu comprensión, ya que no soy nadie para criticarte.

Saludos.

Perdón, he escrito "pequeñá" con tilde en la "a", y otras faltas de ortografías.

Saludos.