Como bien sabemos, el indice SP500 se compone de las 500 compañías americanas de mayor capitalización. El índice se actualizó en 1957 en época presidencial de Dwight Eisenhower respecto al original fechado en 1927 por la empresa Standard and Poor's y que sólo constaba de 233 compañías. El índice es uno de los más importantes del mundo pero es un índice ponderado según la capitalización de la compañía en cuestión. Por ejemplo, no pondera igual en el índice el gigante Apple que la compañía de ingeniería y proyectos "Fluor Corporation" la cual tiene una capitalización 40 veces inferior al gigante tecnológico.

En Enero de 2003 fue creado el indice "SP500 equalweight" (SP500 WE). A diferencia del normal SP500 ,en este índice todos sus componentes ponderan por igual sin importar su tamaño o importancia.

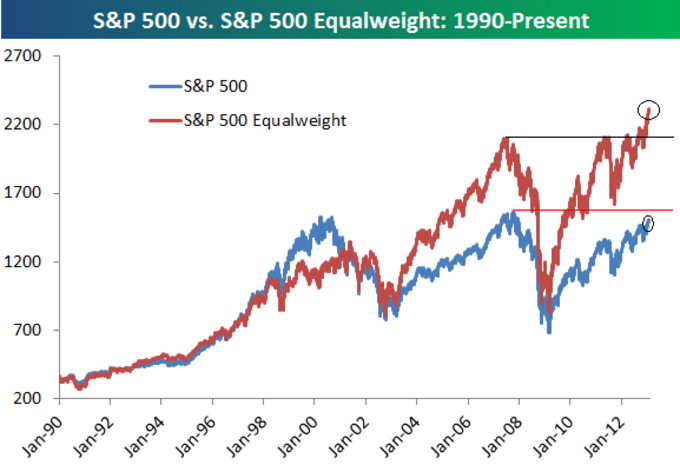

Veamos ambos gráficos superpuestos desde 1990:

Varias cosas se pueden analizar del gráfico. En primer lugar hace ya tiempo que el índice de igual peso hizo máximos históricos, cosa que aun no ha ocurrido en el índice ponderado. En segundo lugar vemos que desde la salida de la crisis asiática en 1998, que por cierto hasta esa fecha la correlación en ambos era impecable, los valores de mayor capitalización tomaron la delantera respecto al resto, en buena parte debido a la euforia de la burbuja tecnológica. En tercer lugar, desde el pinchazo de las punto com, los valores de gran capitalización han perdido fuelle y son el resto de valores de mediana y pequeña capitalización los que llevan el timón de las subidas.

Traducido lo anterior a la economía global americana, podríamos decir que, en principio, goza de una salud excelente ya que son estas compañías mas pequeñas las representativas y no las gigantes que al estar diversificadas por todo el mundo no reflejan el barómetro económico de un país

Intentando analizar esta estructura chartista, a priori este grafico del SP500 EW desde el año 2000 podría parecer un enorme triángulo expansivo horizontal el cual sería muy amenazante porque, en ese caso, faltaría una ultima pata bajista (E ), la mayor de las 5.

La no conformación de nuevo mínimo de marzo de 2009 respecto al de 2002 refuta esa idea de triangulo expansivo aunque no de un posible triangulo Running., pero eso es otra cuestión.

Veamos el ETF del Rydex que replica al SP500 WE en comparación con otro ETF que replica al SP500:

En el caso del SP500, vemos que la caída 2000-2003 fue mayor y que la caída 2007-2009 fue menor respecto al de igual peso. En cambio el SP500 confirmó un nuevo mínimo mientras que el SP500 EW no lo confirmó. ¿Podríamos aplicar la teoría de Dow aquí? , no tengo ni idea, ni siquiera referencias de otros analistas que la hayan aplicado en estos dos indices.

El caso actual en la zona alta del gráfico es parecido aunque algo aumentado, el nuevo máximo histórico visto hace ya tiempo por el SP500 EW no esta confirmado todavía por el SP500 :

Si queremos aplicar la teoría de Dow, mejor sería que el SP500 viera un nuevo máximo histórico para que no haya ninguna divergencia por la parte de arriba. Repito que no se hasta que punto se podría aplicar la teoría de Dow en este caso e igual estoy divagando demasiado.

Si a este ultimo gráfico le añadimos la evolución del PER :

Es curioso el hecho de que mientras el SP500 WE ha subido espectácularmente y el SPX está prácticamente lateral desde el año 2000, la evolución del PER no solo ha descendido sino que se ha reducido a la mitad .

En cualquier caso y volviendo un poco a la parte optimista, para que se origine un mercado bajista de consideración, entre otras muchas variables a analizar, habría que tener en cuenta que, en esos casos, las compañías de menor capitalización comienzan a caer con fuerza que no es el caso precisamente.