La OPEP ha llegado a un acuerdo recientemente en Argelia por el que pretende recortar la producción actual de 33,5 millones de barriles/día (mbd) a 32,5-33 mbd. Este acuerdo debe ser concretado y ratificado a finales de noviembre. Sin embargo, el llevar a buen puerto este objetivo despierta cierta incertidumbre, ya que países como Irán, Nigeria y Libia pretenden seguir incrementando la producción, lo que dejaría en manos de otros países, fundamentalmente Arabia Saudí, la responsabilidad de llevar a cabo los recortes.

En este sentido, Irán actualmente presenta una producción de unos 3,63 mbd , y pretende llegar a los 4 mbd que producía previamente a las sanciones internacionales. Nigeria ha levado su producción a los 1,7 mbd , 500.000 barriles/día (bd) mas que hace dos meses y pretende alcanzar una producción de 2 mbd; y Libia produce 500.000 bd y planea alcanzar los 600.000 bd en octubre. Por lo que si las expectativas se cumplen, estos tres países incrementarán la oferta en unos 770.000 bd presionando los precios del barril a la baja, forzando una menor producción del resto de países para cumplir el objetivo de producción.

En este estado de la situación, Arabia Saudí representa un papel clave, ya que es el máximo productor de la OPEP con diferencia, y debe ser el país que en principio deberá efectuar mayores recortes, lo que no está tan claro que suceda, ya que implicaría la pérdida de cuota de mercado, que es lo que ha estado defendiendo hasta ahora, y podría afectar a sus ingresos por exportaciones.

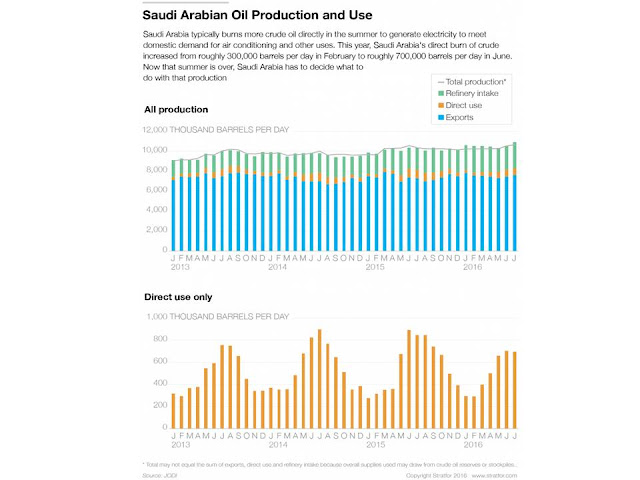

A pesar de ello, Arabia Saudí ha indicado que está dispuesta a recortar la producción, pero este recorte tiene trampa. El consumo interno saudí se incrementa en verano por la mayor actividad relacionada con el aire acondicionado (más que duplicándose el consumo de 300.000 a 700.000 bd -figura siguiente), por lo que los saudíes pretenden recortar el incremento de producción que se corresponde con una mayor demanda interna en verano, lo que indudablemente no cambia la oferta en los mercados internacionales, y de hecho las exportaciones saudíes han permanecido relativamente constantes entre 7-7,5 mbd desde el comienzo de 2015.

Figura.- For OPEC, a Production Cut Aims to Head off Further Price Drops.

Otro factor que hace dudar del buen fin de la iniciativa es que los productores de oil shale norteamericanos están esperando la oportunidad de reanudar la producción, que al precio de 50$ en algunos casos ya es rentable. De hecho, la producción a partir de los tres principales yacimientos de shale oil estadounidenses (Permian e Eagle Ford en Texas y Bakken en Dakota del Norte) podría elevarse en 30.000 bd al precio de 50$ e incluso en 700.000 bd en 2018 si el barril alcanza los 55-65$.

EL OBJETIVO ES EL PRECIO Y EQUILIBRAR LOS PRESUPUESTOS DE LOS PAÍSES DE LA OPEP

Obviamente, la elevación de precios del barril favorece a todos los países productores, la mayoría de los cuales necesitan precios mucho más elevados que los actuales para equilibrar sus presupuestos públicos.

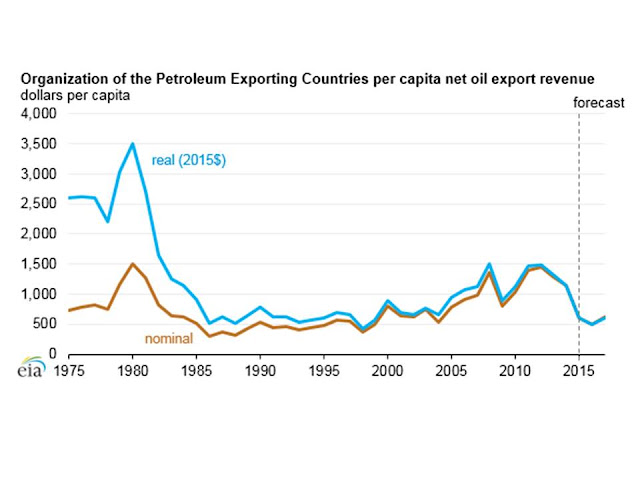

En el contexto presente, y con el nivel de precios actual, la realidad se traduce en que muchos países exportadores no pueden equilibrar sus presupuestos. De hecho, los miembros de la OPEP solo ganaron 404.000 mill $ en 2015 a través de las exportaciones netas de petróleo, el menor importe desde el año 2004, un 46% inferior con respecto a los 753.000 mill de $ de 2014, previéndose además que los ingresos caigan hasta los 341.000 mill $ en 2016 , lo que se traduce en que en términos ajustados por inflación, los ingresos de las exportaciones netas de petróleo de la OPEP supusieron 606 $/per capita en 2015, un 83% menos que el nivel de 1980 (3.500 $/per capita) (figura siguiente).

Figura.- OPEC members net oil export revenue in 2015 drops to lowest level since 2004 .

La consecuencia de esta reducción afecta a los programas sociales de estos países, con la posible implicación de riesgo geopolítico, y a la importación de bienes y servicios, flecos que pueden, de forma indirecta, afectar a las economías importadoras.

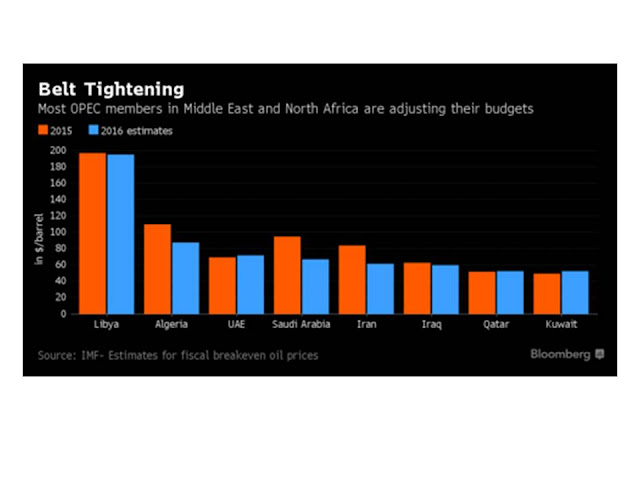

Al precio del barril necesario para ajustar los presupuestos públicos de cada país se le denomina break-even fiscal, y este varía entre países, siendo de destacar que en algunos de ellos este se está reduciendo de forma significativa (figura siguiente).

Figura.- Lower Oil Prices Force OPEC Members to Adjust Budgets: Chart

Entre ellos Arabia Saudí, cuyo break-even se prevé que caerá casi un 30% desde los 94,8$ en 2015 hasta los 66,7$ en 2016, lo que no excluye que mientras el precio del barril se sitúe por debajo del break-even, el país seguirá incurriendo en déficits presupuestarios. Déficit que alcanzó el 15% del PIB el año pasado, resultado de que más del 70% de los ingresos del país han procedido del petróleo, hecho que también ha contribuido a la reducción del colchón de reservas que posee.

Y POR EL LADO DE LA OFERTA NO-OPEP, ¿QUÉ OCURRE?

En el equilibrio de oferta y demanda mundial también juega un papel importante la producción de países no-OPEP, de los que procede la mayoría de la producción mundial (del orden del 60%). Entre estos habría que considerar el inicio de producción del campo Kashagan en Kazakhstan, la producción a partir de aguas profundas que ya estaban en proyecto cuando comenzó la caída de precios, y el incremento de producción de tight oil (la mayoría es shale oil) en U.S., que supone algo más de la mitad de la producción total estadounidense .

La producción de shale oil estadounidense ha jugado un papel destacado en la evolución del precio del barril los últimos años, y ha dado lugar a la estrategia saudí que impulsó el precio del crudo a mínimos con el objeto de expulsar del mercado a los nuevos productores estadounidenses. Y de hecho, la producción estadounidense entre junio de 2015 y Julio de 2016 se ha reducido de 9,6 a 8,45 mbd.

Sin embargo, las recientes elevaciones del precio del barril ha impulsado de nuevo la producción de shale oil, ya que en ciertas cuencas el precio de 50$/b hace la extracción rentable, llegando incluso a indicar Goldman Sachs que la producción puede llegar a entre 0,6-0,7 mbd a finales de 2017. l

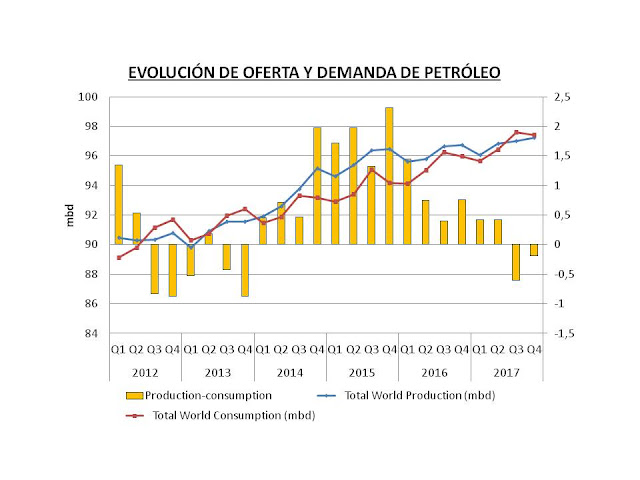

Pero otro factor importante en el establecimiento del precio del barril es la evolución de la demanda, que sigue incrementándose, pero las predicciones de la International Energy Agency (IEA) indican incrementos inferiores a los inicialmente previstos , de tal forma que todos estos factores en su conjunto darán lugar previsiblemente a, según la EIA, un exceso de oferta hasta el tercer trimestre de 2017, haciendo complicada la elevación del precio del barril (figura siguiente).

Figura.- Evolución y previsiones de la EIA sobre la oferta y demanda de petróleo en mbd. Datos de oferta y demanda en escala izquierda y de diferencia entre oferta y consumo en escala derecha (barras). Datos EIA actualizados a 7 de septiembre de 2016.

ANÁLISIS TÉCNICO DEL PRECIO DEL BARRIL

En cuanto al aspecto técnico de la evolución del West Texas, podemos observar en la gráfica siguiente del futuro con vencimiento en noviembre, con visión de largo plazo, se puede estar formando una figura de hombro-cabeza-hombro invertido, que de confirmarse la ruptura de la línea clavicular (50$) podría implicar un importante impulso alcista, llevando teóricamente el precio hasta casi los 75$/barril, lo que me parece un poco irreal desde el punto de vista fundamental, siendo más lógico llegar a los máximos de mayo de algo más de 60$/barril.

Desde la perspectiva del corto plazo, se ha producido un incremento del precio animado con las noticias del acuerdo de la OPEP para recortar la producción a finales de septiembre, que ha dado lugar a la ruptura de un triangulo que se estaba formando para llegar a alcanzar prácticamente los máximos del 8-9 de junio de unos 61,5$. Sin embargo, el viernes se perdió la directriz alcista de corto plazo, siendo ahora la incógnita la entidad del retroceso y si este supondrá el inicio de una tendencia bajista o será simplemente una corrección para llevar a cabo otro impulso de continuidad alcista (figura siguiente- gráfico de 4 horas).

Como no soy adivino y el mercado es soberano, tomará la senda que considere apropiada, y más en el corto plazo, en que determinadas noticias puntuales pueden incrementar la volatilidad del precio, pero en función de lo comentado anteriormente y bajo un prisma fundamental parece más lógica una reducción de precios.

RESUMEN Y CONCLUSIONES

Recientemente se ha anunciado un acuerdo de la OPEP para reducir la producción de crudo. Este hecho, al reducir la oferta, pretende incrementar el precio para contribuir a equilibrar los presupuestos de dichos países. Sin embargo, la posibilidad de ratificar dicho acuerdo permanece más que dudosa, ya que la reducción recaerá fundamentalmente en Arabia mientras otros países de la OPEP seguirían incrementando la producción.

El objetivo de esta iniciativa se complica porque la mayoría de la producción mundial se lleva a cabo por países no-OPEP, siendo previsible que su producción aumente. Sobre todo la estadounidense a partir del tight oil si se eleva el precio del barril, lo que añadido a que las previsiones de incremento de demanda se han reducido, hacen prever que la sobreoferta se mantendrá en principio hasta mediados de 2017.

Esta situación hace pensar que la intención de la OPEP no es tanto una elevación del precio como este no caiga, y el acuerdo, si llega a buen fin, no influirá excesivamente sobre el precio, ya que el poder de la OPEP parece reducido a controlar el nivel inferior del precio del barril pero no su máximo.

Este hecho no excluye sin embargo, que las inversiones en exploración y desarrollo, como consecuencia de la reducción de precios, se haya reducido considerablemente en los últimos años previéndose una contracción en la oferta futura de petróleo. Este hecho es previsible que tarde unos años en observarse, siendo el exceso de oferta dependiente también del grado de electrificación que alcance la economía y el desarrollo de las energías renovables.