Telefónica tenía todos los ingredientes para ser una mala inversión durante los últimos años, y así ha sido, pero hay razones que inducen a pesar que esto puede cambiar. AzValor y Cobas invierten en ella, Brasil comienza a recuperarse y las materias primas están en mínimos. A esto se suma una mejora de resultados, disminución de la deuda y cambios en la cúpula directiva y el dividendo. Veamos cómo afecta todo esto y demos un repaso a la compañía.

AzValor y Cobas

Desde hace algo más de un año, y conforme ha bajado la cotización Azvalor y Cobas han incrementado posición. Para Paramés vale 12-13 euros, es decir, un 50% más que el actual precio, según la última conferencia en Madrid el pasado verano. Para Álvaro, la crisis en Brasil no durará para siempre, y más teniendo en cuenta que en Azvalor son largos en materias primas y que este país depende fuertemente de ellas. Según él, Telefónica es la mejor teleco de Brasil y su presencia allí es estratégica, además de representar un porcentaje importante de las ventas.

Mejora de resultados en Telefónica

Telefónica ha aumentado beneficios un 34% en los últimos resultados. Si bien es cierto que en 2016 hubo gastos extraordinarios. Sin esto, beneficio y ventas serían casi constantes. Pormenoricemos por zonas:

- En España, el aumento de la competencia se compensa con la recuperación económica. Es el principal mercado para Telefónica, con un 25% de las ventas. Su posición frente a la competencia no la basan en el precio, sino en la oferta de paquete único englobando telefonía fija, móvil, televisión e internet. Esto tiene más márgenes, como ellos dicen, pero no es menos cierto que han perdido share desde hace años por tener precios más altos y ser un sector muy commodity (es decir, es difícil diferenciarse en calidad, siendo el precio lo que más valora el cliente, y los costes, lo que diferencia a las empresas).

- Alemania y Reino Unido representan un 14% y 13% de las ventas. De forma similar, son mercados maduros con alta competencia y limitado crecimiento. En Reino Unido ha influido negativamente la depreciación de la libra en los últimos resultados.

- Latinoamérica: esta es la parte estratégica de Telefónica y futuro motor de crecimiento. Las ventas aquí son el 48% del total a pesar de la última apreciación del euro respecto a las divisas latinoamericanas. Si remonta Brasil y el euro deja de apreciarse (y ambas cosas ocurrirán tarde o temprano), Telefónica mejorará.

Perspectivas de crecimiento de Telefónica

Telefónica espera incrementar ventas un 1% y márgenes 0.5%, nada extraordinario. Pero entre esto, la deuda y una posible coyuntura positiva en Latinoamérica y recuperación económica en España, el incremento del beneficio por acción debería ser más importante. Se espera un bpa de 0.7€/acción para 2018 y 0.77€/acción para 2019 (lo que sería un PER10 al actual precio), lo cual es una mejora sustancial que además puede verse favorecida por el catalizador de la reducción de deuda de cara a la opinión que sobre ella tiene el mercado. Puede pues que cambie la narrativa: de empresa mustia a empresa en el buen camino.

Deuda

El gran talón de Aquiles. César Alierta, pésimo gestor al frente de Telefónica durante años, hizo compras destructoras de valor durante su mandado. Inversiones millonarias que este señor lapidó reduciendo su valor a prácticamente cero en poco tiempo. Y todo a base de deuda que desde entonces lastra el crecimiento de Telefónica. Alierta fue un tipo anticuado y con nula capacidad estratégica, basta verle hablar en algún vídeo de YouTube. Incluso endeudaba a los accionistas para pagarles a ellos mismos un dividendo insostenible más cuantioso que el propio beneficio por acción. Así, la cotización de Telefónica ha caído estos últimos años a razón igual o mayor (depende del precio de compra) al dividendo repartido. Sin embargo, hace año y medio fue sustituido por Pallete, que redujo dividendo y se propuso reducir deuda. En 2017 la redujo un 9% hasta 44000M€. En 2018 espera reducirla otro 2% y mejorar la eficiencia. Si además la filial británica O2 sale finalmente a bolsa, se reduciría aún más (aunque se perdería un activo, lo que pasa es que como dijimos, la mejor parte no es Reino Unido, sino Sudamérica, y la peor parte es la deuda, así que sería positivo).

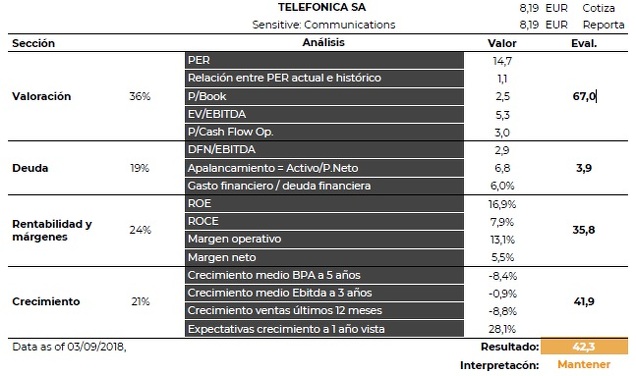

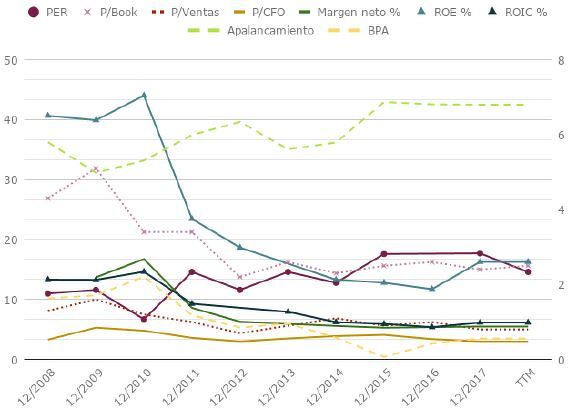

Herramienta de Análisis Fundamental: valoración, deuda, calidad y crecimiento

Utilizaré ahora la Herramienta de Inversión y Análisis Fundamental típica del blog para analizar valoración, deuda, calidad y crecimiento de la empresa sin sesgos psicológicos.

Si quieres tener acceso a la Herramienta de Análisis para evaluar cualquier otra empresa al instante, o conocer más al respecto, haz click aquí.

Finalmente, no es una empresa en crecimiento, es evidente, pero podría tener algunos catalizadores coyunturales (recuperación de Brasil acompañada de las materias primas) y estructurales (reducción de deuda). Pero no son hechos fehacientes, y por tanto, el sistema no los considera.

Así, pasa de una recomendación de vender (38 puntos sobre 100) en el trimestre anterior, a una de mantener (42,3 sobre 100), pero no de comprar (lo comenzaríamos a considerar a partir de 60 puntos). Hago notar que hace dos años el sistema le daba una puntuación de 28 puntos, claramente vender. Es decir, Telefónica va mejorando como empresa además de haberse puesto más barata. De ahí que ahora sea más atractiva como inversión.

Aún así, tampoco podemos decir que sea una gran idea de inversión comparada con otras empresas que muchas veces son más pequeñas y pasar más desapercibidas para el mercado. Probablemente en la siguiente entrada publique mi radar o las compras que he realizado el mes pasado durante las caídas.

Comparación con empresas del sector

Para comparar con con empresas similares, he usado la misma herramienta de análisis, y lo he resumido en una pequeña tabla comparativa con algunos ratios. Dentro de todo, Telefónica no parece tan mala, al revés, quizás sea la mejor, pero ha sido víctima de una pésima gestión de deuda y adquisiciones (y diría que también comercialmente, al menos en España en la última década). Con todo y con eso, esto tenemos:

| Vodafone | Orange | Telefónica |

EV/Ebitda | 7

| 3,4

| 5,3

|

Precio/CashFlow Op. | 5,1

| 3,8

| 3

|

DFN/Ebitda | 2,4

| -0,2

| 2,9

|

Apalancamiento | 2,1

| 3,1

| 6,8

|

ROE % | -0,1

| 1,5

| 16,9

|

ROCE % | 3,8

| 6,3

| 7,9

|

Márgen Operativo % | 9

| 10,6

| 13,1

|

Margen Neto % | -0,1

| 1,1

| 5,5

|

Conclusión

Puntos negativos

- Telefónica ha sido una compañía típicamente destructora de valor.

- Sigue muy endeudada.

- Entorno muy competitivo y bastante commodity.

- No es una empresa familiar, todo lo contrario, es ex-pública.

Puntos positivos

- Cambio de management positivo: Pallete es mejor que Alierta.

- Brasil, de la mano de las materias primas, se acabará recuperando a no demasiado largo plazo, y además se fortalecerá su divisa. Esta es la gran baza de Telefónica.

- La reducción de deuda es una prioridad que se está convirtiendo en realidad. La reducción de dividendo el año pasado fue positiva y la posible venta de la filial británica o alemana sería positiva a pesar de perder parte de sus activos. Esto puede ser un catalizador a medio plazo.

- La compañía, con los resultados esperados de los próximos años se pondría a un precio razonable (no sólo en términos de CFO o EV/Evitda, que ya es adecuado, sino también de PER con la esperada mejora del resultado financiero) pero tampoco creo que sea una ganga a pesar de las continuas caídas desde hace años.

Resumiendo

Confiamos más en la compañía que en años pasados y puede tener catalizadores a medio plazo (mejora de Brasil y de la deuda). Tras varios años con puntuaciones entre 20 y 30 puntos (lo que era un claro vender), pasamos por primera vez a mantener con 42 puntos tras la mejora progresiva de la empresa y la bajada de la cotización, pero siendo cautos, no iniciaría posición mientras haya otras oportunidades, a mi juicio, más atractivas.

¿Y tú qué opinas?

¿Crees que esta vez sí es la buena? ¿Crees que no hay opciones mejores? ¿Eres de los que te pillaste con ella cuando empezabas a invertir y esperas que suba un 20% para venderla y no volverla a tocar nunca más? Te animo a comentar.