El verdadero combustible de las bolsas son los resultados empresariales. Evidentemente, los mercados de renta variable nunca evolucionan en línea recta, sino que hay oscilaciones en torno a una tendencia, mayores o menores en función de la volatilidad según el momento. Movimientos de las divisas, de las materias primas, de los tipos de interés, riesgos geopolíticos o, sobre todo, el sentimiento de la masa, son los que provocan estos movimientos en torno a la tendencia. Pero la tendencia la marcan los beneficios empresariales. Si éstos suben, o el mercado entiende que subirán, la tendencia irremediablemente será alcista, aquí y en Pekín. Y el ritmo al que suban o se prevé que suban deberían marcar la velocidad de subida de las bolsas. No en vano, una de las máximas en la valoración de una acción, desde el punto de vista fundamental, al igual que cualquier activo financiero, es que el precio actual es el descuento actual de todos los flujos a que daría derecho su adquisición.

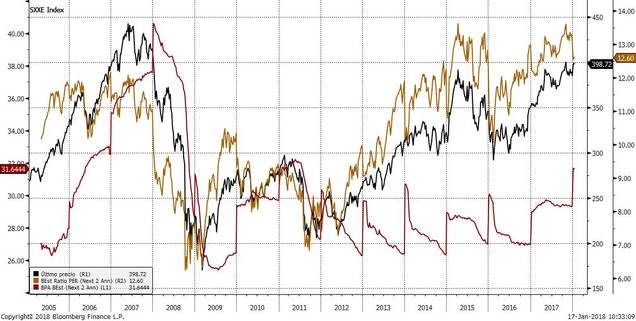

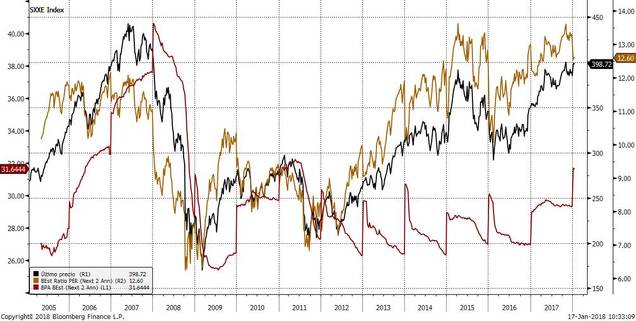

En el día de hoy vamos a analizar, ahora que comienza la temporada de publicación de beneficios empresariales del cuarto trimestre, la tendencia de los beneficios de los principales índices de renta variable. Comenzamos por el S&P500. De momento sólo han publicado 31 empresas de las 500 que cotizan en el índice. Los datos son espectaculares y superan los anteriores trimestres, lo que vuelve a justificar las nuevas subidas de la bolsa norteamericana. De las 31 compañías, 27 ofrecen datos de ventas mejores que el mismo periodo del año pasado en un 8.4% de promedio, y los beneficios crecen en un 13.02%. En los gráficos de hoy vamos a comparar la evolución del índice de renta variable (en negro) frente a los Beneficios por acción estimados a dos años vista (en rojo). Usamos dos años vista puesto que refleja mejor la evolución futura que prevén los analistas sin atender a resultados extraordinarios de cada compañía. Y la línea naranja es la evolución del PER estimado correspondiente a estos beneficios por acción que estima el consenso del mercado para el conjunto de compañías de cada índice. En la evolución del S&P500 se aprecia claramente lo que hemos comentado en el primer párrafo. La tendencia alcista viene claramente apoyada por unos beneficios por acción previstos visiblemente ascendentes.

Si analizamos la tendencia, vemos que los BPA se mantuvieron estables en el periodo 2014-2016, lo que se trasladó a un movimiento lateral del S&P500 (desde mayo del 2014 hasta final del 2016 el índice se movió entre 1.900 y 2.150 puntos). Otro aspecto que hay que estudiar en la evolución de los Beneficios por acción es la evolución a lo largo del año de los mismos. Con el cambio de año hay un salto ya que los BPA previstos cambian al año siguiente. Cuanto más alto sea el salto, mayor es la proyección de crecimientos futuros que prevé el mercado. Pero lo que es más importante es ver si durante el año los BPA se van revisando al alza o a la baja. Esta evolución va dependiendo de las proyecciones y publicaciones de las compañías. Si la proyección es negativa, la línea roja es descendiente en periodo interanual, pero vemos que el año pasado fue el primero (desde mediados de 2009 hasta mediados de 2011) que los BPA estimados crecieron durante el año. El mercado estima que los BPA crecerán los próximos años a un ritmo del 8,9%.

En definitiva, aunque el S&P500 cotiza en máximos históricos, si continúa la senda actual de crecimiento de beneficios esperados, no se puede temer a que el índice cambie de tendencia. Sí que habrá correcciones, pero estas lo que harán será reducir el PER estimado (actual en 15x), lo que provocará un abaratamiento que provoque entradas de nuevos inversores que alimenten la tendencia.

Siguiendo con Estados Unidos, en el siguiente gráfico vemos la evolución del Nasdaq 100, que es el índice que más ha subido los últimos años. Viendo la evolución de los BPA, se entiende fácilmente la subida del precio de las acciones. El índice triplica los precios alcanzados en máximos del 2007, pero es que los Beneficios por acción estimados hoy a dos años vistas son de 400 puntos del índice frente a 115 que se esperaban a mediados de 2007. Es decir, que los beneficios han subido más que el precio de la acción, lo que provoca que el PER estimado sea más bajo que el vivido en 2007. El mercado estima que lo BPA del Nasdaq crecerán a un ritmo del 9.98% los próximos años, lo que justificaría el PER más alto que el del S&P500. Evidentemente, a un índice con crecimiento de beneficios más altos no se le ha de exigir un PER tan bajo como a otro con BPA estables o decrecientes.

En Europa vemos que en el Eurostoxx el año pasado fue el primero desde 2010 en el que los BPA no sufrieron revisión a la baja durante el ejercicio. Este año, los BPA han dado un importante tirón al alza y si no sufren revisiones a la baja durante el ejercicio (en función de las publicaciones trimestrales), un PER estimado de 12,6x ofrece un importante potencial alcista para las bolsas europeas. En el gráfico vemos que la inercia de BPA estables en mínimos de los últimos años parece estar cambiando. Un PER estimado de 12,6x con beneficios por acción estables o decrecientes puede resultar caro, pero es muy barato si los BPA pasan a ser crecientes. Actualmente el consenso del mercado estima que los BPA del conjunto de compañías del Eurostoxx (valores en euros del Eurostoxx 600) crecerán al 8% los próximos años. Es una tasa más baja que las de Estados Unidos, de ahí que el PER también sea más bajo. Pero tras años con BPA estables, y la mejora macro de la eurozona, entendemos que estas tasas de crecimiento son factibles o incluso prudentes. Si se mejoran, podemos estar en un momento idóneo para las bolsas europeas.

En el Ibex 35 observamos que parece estar cambiando la clara tendencia a la baja de los BPA. Desde el inicio de la crisis financiera (salvo el segundo semestre del 2009), todos los años los BPA se han ido revisando a la baja. El año pasado fue el primero en el que la publicación de resultados trimestrales y previsiones futuras se revisaron al alza y podemos estar ante un punto de inflexión apoyado evidentemente por la mejora de la situación macro. Un PER estimado a dos años de 11.9x puede resultar ajustado o muy caro para unas bolsas con BPA decrecientes (en el gráfico vemos que es el PER en el que se ha cotizado de promedio desde 2014), pero sería muy barato si entendemos que los BPA van a pasar a ser crecientes. El consenso estima que los BPA crecerán al 8.49% los próximos años, muy próximos al 8.9% que se espera para las acciones del S&P500. Con un PER estimado mucho más bajo que el del S&P, podemos decir que en los términos que estamos estudiando, la bolsa española está barata.

En los términos que estamos estudiando, sin duda la bolsa más barata en Europa es la alemana. A diferencia del resto de plazas europeas, los BPA son crecientes durante los últimos años, lo que justifica los máximos históricos del índice. El mercado estima que los BPA crecerán a un ritmo del 12.88% que, unido a un PER estimado de 11.6x, ofrecen un atractivo binomio frente al resto de índices estudiados.

En los mercados emergentes, la situación es similar a la de España o Eurostoxx. Los BPA eran muy estables o a la baja desde el año 2011 y el año pasado, desde el segundo semestre la tendencia cambió. La extraordinaria revisión al alza de los mismos ha provocado que el PER estimado no se haya encarecido a pesar de que los índices hayan subido con mucha fuerza. En el gráfico del Hang Seng podemos ver que el PER estimado actual a dos años es del 9.7x, dentro del rango de los últimos años. Pero este PER estimado, combinado con Beneficios por acción crecientes, nos hace pensar en la bolsa china como un mercado al que aún le puede quedar mucho recorrido. El mercado estima un crecimiento de beneficios para los próximos años del 8.75% para las acciones de Hong Kong, muy próximos al estimado para el S&P500, pero el PER es 5,3 puntos por debajo.

Mención especial merece la bolsa japonesa. En los periodos 2010-2012 y 2015-mediados de 2016, los BPA se estancaron o revisaron a la baja, lo que justificó las dudas del Nikkei. Sin embargo, desde mediados de 2016, los BPA estimados para el principal índice japonés se están revisando fuertemente al alza. Actualmente el mercado estima que crecerán a tasas del 11,30% los próximos años. Esto provoca que el PER estimado actual de 15,60 se mantenga en el rango promedio de los cinco últimos años. Un PER similar con mayores expectativas de crecimiento de beneficios dan un resultado positivo en la ecuación para ver si la bolsa está barata o cara.

En definitiva, con los datos mostrados en el día de hoy, no parece que estemos ante unas bolsas caras. Sí que parece que las bolsas europeas y asiáticas cotizan a ratios más atractivos, sobre todo si realmente estamos en un punto de inflexión en el que los Beneficios por acción pasarán a ser crecientes después de muchos años de estancamiento. Es ahí donde puede estar la verdadera oportunidad de inversión, y para eso será muy importante la evolución de los beneficios que se van a publicar las próximas semanas.

El artículo original se encuentra en el Blog de Unicorp Patrimonio S.V.

(http://blog.unicorppatrimonio....)