En el post anterior estuvimos viendo qué es el Oscilador McClellan (MCO). Vamos a ver ahora qué tipo de señales puede dar, es decir, cómo se interpreta. Para ello vamos a utilizar el gráfico actual del SP500 y el MCO, para hacerlo más práctico.

Antes de nada, quiero recordar de nuevo que el MCO utiliza con los datos de la línea A-D en bruto, es decir, la diferencia diaria entre valores que suben y bajan. No son datos acumulativos, como los de la línea AD. Es importante tenerlo siempre presente.

Es importante también destacar que como su propio nombre indica, el MCO es un oscilador. Eso significa que oscila alrededor de un nivel, que en su caso es la línea cero. De aquí obtenemos su primer uso: las zonas de sobrecompra y sobreventa.

Sobrecompra.

El problema como todos los osciladores es que una sobrecompra no significa "venta". De hecho, los mejores tramos alcistas de mercado se realizan con los osciladores en zona de sobrecompra. ¿Entonces, qué información útil nos aporta un MCO en zona de sobrecompra?

Reflexionemos. ¿Qué significa que el MCO está en zona de sobrecompra? Aquí no graficamos el precio de un activo, sino la media de la diferencia entre valores que suben y bajan. Por lo tanto, un MCO en sobrecompra significa que se está produciendo un movimiento alcista de mercado con un número creciente de valores subiendo. Más concretamente, lo que nos dice el MCO sobrecomprado es que ha subido con fuerza la diferencia: "valores que suben - valores que bajan". Lo vemos con un ejemplo.

Imaginemos que durante el mes de abril han subido el 60% de valores (y por tanto bajan el 40%, ignorando valores que repiten por simplicidad). ¿Qué pasa si en mayo suben el 95% de los valores? Pues que el MCO entra en sobrecompra: el mercado está caliente, están subiendo todos los valores en bloque. El MCO recoge la diferencia entre la MM19 y la MM39, y como el mes de abril ha sufrido un notable incremento en esa diferencia, el MCO se dispara. Dicho de otra manera, para que el MCO se dispare, tiene que partir de un nivel medio ó bajo, es decir, tiene que haber un contraste entre la situación actual y la anterior. Eso es lo que refleja el MCO, el contraste entre antes y ahora.

¿Qué puede pasar luego en mayo? Imaginemos que siguen subiendo un 95% de los valores. ¿Subirá el MCO? Pues igual no, porque las MM19 y MM39 ya recogen esa mejora en las condiciones del mercado: aquí no hay contraste en mayo, respecto a abril. Dicho de otra manera, primero sube fuerte la MM19 (que reacciona rápido a la mejora en línea A-D), y después, según pasa el tiempo, le sigue la MM39. Si las lecturas diarias de la línea A-D siguen siendo buenas, ambas medias estarán altas, pero la diferencia entre ambas se reduce mecánicamente con el paso del tiempo. Por esta importante razón, es muy complicado que el MCO permaneza mucho tiempo en zona de sobrecompra: su construcción matemática hace que tenderá a salir de la sobrecompra rápidamente. Lo cual no significa que el mercado deje de estar alcista y haya que vender.

Por lo tanto, la lectura del MCO es que una subida fuerte implica una mejora rápida de las condiciones subyacentes del mercado, y la supuesta sobrecompra no implica agotamiento ni caídas, al contrario.

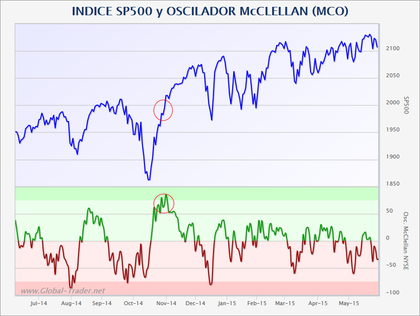

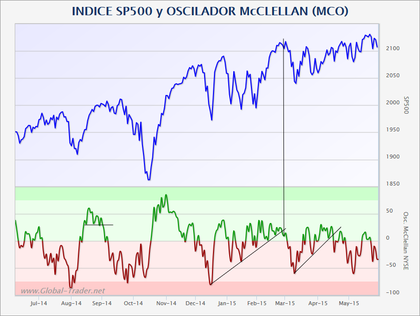

De hecho, una lectura alcista extrema en el MCO puede suponer el inicio de un movimiento alcista en el índice, sobre todo si se produce después de una caída de corto plazo en el mercado. Tenemos un buen ejemplo en octubre de 2014, en el siguiente gráfico.

Esta es por lo tanto otra forma de verlo y de decirlo: una subida fuerte del MCO rara vez coincidirá con un techo en el índice. Lo normal es que el índice consiga marcar un máximo superior durante las semanas ó meses posteriores al pico del MCO. Es lo que ha ocurrido a finales de 2014 (oct-nov).

Lo cual es una información técnicamente muy útil, para combinarlo por ejemplo con opciones: tras un pico al alza del MCO, podemos apostar por que el índice marcará nuevos máximos durante las semanas / meses siguientes. No sabemos por cuánto, pero sabemos que el índice no ha tocado techo aún.

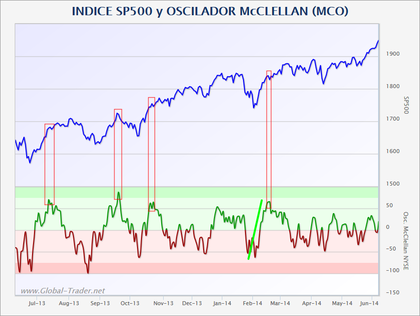

En el siguiente gráfico vemos algunos ejemplos más. Es interesante destacar una vez más la naturaleza de oscilador del MCO: puede pasar de estar en sobreventa a estar en sobrecompra en unas pocas semanas. Cuando la subida de zona negativa a zona positiva es muy rápida (sin dientes de sierra, en vertical), como ocurrió por ejemplo en febrero de 2014, nos indica una mejora fuerte del fondo del mercado, lo que se traduce en que el índice probablemente no ha tocado techo. Muy útil cuando a finales de febrero de 2014 nos planteamos un posible doble techo en el SP500.

Sobreventa

La teoría nos dice que hay dos lecturas:

1. una lectura extrema por abajo tiende a indicar la finalización de un movimiento bajista. Es muy interesante reflexionar sobre lo que significa: el índice tiende a hacer suelo allí donde se produce una aceleración bajista, es decir, donde la diferencia entre la MM19 y la MM39 alcanza niveles muy negativos. La MM19 cae en picado, ampliando el foso que hay con la MM39. Ahí está el pánico...y por lo tanto el suelo. Es la descarga final, y en este sentido el MCO funciona como indicador contrarian. 100% psicología de masas.

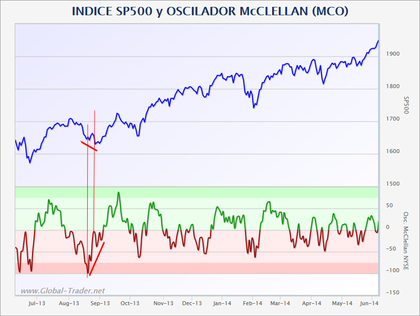

En el siguiente gráfico vemos que en agosto de 2013 se alcanzó un nivel extremo. Desde ahí rebotó con fuerza hasta tocar casi la línea cero, con el índice apenas rebotando. En los días siguientes el SP500 marcaba un nuevo mínimo local, pero el MCO ya nos estaba diciendo que la debilidad había pasado (fuerte divergencia alcista): timing de compra perfecto.

En el siguiente gráfico vemos que no es tan fácil: ¿cuál es el nivel de sobreventa?

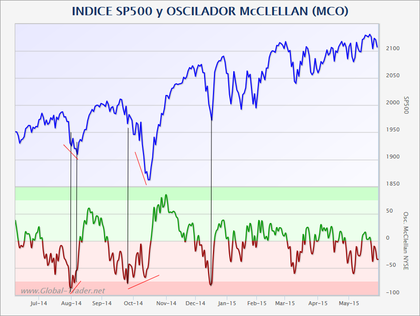

En octubre de 2014 se rozó la zona de -70 puntos (que he marcado como sobreventa), pero el SP500 siguió cayendo después: fue la confirmación de la famosa alerta de mercado que lancé en septiembre. Nótese que el MCO tocó mínimos sin que el SP500 hubiera caído: no había suelo que confirmar, porque el SP500 seguía muy arriba.

Esto nos lleva a la segunda lectura de las sobreventas:

2. Una lectura extrema negativa que se produce después de una fase lateral en el mercado, puede ser el preludio de una fase de caídas.

Dicho de otra manera, si el MCO toca mínimos sin que se haya producido una caída en el precio (del SP500 en este caso), entonces es que esa caída está por venir. Es lo que ocurrió en septiembre de 2014, que se pudo ver desde diversos ángulos del análisis de amplitud (sin necesidad del MCO).

El MCO mide la aceleración del mercado.

Al ser una diferencia entre una MM rápida (últimas 19 sesiones) y una MM lenta (últimas 39 sesiones), cuando se produce una subida del MCO significa que la MM19 se está distanciando de la MM39: está creciendo el número de valores que suben.

La aceleración que vemos a finales de octubre de 2014, muy vertical, se puede ver directamnete en la línea AD (línea A-D acumulada). Entonces, ¿qué aporta este indicador respecto a la línea AD? Esta pregunta es clave, y debe rondarnos la cabeza constantemente a lo largo de toda la serie sobre posts de Amplitud. Está claro que la línea AD es poderosa. Pero a partir de aquí, ¿hasta dónde merece la pena rizar el rizo?

Mi criterio es que debemos analizar siempre el MCO en el contexto del índice (el SP500 en este caso), y hacer el esfuerzo de reflexionar y razonar cada situación. Ahí está el arte y lo difícil de la bolsa.

La indicación principal que aporta el MCO es la aceleración.

Por eso, en teoría cuando el MCO está por encima de cero, se considera positivo. Y el cruce de la línea de cero sería la señal de compra más básica que lance el MCO: comprar cuando la MM19 cruza al alza su MM39, porque significa aceleración del mercado. Esto es lo que dice la teoría, pero en la práctica no me parece relevante: fijaros la cantidad de veces que el MCO cruza la línea de cero al alza y a la baja.

Líneas de tendencia y zonas de congestión

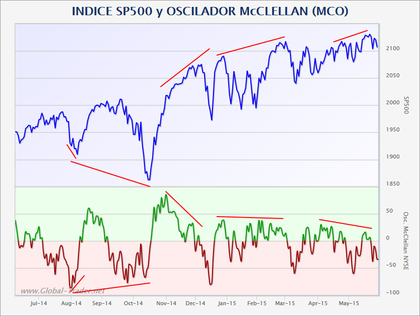

El MCO forma a veces líneas de tendencia, y suele romperlas antes que el precio. Si eso ocurre, nos ponemos en alerta.

Por otra parte, a veces el MCO se mueve en un estrecho rango, formando una zona de congestión: la ruptura de esa zona puede ser también una señal precursora, que nos debe poner en alerta.

En el siguiente gráfico muestro algunos ejemplos:

Divergencias.

El último tipo relevante de señales que puede lanzar el MCO son las divergencias. En el siguiente gráfico podemos ver ejemplos recientes de divergencias: parece que para detectar suelos ha funcionado bien, pero por otra parte está fallando a la hora de detectar techos ó inicios de corrección, porque lleva varios meses con divergencias bajistas. ¿Qué significa eso y cómo es posible?

En realidad un MCO que está lejos de sobrecompra y sobreventa nos indica que el mercado no está en fase de aceleración (ni alcista ni bajista), lo cual no excluye que pueda seguir desarrollando su tendencia a un ritmo inferior. Esa es la clave: pensar siempre en términos de aceleración, y fijarnos en los niveles de sobrecompra y sobreventa para hablar de divergencias relevantes ó no.

Sólo nos van a interesar las divergencias que se produzcan en niveles extremos.

Conclusión

El MCO utiliza la misma materia prima que la línea AD, es decir, los datos de la línea A-D. El MCO nos permite ver los datos de otra manera, nos enriquece la interpretación, aunque la línea AD sigue siendo la reina del baile. En caso de duda, manda la línea AD. Pero quizá para algunas personas, ó en algunos momentos, ver las cosas bajo otro ángulo nos permite verlo más claro. Es por tanto un buen compañero de viaje para la línea AD.