Las actas de la reunión de la Reserva Federal (FED) que tuvo lugar a finales de octubre arrojan serias dudas acerca del momento de reducir el volumen actual de compra de activos (“tapering”).

Y es que, si bien la mayoría de los miembros del comité de política monetaria de la FED opinan mantener el programa hasta que la mejora del mercado laboral se consolide, el hecho de que algunos miembros se decanten por una reducción temprana ha vuelto a generar cierto ruido en los mercados.

A la luz de los últimos datos macroeconómicos, ¿podemos esperar el anuncio de la reducción del volumen de compras antes de que finalice el año?

El acta no arrojó demasiadas novedades respecto al discurso macro de los últimos meses: la actividad se expande a un ritmo moderado, mientras que la tasa de paro permanece alta y lejos del objetivo (7,3% vs 6,0%). En cualquier caso, tras la buena cifra de creación de empleo de octubre, hay algunos que piensan en la posibilidad de anuncio de la reducción de estímulos en el próximo comité de política monetaria (a mediados de diciembre), siempre y cuando la economía vuelva a contar con cifras sólidas de empleo en noviembre. La semana pasada conocimos que las demandas de subsidios se situaron en 323.000, con una media a 4 semanas en 339.000, cifra que se sitúa por debajo del nivel del mes anterior (al ser un indicador de frecuencia semanal, se suele tomar como referencia mensual la media de las cuatro últimas semanas). Cierto es que la serie histórica nos dice que con unas demandas entre 300.000 y 350.000 personas, la probabilidad de que durante ese mes se creen más de 150.000 empleos es del 72%, siendo la media histórica superior a los 200.000 puestos de trabajo. Un buen dato de empleo en noviembre ¿sería suficiente para la FED?

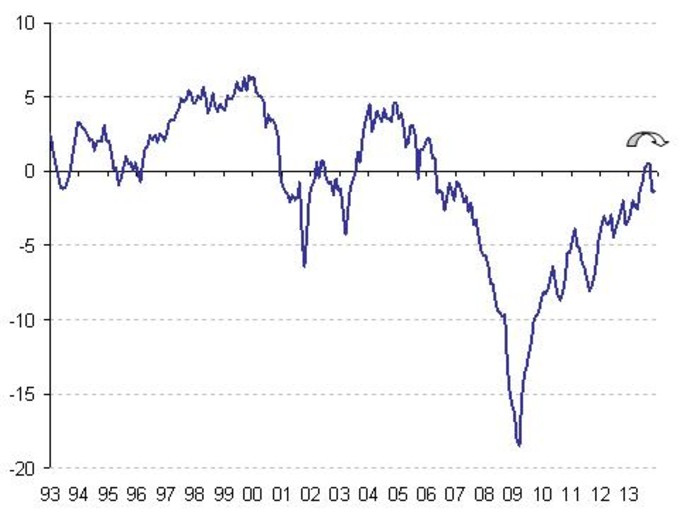

En el acta también se hace referencia a los riesgos a la baja para el crecimiento, reconociendo un riesgo para la economía el hecho de que la inflación permanezca por debajo del 2% durante un tiempo prolongado. Así, el dato de inflación de octubre no apoya una reducción de los estímulos: la caída de la inflación hasta el 1% es un dato que los miembros de la FED no conocían cuando se celebró el comité a finales de octubre. Otro dato importante: el retroceso de los indicadores adelantados de actividad durante noviembre apuntan a un enfriamiento de la economía en la parte final de año. Así, el indicador que elaboramos en advisory GdC sobre ciclo económico en Estados Unidos da buena cuenta de ello (se construye a partir de indicadores adelantados de actividad empresarial, del consumidor y de mercado laboral), recogiendo un entorno de pérdida de impulso de la economía, siendo éste un riesgo evidente para que la recuperación del mercado laboral se consolide.

A modo de conclusión, el hecho de que la mayoría de los miembros de la Reserva Federal hayan mostrado su predisposición a esperar mejoras adicionales de la economía antes de plantearse reducir compras de activos, unido a los últimos datos flojos de actividad e inflación, son motivos suficientes para no esperar el anuncio de la reducción de estímulos en el corto plazo, lo cual debería ser bueno para los mercados.

Indicador GdC de ciclo económico en Estados Unidos