Informe económico EEUU

Analizaremos a continuación la evolución de la economía de Estados Unidosdurante los últimos años, así como las magnitudes macroeconómicas más importantes, medidas adoptadas por la Reserva Federal y cómo han influido en las perspectivas y retos a los que se enfrenta.

Sin duda, la rápida actuación de las autoridades monetarias al inicio de la crisis, primero bajando tipos de interés y más tarde lanzando los programas de compra de deuda (QE), han alejado el fantasma de la deflación y evitado una segunda recesión en el país.

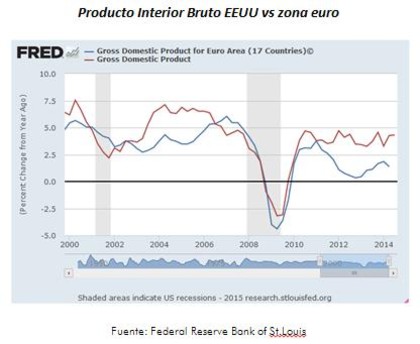

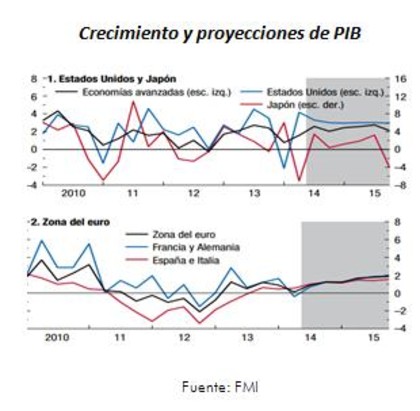

En el gráfico a continuación, observamos la clara divergencia en la recuperación económica, entre EEUU y la zona euro, viéndose esta última afectada por la crisis de deuda soberana del año 2012, de la que todavía está saliendo.

La política monetaria de los Estados Unidos desde 2008 se ha caracterizado por llevar a cabo medidas no convencionales con el fin de impulsar la economía y dejar atrás la recesión.

La herramienta por excelencia ha sido el “Quantitive Easing” o QE por sus siglas en inglés. Dicha herramienta consiste principalmente en la compra deuda por parte del banco central con el objetivo de inyectar liquidez a la economía, y con ello impulsar la circulación del crédito y el consumo.

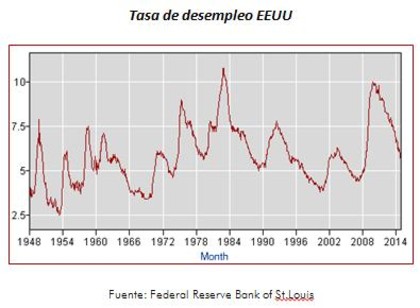

El objetivo principal de la Reserva Federal es anclar las expectativas de inflación a largo plazo en torno al 2%. Como consecuencia del alto nivel de desempleo registrado en el país durante el período más crudo de la crisis (10%), se “fijó” otro objetivo que era reducir el desempleo hasta el 6%, punto crucial que ha marcado el la retirada de liquidez durante este año 2014 (tapering). En octubre de este año, se puso fin al programa de compra de deuda, cuando se registró un paro de 5,8% en la nación.

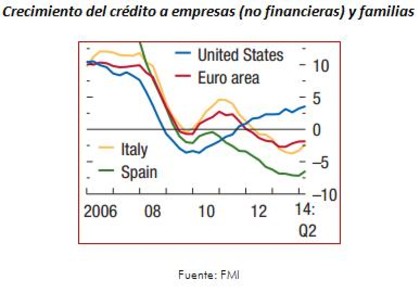

Sin duda, la actuación de la autoridad monetaria americana evitó un colapso en el sistema financiero, permitiendo de este modo la transmisión del crédito a la economía real, que de hecho no ha parado de crecer desde el año 2009.

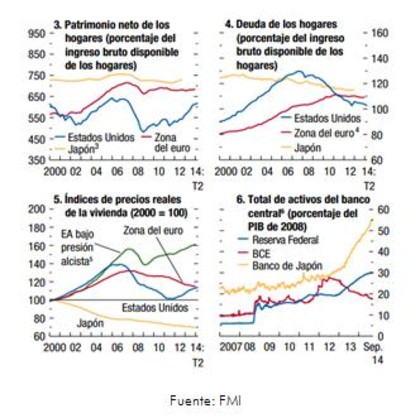

Observemos en el gráfico a continuación las claras divergencias en la transmisión del crédito entre EEUU y la zona euro.

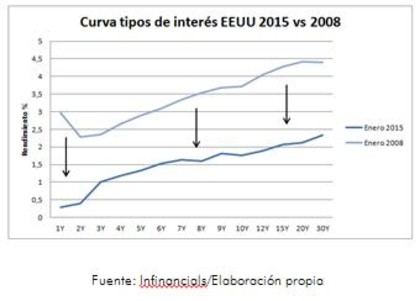

Las bajadas de tipos de interés hasta mínimos históricos y los programas de compra de activos (QE) lanzados por la Fed, han permitido un abaratamiento del coste de la deuda invirtiendo el tramo corto de la curva de tipos de interés, así como reduciendo del resto de tramos en torno al 2% desde el inicio de la crisis hasta la actualidad.

La reducción de rentabilidades ofrecidas por los bonos soberanos estadounidenses, se trasladó a otro tipo de deuda como la corporativa financiera y no financiera. Los tenedores de estos activos han recogido, durante este período, ganancias muy significativas gracias a la actuación de la Fed y a la reducción del riesgo de impago.

La economía comenzó a inundarse de dólares (de 800.000 millones a casi 4,5 billones) reduciendo su poder adquisitivo con respecto al resto de divisas, como demuestran los siguientes gráficos:

Al mismo tiempo que la renta fija estadounidense perdía atractivo, los flujos de capital buscaban fuentes de rentabilidad superiores, ayudados también por el bajo precio del dólar, que sin duda permitió a las empresas exportadoras vender a precios más bajos e incrementar sus ingresos.

Por lo tanto, se inicia desde el primer lanzamiento del QE en noviembre de 2008 un ciclo alcista en bolsa, cotizando el S&P 500 en ese momento a 676 puntos y llegando hasta la actualidad a 2000. Esto supone una revalorización del 195 % en cinco años.

Nos preguntaremos cómo se ha traducido la política monetaria expansiva a la economía real. Bien, a continuación exponemos una serie de gráficos elaborados por el FMI, que sin duda muestran la recuperación de EEUU frente a otras economías avanzadas como la zona euro y Japón:

El patrimonio neto de los hogares (3) en EEUU sigue incrementándose a un ritmo mayor que el resto de países occidentales, el incremento de ingresos ha permitido que las familias estadounidenses reduzcan sus deudas (4) más rápidamente y los precios del mercado inmobiliario hace dos años que han empezado a recuperarse.

En el tercer trimestre de 2014, EEUU creció a tasas del 2,7% en términos interanuales, y se espera que para 2015 y 2016 crezca a ritmos del 3,6% y 3,3% respectivamente.

Las exportaciones del país se han reducido en más de un 5% en 2014 como consecuencia de la apreciación del dólar, mientras las importaciones hacían todo lo contrario.

Sin duda el bajo precio del petróleo es uno de los factores que impulsará el crecimiento en este año, en detrimento de las empresas de “fracking” que habían aportado crecimiento al PIB durante los últimos ejercicios.

La tasa de variación anual del IPC en diciembre 2014 ha sido del 0,8%, 5 décimas inferior a la del mes anterior. La subida de los precios de los alimentos y bebidas no alcohólicas fue del 0,3%, cifra que contrasta con la de otros artículos como vestido y calzado que descendían entre el -3,95 y el -2%.

Los índices de precios industriales comenzaron a descender desde el mes de agosto a razón de un 0,2% mensual, no obstante, en términos interanuales subían un 1,1% en el mes de diciembre.

Como comentábamos, el descenso del coste del petróleo está presionado a la baja los precios en todo el mundo, y en EEUU, es uno de los factores que probablemente retrase la próxima subida de tipos de interés por parte de la Fed. Al inicio del informe, decíamos que la tasa de desempleo se sitúa actualmente por debajo del nivel objetivo marcado y la economía está mejorando. No obstante, la tasa de participación en el mercado laboral marca mínimos históricos y un dólar fuerte, unido a un adelanto prematuro de la subida de tipos de interés, podría provocar una alteración en la economía americana y frenar significativamente la consistencia de su crecimiento.

Por lo tanto, existen varios factores que nos hacen pensar que esta subida se producirá por lo menos en la última parte del año y no antes de verano.