Les presento

a continuación a la autopista 407 ETR, la primera autopista “inteligente”

construida en 1999. Se encuentra localizada en Toronto, Ontario (Canadá) y

transcurre de manera paralela al primer anillo de circunvalación de la ciudad,

la 401, que es una de las autopistas más congestionadas de Norteamérica.

Una de las

características más llamativas de esta autopista es su sistema de peaje

que evita al usuario

detenerse en los arcos de entrada y salida, los cuales detectan los vehículos

mediante dispositivos transmisores de matrícula, calculan la ruta realizada y

gestionan la facturación. Tal sistema ya se encuentra introducido en otras

vías, pero la 407 ETR fue la primera autopista con esta novedad.

Un activo deseado

Esta

autopista ha sido protagonista en la historia de Ferrovial como grupo

constructor, ya que supuso el primer gran contrato en Norteamérica de estas

características, y se trata de uno de los activos más valiosos dentro del

balance a día de hoy. La concesión y construcción se adjudicaron en 1999 por

100 años a cambio de 2400 millones de €.

Siguiendo el

rastro de la estrategia de adquisiciones y desinversiones del grupo Ferrovial

nos encontramos con una curiosa venta que realizaron en 2010. Ferrovial a

través de su filial Cintra vendió el 10% de la autopista 407 ETR al fondo de

pensiones canadiense CPPIB.

Lo más llamativo de la venta es el precio pagado, como veremos se trata de

niveles de PER muy altos.

El fondo de

pensiones canadiense pagó a Ferrovial 894 millones de dólares canadienses (o

640 mill €) por el 10% y extrapolando este dato al valor total de la compañía

obtenemos una valoración de 8940 millones (6400 mill €) por el 100%.

Pero si

echamos un vistazo a los informes financieros anteriores a 2010 veremos que el

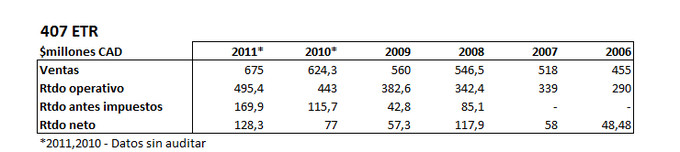

beneficio neto ronda los 100 millones de dólares CAD:

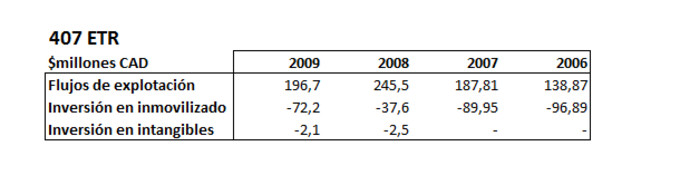

A continuación

los flujos de caja:

Cierto es

que los beneficios de los años 2011 y 2012 mejoraron (los datos que he obtenido

están sin auditar) pero aún así se trata de un múltiplo muy elevado:

8940

mill/128 mil = 69,84 (PER a beneficios 2011)

En 2013 el

beneficio en los nueve primeros meses des de 197 millones (262,6 millones en

términos anuales) según el informe intermedio de Ferrovial, lo cual va

confirmando las altas expectativas de los compradores. Con ese nuevo resultado

ya no estamos ante un PER de 69 sino uno de 34, la cosa cambia (aun así creo

que el precio de venta es bastante bueno para Ferrovial). Hay que

anotar que la concesión se adjudicó para 100 años en un país con una

considerable seguridad jurídica, lo cual facilita las proyecciones.

Como podemos

ver, estamos ante un activo muy codiciado por algunos inversores en el mercado,

las expectativas de futuro son muy optimistas. Pero tal vez no se trate

solamente de valor o de capacidad de generación de beneficios.

La prima por el control de la

compañía

Desde el

punto de vista del valor el precio pagado nos puede parecer un tanto exagerado.

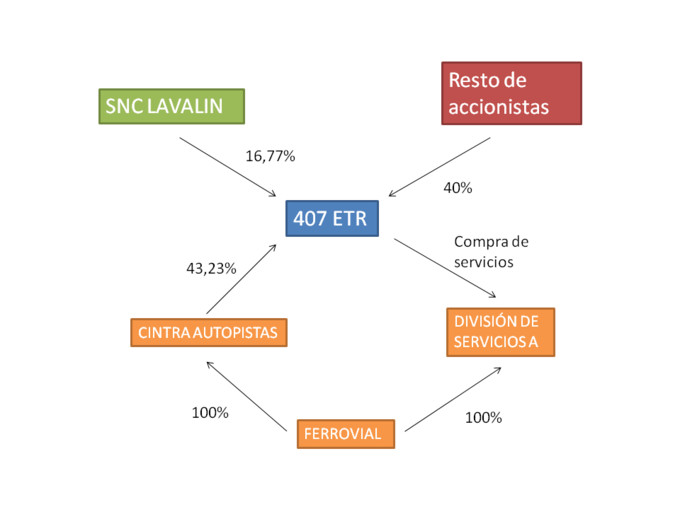

Sin embargo, echémosle un vistazo a la situación del accionariado antes de la

operación:

Cintra (Ferrovial): 53,23%

Intoll Group: 30%

SNC: 16,77%

Lo que

sucede en definitiva, es que con la operación Cintra (Ferrovial) dejó de tener

mayoría de voto al ceder ese 10%, de modo que su poder de decisión se ha visto

disminuido. Ahora es necesario que cuente con el tercer socio SNC Lavalin para

controlar la compañía. Es posible que este cambio cualitativo aumentara el

interés de Ferrovial por conservar el paquete accionarial, y eso explicaría en

parte el sobreprecio (la prima de control) pagado en la operación.

Inmediatamente

nos surge la siguiente pregunta:

¿Por qué ese gran interés en

controlar la 407 ETR?

El interés

por controlar la 407 ETR no es simplemente por su capacidad de generación de

beneficios, sino que además se puede influir de forma importante en la

adjudicación de los servicios e inversiones por realizar. Por ejemplo,

Ferrovial no solo gestiona la concesión sino que se va a encargar de construir

la nueva ampliación de la autopista, un contrato de 1000 millones $ CAD que se

llevó junto con su socio en la concesión SNC Lavalin. Hay que matizar que la

ampliación no la adjudica la autopista, pero es bastante intuitivo que si ya la

gestionas y controlas partes con ventaja para todo lo relacionado con ampliaciones

y servicios.

Gracias a

ese grado de influencia en activos de este tipo, Ferrovial tiene mayor

capacidad para impulsar su negocio constructor. De algún modo, aumenta las

posibilidades de adjudicarse contratos, una estrategia que no solo es aplicable

a la 407 ETR sino a otros activos como otras autopistas o los aeropuertos que

gestiona.

Hay que

considerar también la siguiente situación que plantea un conflicto de

intereses:

Si la 407

ETR aumenta el gasto del servicio A en 100 millones, Ferrovial pierde 43

millones y gana 100 millones en su división de servicios que posee al 100% (es

un ejemplo). Ferrovial sigue controlando la compañía, pero ya no depende de sí

misma.

Tal vez esté

un tanto simplificada la exposición que acabo de realizar ya que no es tan

fácil abusar del control de una compañía, ni la adjudicación de contratos es

tan arbitraria como pudiera parecer (al menos en Norteamérica), pero creo que

se ilustran algunas de las claves de la autopista, tanto su interés por el

activo como los precios pagados en las transacciones. De algún modo nos ayuda a

entender la base del negocio de las grandes constructoras.

La plusvalía de Ferrovial con la

venta

Por último,

me gustaría hacer un balance de la inversión de Ferrovial en la 407 ETR. El

contrato de concesión y gestión fue realizado por 2404 millones de € y hoy

venden el 10% de la compañía con una valoración en la venta de 6400 millones de

€, lo cual supone una revalorización del 66% en 11 años (algo más de un 4,5%

anual). No está mal.

Hoy día, los

resultados de la 407 ETR siguen mejorando y se trata de uno de los mejores

activos del grupo.

Artículos

relacionados:

Ferrovial vende el 8,65% de Heathrow a un buen precio

Ferrovial compra Enterprise PLC… en pérdidas