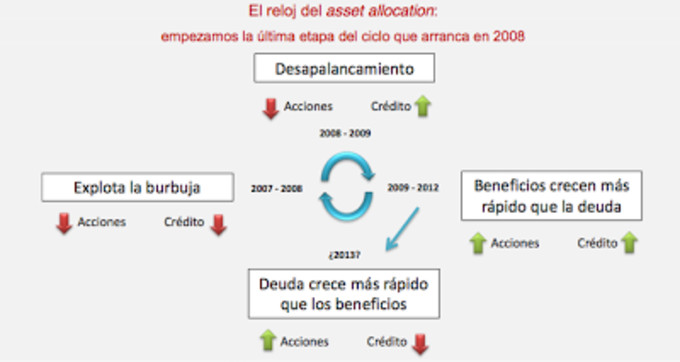

Si durante el período 2009-2012, la combinación de un ciclo de beneficios al alza con una política de reducción de deuda favoreció una recuperación acompasada de las cotizaciones bursátiles y del mercado de deuda privada, en la próxima fase esperamos un mejor comportamiento relativo de la renta variable frente al crédito.

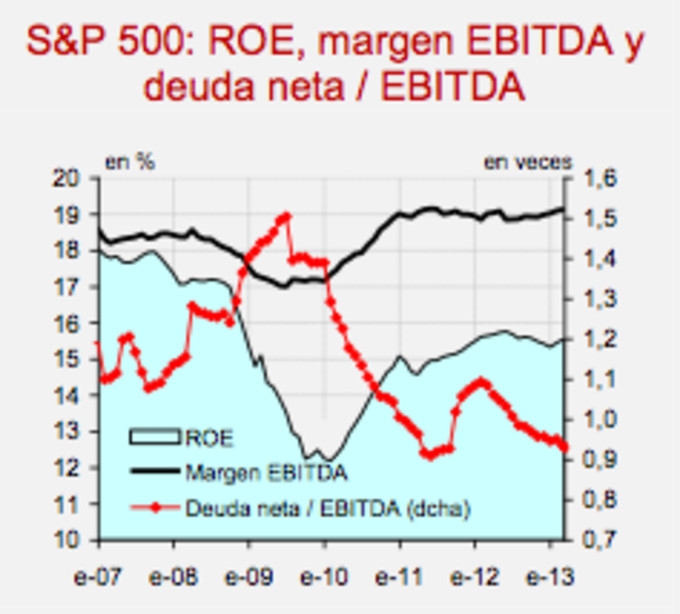

La desaceleración en las cifras de ventas y beneficio neto en el agregado del S&P 500, junto con unos márgenes empresariales en máximos del ciclo,sitúan al apalancamiento como punto de apoyo para llevar al ROE por encima del 16% en los próximos meses. Un escenario más favorable para los accionistas que para los bonistas. Con un ratio de deuda neta sobre EBITDA en 0,9 veces y la fuerte demanda de emisiones corporativas, especialmente de grado especulativo, el punto de partida es óptimo para empezar a subir el grado de apalancamiento en los balances empresariales. Sobre todo en aquellas economías menos dependientes del canal bancario (EEUU) y que están encontrando importantes bolsas de liquidez en el mercado primario para colocar emisiones.

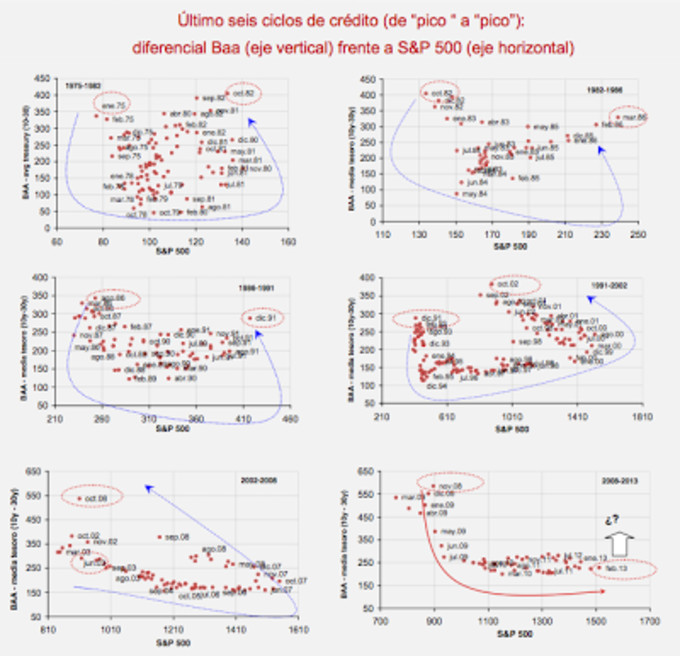

Analizamos los seis últimos ciclos de crédito desde 1975. Los resultados recogen que, en media, desde el máximo de diferenciales en crédito hasta el mínimo la caída es de 259 puntos básicos, y que se tarda 39 meses en recorrer ese camino desde máximos hasta mínimos. Parámetros en los que encaja el último movimiento de máximos a mínimos en el mercado de crédito (octubre 2008 >> abril 2011) con un estrechamiento de 333pb en 30 meses.

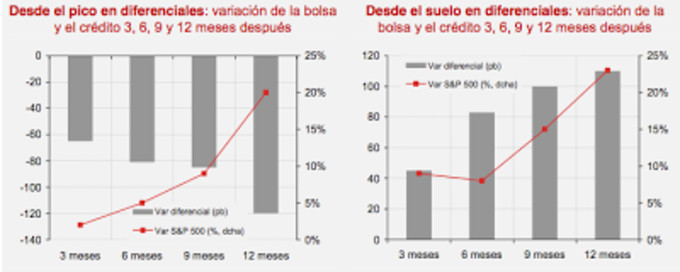

En la nueva fase del reloj del asset allocation es compatible una subida de diferenciales de 60-100 puntos básicos con revalorizaciones en bolsa del orden del 15%. Finalizada, en nuestra opinión, la etapa de recuperación generalizada de cotizaciones (en crédito y bolsa), en los próximos meses nos decantamos por un perfil como el del gráfico inferior derecho, donde resumimos el comportamiento medio de los dos mercados una vez alcanzado el suelo en diferenciales de crédito. El detalle de cada ciclo, mes a mes, lo presentamos en los últimos gráficos del post.