Aquí van las respuestas del Examen de Bolsa que os propuse hace un par de días. He recibido unas 80 respuestas aproximadamente entre mensajes y emails y he entendido una cosa: os encantan los retos :). Sólo 4 personas han acertado menos de 5 de las 10 preguntas y solo 3 han sacado un pleno al 10. La mayoría tuvo entre 6 y 8 respuestas correctas.

Antes de nada tengo que recordar que es un examen sobre el módulo "Contrarian Investing" que imparto en la UA o sobre las cosas de las que siempre hablo en mi blog, pero que en absoluto pretendo que sean una verdad absoluta. En bolsa se puede hacer dinero de muchas maneras y en el examen solo examino lo que yo enseño, que son mi filosofía, método y enfoque. Nada más.

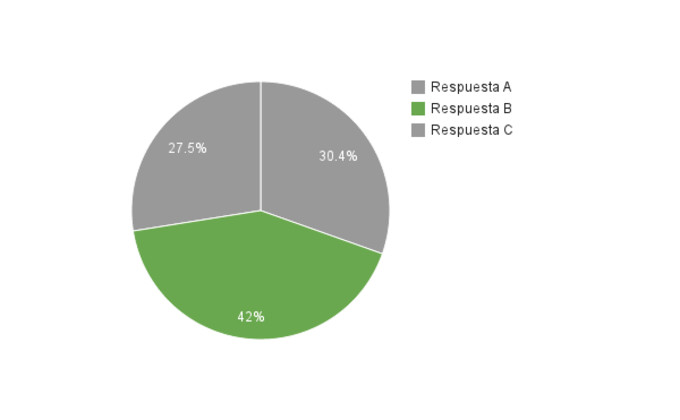

Una de las preguntas más complicadas fue la primera con sólo un 42% de respuestas correctas:

1. En la Renta Variable ¿sólo se puede invertir analizando una compañía individual de forma técnica o fundamental?

A. Invertir no se puede aplicar al término Análisis Técnico

B. Sí, es posible invertir en temáticas macroeconómicas a través de ETFs o derivados

C. Sí, se puede invertir tanto al alza como a la baja si se sabe cómo

Es cierto que la pregunta y las respuestas pueden llevar a confusión, pero esto es un examen y no todas las preguntas pueden ser sencillas. La pregunta es si sólo se puede invertir de forma técnica o fundamental en una compañía individual. La respuesta es obviamente no. Se pueden hacer más cosas como invertir en un conjunto de valores (sectores, índices) siguiendo tendencias macroeonómicas o incluso se pueden invertir en otros temas macro que no son acciones, como las materias primas y el forex. De ahí que la respuesta con mayor sentido es la B. Por otro lado, invertir sí se puede aplicar al término Análisis Técnico ya que sólo es una herramienta para la toma de decisiones inversora. La respuesta C da para mucho debate ¿es apostar a la baja invertir? En mi opinión sí. En todo caso la respuesta más apropiada era la B.

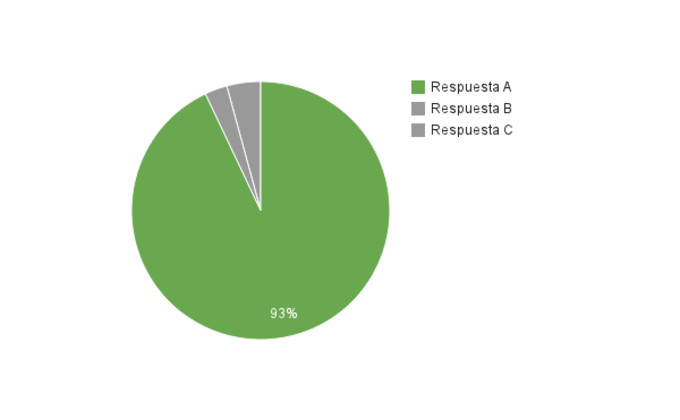

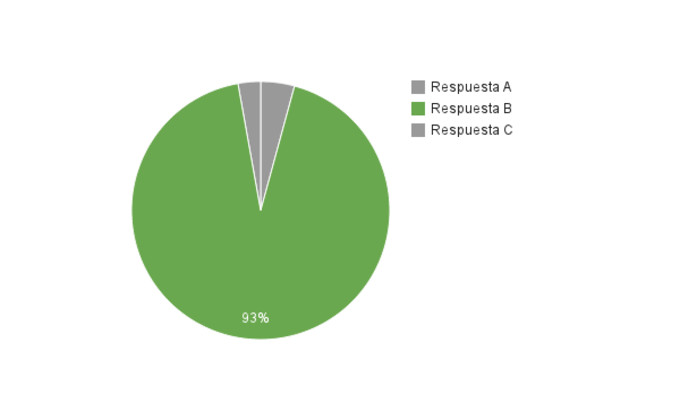

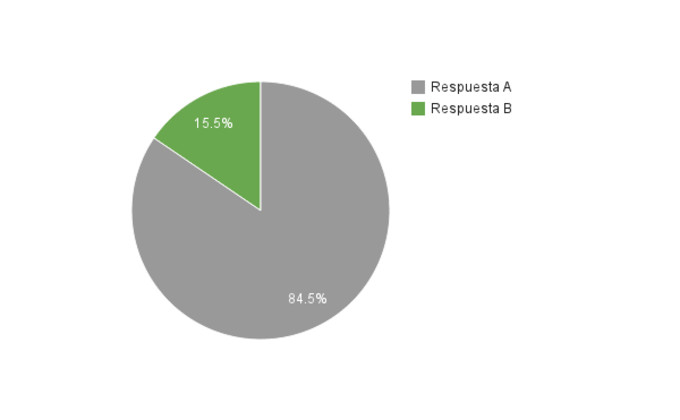

La pregunta nº 2 la gran mayoría la tiene muy clara:

2. En bolsa ¿cuándo todos son optimistas es “la hora de vender”?

A. Hay ocasiones en las que contradecir a la mayoría y otras ocasiones en las que seguirlas

B. Sin duda, hay que contradecir a la mayoría siempre

C. No puedes engañar a todo el mundo todo el tiempo

Este concepto es uno de los más importantes. Cuando surge una encuesta de sentimiento que refleja una mayoría de optimistas para nada significa que se ha de vender. Se ha de vender si hay muchos optimistas durante una fase recesiva de la economía. Se ha de comprar cuando hay muchos pesimistas durante una fase expansiva de la economía. Pero "en medio" no vale la pena contradecir a las masas (ver ¿Es el Optimismo un Elemento Negativo para la Bolsa?). Me satisface ver que mis lectores lo tienen claro y que la próxima vez que vean a un gurú decir "hay demasiados optimistas es hora de vender" sepan que no es necesariamente cierto.

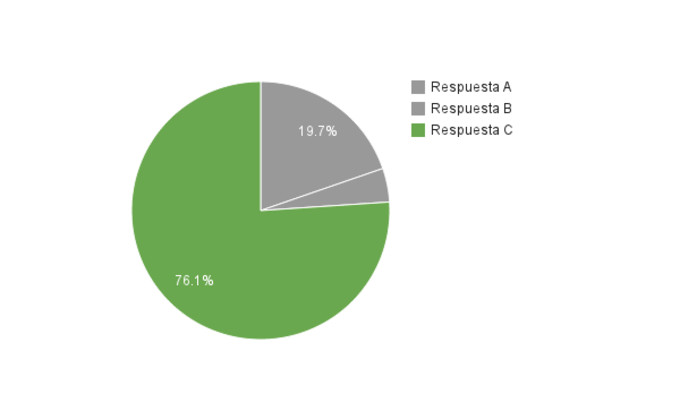

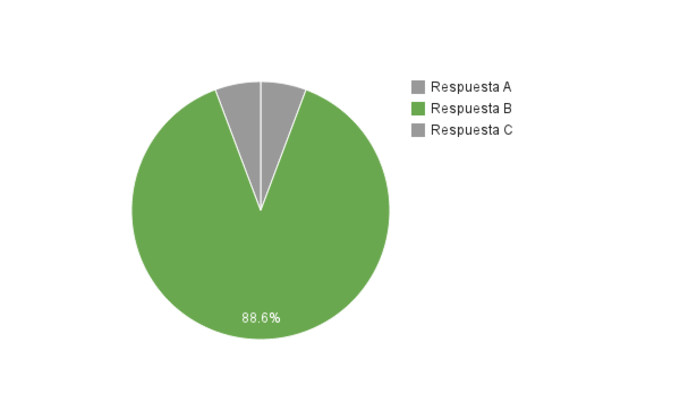

La tercera pregunta también la tienen bastante clara los lectores, aunque con algo más de dudas:

3. La Tasa de Desempleo es:

A. Un indicador adelantado del ciclo económico y bursátil

B. Un indicador coincidente del ciclo económico y bursátil

C. Un indicador retrasado del ciclo económico y bursátil

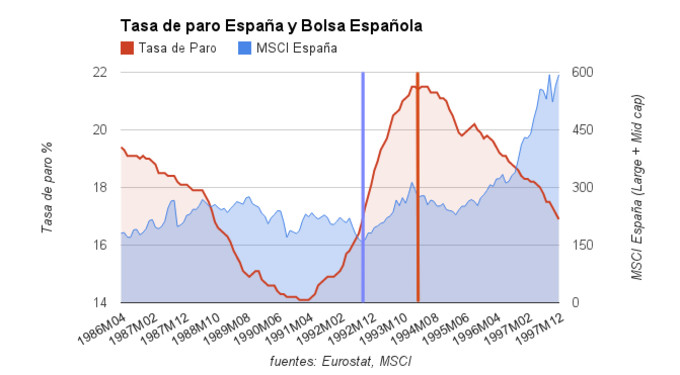

La tasa de paro, o el número de personas dentro de la fuerza laboral que se declaran sin empleo, casi siempre es un indicador retrasado del ciclo económico. Durante e inmediatamente después de una recesión las empresas no "se lanzan" a contratar personal para expandir sus actividades. Lo que suelen hacer es intentar operar con el menor personal posible hasta que la expansión económica se demuestra estable y las cifras de negocio aumentan a la par que la confianza empresarial. Y estos elementos no se producen de un día para el otro después de que la economía deje de contraerse. Veamos el ejemplo de la recesión española de los 90. La recesión acabó, la bolsa formó un suelo cíclico en 1992 pero la tasa de paro no dejaría de repuntar hasta mediados de 1994.

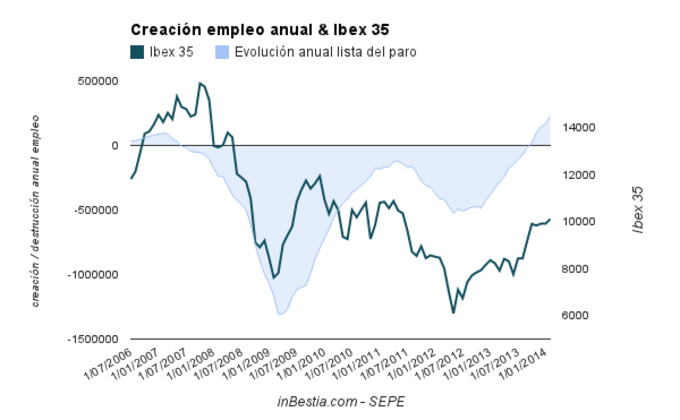

Pero esto no significa que los datos laborales no sean útiles. Lo son si los observamos de otra manera. Una de ellas es simplemente observando la variación interanual del número de personas ingresando en las listas del paro. Si lo vemos así, nos damos cuenta que los puntos de inflexión de la transformación señalan claramente cuando las recesiones traspasan sus puntos de inflexión y cuando las bolsas marcan sus mínimos cíclicos. En el siguiente gráfico he invertido el número de personas que ingresas en las listas del paro para que se pueda observar su correlación con el Ibex 35.

Esta sólo es una de las varias maneras en las que podemos transformar los datos laborales para entender en qué momento del ciclo estamos sin hacerlo desde una óptica retrasada.

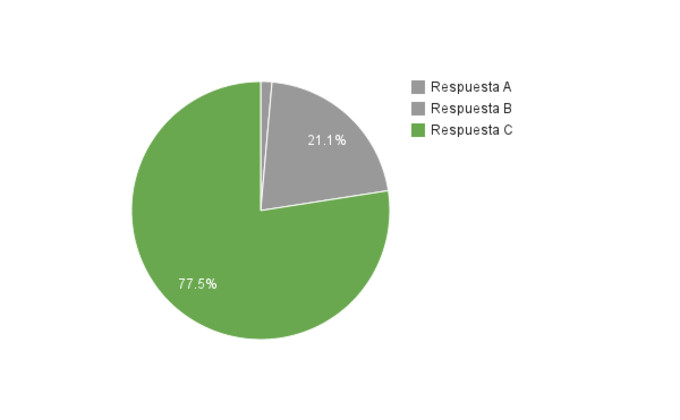

La cuarta pregunta también fue ampliamente entendida con un 77% de las respuestas correctas:

4. Si la bolsa está en máximos pero el número de empleados de un país sigue por debajo de los niveles de la anterior expansión:

A. Es una señal de peligro, el rally es artificial

B. Se ha de ser precavido y cauteloso a causa de la divergencia

C. Lo que importa es si un rally alcista va a acompañado de una tendencia creciente en el empleo

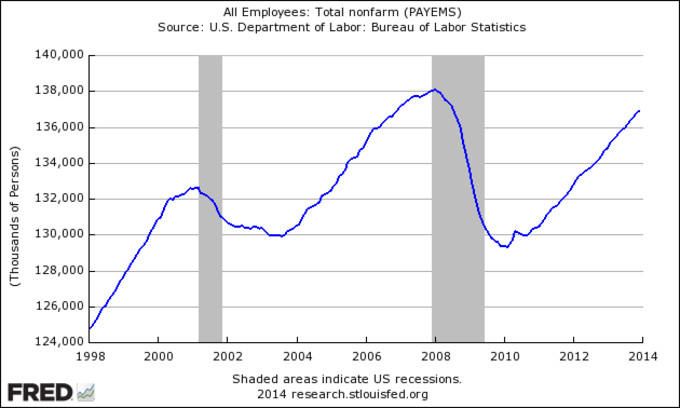

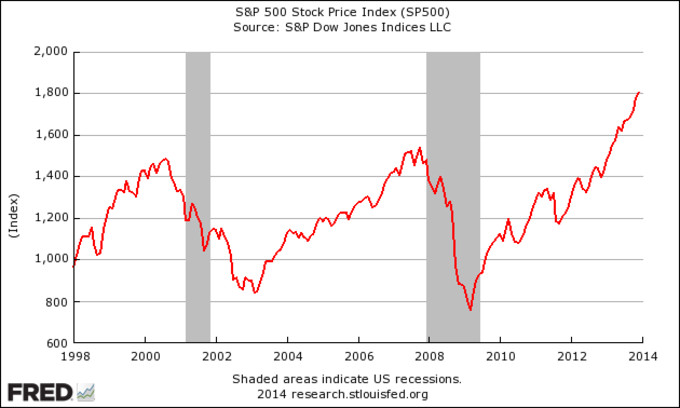

Me alegro mucho de que haya tantas respuestas correctas porque este punto es muy importante. No son pocas veces en las que se dice que es "absurdo" o "peligroso" que la bolsa de un país esté en récords históricos (segunda imagen a continuación) cuando el número de empleados totales no ha alcanzado los máximos de la anterior expansión (primera imagen a continuación):

Y esto es lo que hace poco expliqué en el artículo ¿Cómo es posible que muchos indicadores estén en máximos mientras muchos indicadores económicos no lo están?:

El mercado de acciones no se mueve nunca según el pasado ya que, ante todo, es un mecanismo de descuento de expectativas (expectativas que se encuentran en el futuro). La bolsa no sube porque los operadores piensan "estamos mejor que ayer" sino porque creen que "mañana estaremos mejor que hoy".

Agua pasada no mueve molino. ¿Qué importancia puede tener el 11-S en la actualidad de la bolsa? ¿O la primera guerra de Irak? ¿O la transición española? ¿o el armisticio de la Primera Guerra Mundial? absolutamente ninguna. Es pasado y ese pasado ya se reflejó hace mucho tiempo en las cotizaciones. De igual manera, cuando llegó la crisis "subprime" (por seguir hablando de EEUU) la bolsa descendió abruptamente y algunas entidades desaparecieron. Pero una vez que el mercado refleja todos los hechos negativos ya no lo va a reflejar de nuevo en el futuro. En Derecho existe el principio "non bis in idem" que prohíbe que un acusado sea enjuiciado dos veces por el mismo delito. Lo mismo ocurre en bolsa. Una vez que los operadores observan cambios en la economía, cambios que modifican positivamente sus expectativas, el mercado empieza a subir. Ya puedes encontrarte en medio de la peor recesión de las últimas décadas que como los datos económicos "sugieran" un posible cambio, la bolsa empezará a escalar posiciones rápidamente. Por otro lado, no hay ninguna regla que diga que la bolsa solo puede subir cuando haya más empleados que en el "pico" de la penúltima expansión económica. La bolsa sube cuando las expectativas mejoran. Los niveles absolutos del presente con respecto al pasado no importan.

Imagínate que llevas cuatro días andando por el desierto sin comer. De repente crees ver a lo lejos un oasis. Tal vez es real o tal vez es imaginado pero ¿no cambia eso tus expectativas rápidamente? ¿corres hacia el oasis o te paras a pensar "veo comida a lo lejos, pero hoy estoy más débil que hace 4 días y renuncio a ir al oasis"?. Sería absurdo contestar lo segundo e igual de absurdo es decir "la bolsa no puede subir porque durante el último año hubo una crisis".

La pregunta número 5 fue una de las que la gran mayoría tuvo muy claro:

5. El índice de volatilidad VIX

A. Cuando se encuentra en niveles bajos hay complacencia y se debe vender las acciones

B. Cuando se encuentra en altos niveles hay miedo, pero hay que esperar a un indicio que señale el principio del fin del miedo

C. Cuando se encuentra en altos niveles hay miedo y se debe comprar acciones de forma inmediata

El VIX es una de las mejores herramientas pero hay que saber utilizarla. En primer lugar no es igual de útil según estemos en una recesión que en una expansión económica. Si no se sabe esto el VIX puede ser un destructor de la cuenta del operador. Luego, es necesario entender algunas cosas que en el pasado hemos tratado aquí. Por ejemplo, un nivel bajo del VIX no significa nada. Puede que refleje complacencia pero ¿qué importa eso si la complacencia puede durar meses o años? Este gráfico lo he sacado ahora mismo de Google Imágenes y es el ejemplo perfecto de lo que no se puede hacer o esperar del VIX:

Practicar este tipo de análisis técnico sobre el VIX es un desastre completo. O "dibujarle" resistencias y soportes. El VIX se puede observar de forma técnica, yo lo hago, pero sabiendo qué se puede esperar del mismo entendiendo sus fundamentos. Y lo que importa en el VIX es detectar los "reversals" que se producen después de un repunte de la volatilidad, siempre y cuando estemos en una tendencia macroeconómica expansiva. Hace poco volví a hablar de este indicador en el artículo "El Mejor Indicador para Detectar el Próximo Giro al Alza".La pregunta número 6, también fue respondida correctamente por una gran mayoría:

6. La figura técnica de Doble Suelo:

A. Es una figura completamente aleatoria, si te esfuerzas mucho y pasas todo el día observando gráficos podrías ver cualquier tipo de patrón.

B. Es una figura con una explicación psicológica clara: tras un primer rebote el mercado muchas veces necesita confirmar que el nivel de rebote es válido

C. Un Doble Suelo siempre es una clara oportunidad de compra

A veces dicen de mí que no me gusta el análisis técnico pero esto es no conocerme de nada. El análisis técnico es útil, en mi opinión, si se utiliza en contexto con el análisis macroeconómico. De otra manera la observación técnica del mercado "al desnudo" es como intentar predecir si las olas de una playa romperán a mayor o menor nivel sin tener en cuenta la marea. Esto no es un axioma, es mi enfoque. Hay operadores técnicos virtuosos, pero yo creo que serían más virtuosos y los perdedores podrían ser ganadores si añadieran el análisis macroeconómico a su análisis técnico.

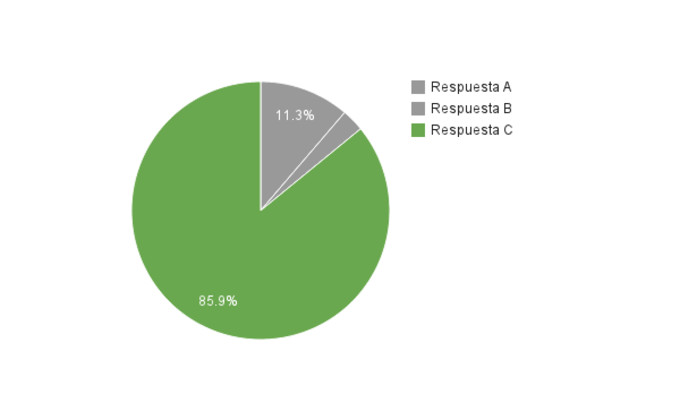

El 7 de febrero de este año compré ,en parte, gracias a la formación de un doble suelo. El 5 de septiembre del año pasado compré, en parte, gracias a otro doble suelo. Y el 4 de julio del año pasado entré ,en parte, gracias a un doble suelo. Sigo dentro de todas estas operaciones. El doble suelo observado sin más consideraciones es un patrón aleatorio. El doble suelo teniendo en cuenta la tendencia macroeconómica es una oportunidad operativa basada en sólidos principios psicológicos con toda la lógica del mercado que señala la experiencia.La pregunta número 7 la acertaron un 86% de las respuestas:

7. En un mercado alcista:

A. Lo más adecuado es operar a la baja cuando se detecta un techo del mercado.

B. Lo más adecuado es comprar y vender según las oscilaciones del mercado

C. Lo más adecuado es comprar la mayor parte de las veces

Esta pregunta no es para inversores de largo plazo sino para operadores de medio y corto plazo. En mi opinión, "buscar cortos" (posiciones bajistas) en el medio y corto plazo durante una tendencia macroeconómica alcista es una tarea peligrosa. Si un operador negocia un 50% de las veces al alza y un 50% a la baja durante una tendencia macroeconómica alcista está operando contra las probabilidades. Durante una contracción desacelerada (recesión que termina) y una expansión económica el número de meses en que la bolsa sube ronda entre el 60% y 70%. ¿No sería más lógico detectar en que fase del ciclo se está y establecer la mayoría de las operaciones a favor de ese ciclo? Recomiendo la lectura de "Cómo mejorar drásticamente tus operaciones de corto plazo".

La pregunta número 8, excepto algunos despistadillos, casi todo el mundo la tiene clara:

8. Decía Sir John Templeton que un mercado alcista muere en la euforia pero ¿cuándo nace?

A. En el pesimismo cuando casi nadie quiere comprar acciones

B. Cuando el presidente de tu país dice que la economía está en la Champions League

C. En el optimismo, sólo el optimismo puede elevar las cotizaciones

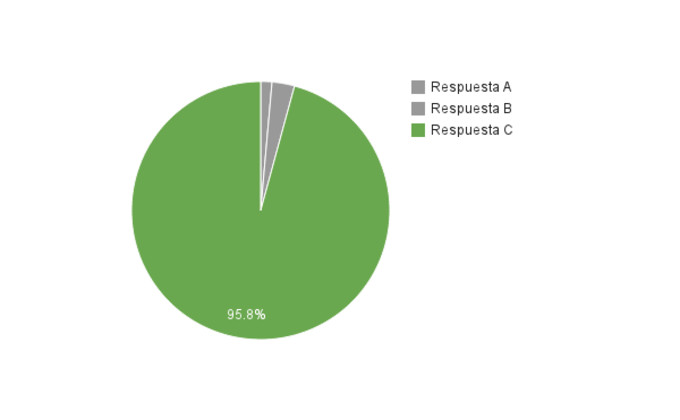

Esta frase de Sir John Templeton "Los mercados alcistas nacen en el pesimismo, crecen en el escepticismo, maduran en el optimismo y mueren en la euforia" hay que tenerla siempre presente. Siempre. Cuando durante una dura recesión el futuro luce muy negro, la economía cae en picado, los periódicos solo hablan de noticias negativas y todos los vecinos están de acuerdo en que comprar acciones es una locura, es cuando la bolsa hace suelo. Es un axioma, un hecho. Y tenemos que repetirnos esta frase continuamente para recordar que es así, porque es extremadamente sencillo que a la hora de la verdad nos dejemos engullir por la opinión de los demás. Recomiendo leer "Compra cuando todos hablen de la prima de riesgo".La pregunta 9 fue en la que la gran mayoría erró. Sólo un 15% de las respuestas fueron correctas:

9. El buen operador cuando comienza a tener pérdidas en una operación ¿qué ha de sentir?

A. Esperanza y paciencia. El nerviosismo no llega a ningun lado

B. Miedo y temor que active una señal de respuesta temprana

C. Pánico paralizante

La inversión en bolsa y el trading no sólo requieren un método operativo y del entendimiento de la psicología del mercado, sino también de la psicología personal. No es necesario recurrir a los tópicos en los que muchos quieren hacernos caer y que tienen más que ver con libros de autoayuda que con la realidad. A la hora de operar es necesario mantener una correcta inteligencia emocional. Se define inteligencia emocional como sentir la emoción correcta en la situación correcta y con la intensidad correcta. Por ejemplo, si estás sentado en tu despacho o en tu sofá leyendo este artículo y te da un ataque de ira, puedes apostar a que tienes un problema. Las emociones tienen sentido evolutivo y sirven para nuestra supervivencia. Pero también pueden meternos en apuros. Por ejemplo, el miedo es correcto cuando hay una amenaza y sentirlo es adecuado si nos salva la vida (como cuando un coche nos va a atropellar). Sin embargo, sentir miedo todo el tiempo es ansiedad y es una enfermedad que puede lastrarnos severamente.

En el trading ocurre igual. Hay una serie de emociones correctas y otras incorrectas y una de las que nunca quieres sentir es la esperanza. Esa emoción es la clásica que se siente cuando uno inicia una operación y esta empieza a ir a la contra: se siente esperanza de que todo va a cambiar para mejor si se espera un poco más. Y sí, muchas veces las cosas van a mejor, pero otras veces -las suficientes para arruinarnos- el mercado simplemente sigue yendo a la contra. Y entonces ¿de qué habrá servido toda la esperanza? Cuando una operación comienza a ir mal en todo caso hay que mantener la cabeza fría pero sobre todo sentir miedo y temor porque es adecuado tener esa emoción cuando algo malo nos sucede. Miedo y temor "del bueno" que nos lleva a salirnos de la operación o a apartarnos de la calle antes de que nos atropelle el coche. Recomiendo este artículo "Inteligencia Emocional y Trading".

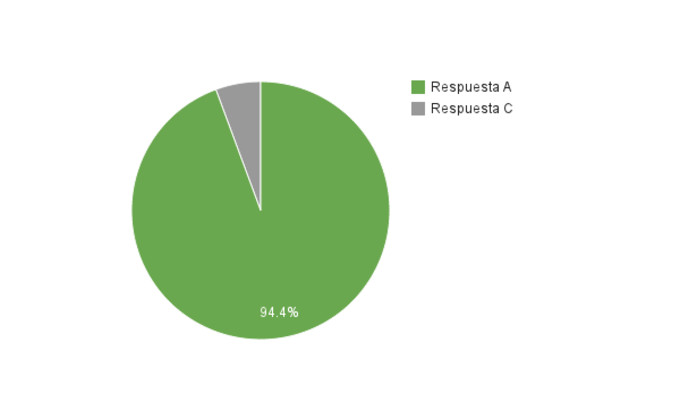

Finalmente, en la décima pregunta casi todo el mundo estuvo de acuerdo:

10. Si en la calle principal de Alicante un billete de 50 € caído de un bolsillo no dura ni un segundo ¿es posible que en la bolsa existan oportunidades de ganar en el corto plazo que todo el mundo conoce?

A. En Alicante son como los japoneses, cuando encuentra una cartera o un billete en la calle no lo tocan.

B. Tal vez sí, las personas que operan en bolsa son caballeros y damas y a veces invitan a comer

C. Nein (no en alemán).

Aún así hubo una persona que contestó que en Alicante son como los japoneses que cuando encuentran una cartera en la calle no la tocan. Esta pregunta en tono de broma es realmente importante porque mucha gente sigue empeñada en utilizar indicadores, ratios, herramientas o técnicas que todo el mundo conoce. Llámalo MACD, PER o Price to Sales o cualquier cosa. Simple y llanamente, lo que todo el mundo sabe no tiene valor. Para hacerlo bien tienes que invertir o especular sabiendo algo que los demás no saben (sin ser información privilegiada) o interpretando las cosas de una manera alternativa, es decir, pensando diferente.

Si todo el mundo sabe que el Ibex 35 sube los martes estate seguro que en poco tiempo todo el mundo comprará al cierre del lunes para aprovecharse de ese patrón. Y cuando eso ocurre el patrón deja de funcionar. Por eso todas las oportunidades de corto plazo se evaporan si son conocidas por un número suficiente de operadores. De ahí que no utilizo ninguna herramienta que muchos ven o al menos no la utilizo como ellos.

Además, esto es extensible al largo plazo aunque en menor medida. Si todo el mundo sabe el PER de un valor o el Price to Sales ratio de una compañía ¿Cómo vas a batir al mercado o al menos hacerlo mejor que la mayoría? Simplemente no puedes. Lo que todo el mundo sabe no tiene valor. Has de saber algo diferente que los demás y como eso es improbable en realidad lo que tienes que hacer es interpretar las cosas de una forma distinta a los demás. Es decir, pensar diferente.