Algunos

participantes del mercado están que trinan con Draghi y el BCE, decepcionados

con su inacción de ayer. Otra vez. La reacción del EURUSD ha sido importante:

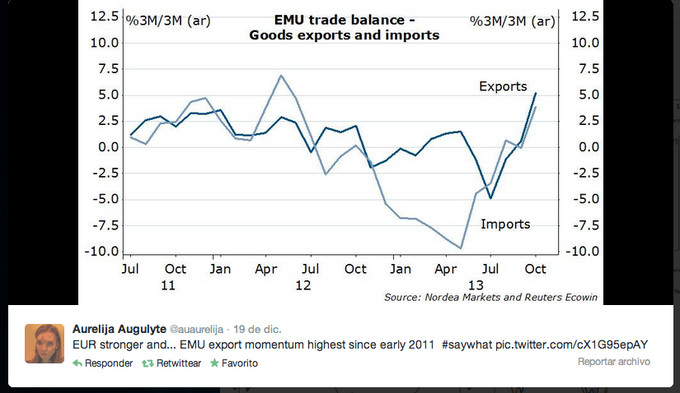

Desde el mercado se

ven con cierta preocupación las tendencias de desinflación (que no deflación)

en la Eurozona, además de la fortaleza del Euro, que podría dañar la senda de

recuperación al encarecer nuestras exportaciones. Vaya por delante que a mí también me preocupa la apreciación del € frente al $, pero más por mi exposición al $ en la cartera, que por las consecuencias a nivel macro. No es que sea indiferente a esto último, sino que un Euro fuerte no tiene por qué ser necesariamente perjudicial.

Además de los gráficos superiores (desagregado, el comportamiento de Portugal y España está siendo notable), hay que recordar que un Euro fuerte abarata nuestras importaciones, entre las que destaca la energía. (Que les digan a los japoneses cómo afecta una fortísima depreciación del Yen a su factura energética... lo que ha deteriorado su balanza por cuenta corriente pese al estímulo de las exportaciones vía depreciación).

Además de los gráficos superiores (desagregado, el comportamiento de Portugal y España está siendo notable), hay que recordar que un Euro fuerte abarata nuestras importaciones, entre las que destaca la energía. (Que les digan a los japoneses cómo afecta una fortísima depreciación del Yen a su factura energética... lo que ha deteriorado su balanza por cuenta corriente pese al estímulo de las exportaciones vía depreciación).

Por cierto, unos precios de la energía muy contenidos que, según Draghi, explican buena parte de la desinflación de la Eurozona. Esta es una de las razones por las que el italiano no está muy preocupado con los datos de evolución de precios.

Draghi dejó claro en su comparecencia que el tipo de cambio no es un instrumento de su política monetaria, aunque sí señaló su importancia para el crecimiento y la estabilidad de precios.

Lo cierto es que en los últimos meses, y en lo que se estima para los próximos, las cosas están yendo y pintan más o menos como el BCE había previsto. En la senda de recuperación, pasito a pasito, sin grandes alegrías y con riesgos en el camino, pero mejorando perspectivas.

Y en términos de inflación, los últimos datos no han mostrado grandes cambios a la baja, sino que se mantiene la perspectiva de baja inflación durante un periodo prolongado, pero no deflación. Recordemos que el objetivo del BCE de acercarse al 2% es una referencia a medio plazo.

Y en términos de inflación, los últimos datos no han mostrado grandes cambios a la baja, sino que se mantiene la perspectiva de baja inflación durante un periodo prolongado, pero no deflación. Recordemos que el objetivo del BCE de acercarse al 2% es una referencia a medio plazo.

Así que con estas perspectivas, parece totalmente justificada la decisión de hoy. (Lo de justificar ex post las decisiones tomadas es mucho más fácil que predecirlas correctamente...).

Pero en fin, que la idea de esta entrada era más hablar del EURUSD y de los argumentos de cada lado del mercado: aquellos que apuestan por que el euro continúe su fortaleza frente al dólar, y aquellos que apuestan por una apreciación del dólar frente al euro (entre quienes me encuentro desde hace un tiempo con escaso éxito, acompañado por el "consenso"... lo cual uno no sabe si es bueno, malo o todo lo contrario).

Primero veamos un gráfico del par a largo plazo para ver dónde estamos y de dónde venimos:

Argumentos alcistas del EURUSD (apreciación € frente

al $):

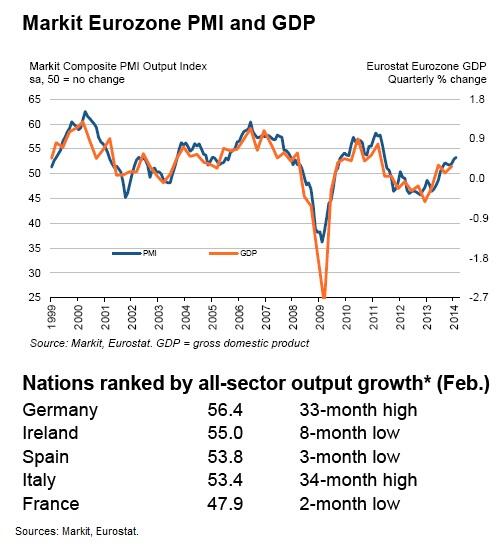

aceleración macro, flujos, superávit exterior y BCELa mejora de

expectativas respecto a la evolución macro de la Eurozona que ya empezó el año

pasado, especialmente en la segunda mitad, continúa en la actualidad. Las

sorpresas positivas en los datos macro, particularmente en los países

periféricos (el FMI en Julio 2013 preveía

un crecimiento para España en 2014 del 0.0%... ahora las perspectivas están

entre 0.6-1%), han apoyado al Euro.

Pero la crisis del

Euro todavía está reciente (nota: en los peores momentos de ésta el EURUSD

marcó mínimos de 1.20), y el posicionamiento de los inversores todavía podría

ponerse mucho más favorable a activos en euros, pese al trasvase que ya se ha

producido en este sentido en los últimos meses/trimestres.

Efectivamente, desde

mediados de 2013 (por decir una fecha), un call de los estrategas fue reducir

exposición a RV USA y aumentar exposición a RV EUR; además, la deuda periférica

también ha atraído flujos en esa búsqueda de yield a la que empuja el actual

entorno de represión financiera.

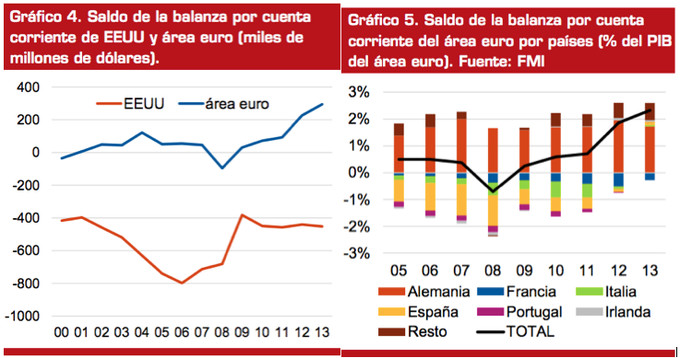

A estos argumentos

macro podemos añadirle el superávit por cuenta corriente gracias a la

locomotora alemana y la fuerte reducción de los déficit por cuenta corriente de

países periféricos en los últimos años.

Fuente: David Cano en Trader Secrets, número 17, Marzo 2014

A esto se le puede añadir la perspectiva de que el BCE, dado el contexto estimado que comentaba arriba, no va a necesitar tomar medidas adicionales de expansión monetaria. Asimismo, otro factor que explicaría la fortaleza del € frente al $ es la evolución relativa del tamaño de los balances del BCE y la FED: mientras que el del primero se ha venido reduciendo por la devolución del LTRO, el del segundo ha venido expandiéndose a ritmo de 85.000 millones de dólares/mes (desde febrero de este año a un ritmo decreciente por el tapering).

Argumentos bajistas del EURUSD (apreciación $ frente

€):

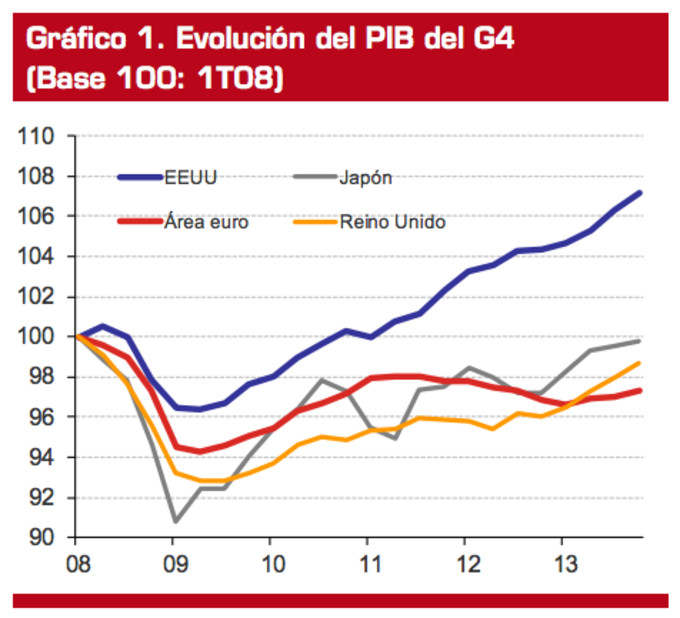

diferencial de crecimiento y tipos reales, competitividad, revolución energética y taperingEl diferencial en las tasas de crecimiento USA vs. Eurozona es elevado en favor de Estados Unidos y las previsiones apuntan a que se mantendrá en torno a 2 puntos porcentuales en 2014 (crecimiento USA alrededor del 3% - crecimiento Eurozona alrededor del 1%).

Fuente: David Cano en Trader Secrets, número 17, Marzo 2014

En este punto podemos añadir los factores de competitividad que hacen a Estados Unidos más atractiva en términos relativos que Europa: sus notablemente inferiores costes energéticos, mercado laboral más flexible, mayor dinamismo innovador (aunque probablemente decreciente) y emprendedor... (Para una visión menos positiva de la economía estadounidense me pueden leer estos posts que publiqué anteriormente: uno y dos).

El diferencial de inflación positivo de EEUU respecto a la Eurozona (1.8% vs. 1.2% para 2014 según La Caixa), unido al diferencial también positivo de tipos de interés nominales de algo más de 100 puntos básicos del 10 años americano respecto al Bund alemán (2.7% vs. 1.6% redondeando), también apoyaría la tesis bajista del EURUSD. (nota para puristas: con una estimación de inflación del 1.5% para Alemania en 2014, y tomando las rentabilidades de los bonos actuales, nos daría un diferencial de tipos de interés reales US-Alemania de alrededor de 80 puntos básicos).

Pasemos al tema del saldo de la balanza por cuenta corriente, que según David Cano en el artículo referenciado, es la cuestión clave en el contexto actual para explicar el EURUSD. Si bien el diferencial de saldos de la balanza corriente positivo para Europa y creciente hasta 2013 en esta materia lo citábamos como argumento alcista, en el futuro es probable que se produzca una reducción del diferencial y el argumento alcista pase a ser bajista.

1) Por un lado, tras el importante impulso de la demanda externa en Europa, desde el punto de vista del ciclo, lo suyo sería que la demanda interna cogiera un poco de fuerza, repuntando las importaciones, y así presionando a la baja el superávit comercial de la Eurozona. Respecto al impacto de la fortaleza del € sobre la balanza corriente, el resultado es difícil de prever, como comentaba más arriba.

2) Por otro lado, la revolución energética en Estados Unidos continuará (previsiblemente) contribuyendo muy positivamente a su economía, reduciendo sus importaciones (e incluso exportando energía a otras partes del mundo) y aumentando su grado de independencia energética.

Por último, aunque no menos importante, estaría el comienzo de retirada de los estímulos monetarios extraordinarios por parte de la Reserva Federal (tapering). Si bien la retirada es muy pausada, parece que ya no hay vuelta atrás (salvo que la macro se ponga muy muy fea). Y mientras la Fed da pasos hacia una política menos acomodaticia, el BCE podría verse impulsado a lo contrario.

Desde el lado alcista con el dólar, hay quien prevé que estaríamos ante un cambio de ciclo respecto al ciclo bajista de largo plazo que hizo caer al dólar un 30-40% entre el 2001 y 2011. Por ejemplo, Fidelity o Bridgewater. Esta segunda, en un informe (offline) en el que se analizan los ciclos seculares del dólar desde comienzos de los 70s, defiende que ya en 2011 podría haber comenzado un nuevo ciclo alcista del dólar (apoyado por el cambio secular hacia una balanza de pagos fuerte).

Los movimientos de largo plazo de tipos de interés se deben a desequilibrios sostenidos en la oferta y demanda de dólares, a través de las transacciones de bienes y activos financieros, que a su vez vienen influenciadas por diferencias en competitividad, crecimiento y los precios de los activos en los EEUU en relación al resto del mundo. (Bridgewater)

Hay varios indicadores que los analistas de Bridgewater consideran adelantados que apuntarían a este cambio de ciclo: el repunte de a) la demanda neta de activos US en términos de divisa extranjera, b) la rentabilidad de los activos US relativa a los del resto del mundo desarrollado y c) la asignación al dólar de las carteras de reservas internacionales de los bancos centrales, tras caer en la fase del ciclo bajista del dólar.

Los flujos de capital tienden a fluctuar más, y más rápido, que los flujos de comercio, y como resultado tienden a ser los drivers más tempranos de los puntos de inflexión en las tendencias de tipos de cambio (Bridgewater)

Además, dadas las condiciones de competitividad del país en comparación con el resto del mundo, prevén un mayor atractivo relativo de EEUU como destino de inversión real.

En fin, como ya he dicho de pasada anteriormente, mi posición ha sido desde hace tiempo bajista con el EURUSD, manteniendo una importante exposición al dólar con vistas a medio plazo. Las cosas no han salido como deseaba, (creo que) por los motivos expuestos en el apartado de argumentos pro-euro (flujos, sorpresas macro positivas €Z, BCE..). Pero sigo manteniendo mi idea pro-dólar para los próximos años. (nota: el yield del bono español a 10 años lo tenemos ya por el 3.4%, a apenas 70 pb del americano...). En este punto (por encima de 1.38), vería con buenos ojos aumentar exposición a dólar, de hecho... como también lo vi en 1.33, todo sea dicho (ejem).

PD. Si quieren tener una perspectiva "técnica" sobre el tema, recomiendo que sigan en Twitter a Antoni Fernández - @BolsacomTrading.

Me pueden seguir en Twitter: @a_martinoro

Muy interesante ! Los grandes flujos que explican los mercados de divisas me parecen un mundo complejo y peligroso, al que todavía me asomo con prudencia. Tomo nota de ello, y estaré pendiente de señales técnicas en el eurusd ;)

Por cierto, también muy interesante tu artículo

http://inbestia.com/blogs/post/la-decadencia-de-los-estados-unidos que no había leído. Podías haberlo escrito ayer (y no hace 2 años), sigue estando de máxima actualidad !!

Gracias Niko. Sí, hay cosas que no cambian en el corto-medio plazo. Son tendencias de muy largo plazo. Aunque esa visión hay que complementarla con la de este artículo, un poco más optimista. Quizá sufra de trastorno bipolar :)

Este artículo era un intento de aproximarse a la complejidad de los factores del EURUSD. Obviamente no están todos... Javier Santacruz me llamó la atención de uno que no mencioné: la menor demanda de dólares por parte de China, un player sistémico donde los haya...

Seguramente este 'extraño' comportamiento en el par eur/usd venga motivado por el miedo a la deflación Europea que existe hoy en día en el mercado. Ya que esto lo que nos indica es que habrá un crecimiento menor del euro respecto al dólar y de ahí la revalorización que estamos viendo. De todas formas yo tengo la misma opinión que tu en cuanto a que el dólar recuperará terreno tarde o temprano, más que nada, como bien comentas en el artículo, por el tapering y por el efecto que tiene sobre las importaciones un dólar tan fuerte

El miedo a la deflación en principio es un factor bajista para el Euro. Si ahora los datos apuntaran a una deflación clara, el EURUSD bajaría, ceteris paribus. El BCE se vería forzado a tomar medidas.

Depende del punto de vista que tomes respecto a la deflación, en un principio si se ve el euro como una mercancía cualquiera y se tienen expectativas de que la cantidad de esa mercancía se va a reducir entonces es lógico que el precio suba, al igual que en épocas de inflación al aumentar el caudal de dinero baja el precio. Pero como bien dices tu el euro en ese caso, deflación, acabaría bajando motivado en mayor medida por la eminente actuación del BCE que por razones puramente intrínsecas. Este escenario es el que creo que se acabará produciendo.

las divisas(forex) es un mercado que me parece dificil de comprender sus movientos, hacia falta que alguien nos hablara un poco mas de ello como usted

Gracias! Espero haber aportado un poco de luz al asunto...

Desde todos los argumentos que das esta claro que lo logico es una caída brutal del euro frente al dólar. Pero si nos atenemos a corto. Las declaraciones de Yellen y que los datos de esta semana desde EEUU son malos han hecho que el euro suba.

Desde octubre del año pasado tiene como resistencia el 1.38 tocándolo varias veces haciendo que se forme un lateral. Así que hay posibilidades de que se de la vuelta hacia el soporte cercano que seria el 1.36. Yo no le doy ninguna relevancia a las subidas de esta semana y pensemos en la próxima semana como empieza a comportarse volviendo a cierta normalidad.

En el corto plazo todos los factores han actuado en favor del alza del EURUSD: "decepción" de Draghi, dato de inflación Eurozona un pelín por encima de lo esperado (una décima, pero el par reaccionó a lo bestia), sorpresas negativas en datos macro USA (el dato de empleo de hoy es una excepción), mensajes dovish de Yellen (aunque realmente no dice nada nuevo!!)....

En el corto plazo supongo habrá que vigilar señales técnicas. Ni idea dónde se puede ir. Pero a largo esa es mi predicción..

Si yo pienso igual :). No tiene sentido que este tan alcista. Pero una vez pasada toda esta tormenta vendrá la corrección. Yo pienso que en un primer termino al 1.36 como ponía, porque lleva en lateral tiempo.

Quizás el EUR/JPY nos de antes la corrección. Esta muy comprado y en máximos, aunque el gobierno japonés es lo que busca, pero podemos tener una corrección mas brusca que en el otro par.

Tiene movimientos más volátiles.. Ponerse largo de Yen equivale casi a comprar volatilidad. Cuando esta incrementa el Yen va arriba.

Bueno, para el intradia nos gusta la volatilidad. Después de ver como van a ser las noticias macro este semana puede seguir el movimiento alcista hasta el miércoles-jueves que hay alguna noticia desde EEUU. Estos movimientos pueden ser para limpiar a todos los traders que se estén poniendo ya cortos.

Es cuestión de tiempo. La eurozona anda enredada en la ilusoria fase del broteverdismo pero en cuanto vuelva a bajar la marea se verá todo lo que queda por hacer.

Coincido en que hay desequilibrios muy importantes que siguen sin estar resueltos, ni tampoco se están poniendo los esfuerzos suficientes para hacerlo. Como es el déficit público... Grecia también podría volver a dar que hablar, o algún otro periférico. O incluso Francia que tiene grandes problemas, aunque tenga un coste de la deuda irrisorio.... Ah, y tenemos elecciones europeas a la vuelta de la esquina.

En fin, este optimismo del último año me ha pillado un poco con el pie cambiado.

Magnífico artículo, Ángel. Escribes muy bien.

Confieso que cuando se habla de Forex me viene a la cabeza la idea que tuvieron algunos amigos de tomar hipotecas en yenes en 2007 solo porque el tipo era muy bajo sin atender al riesgo de cambio. Muchos han sufrido y ahora el par EUR/JPY ha mejorado en el ultimo año, pero el disgusto fue grande. Yo creo también en aspectos cíclicos. Y hablando de esto, en qué medida a tu juicio influiría una posible expansión del crédito en Europa tras el desapalancamiento del sector privado? Gracias.

Muchas gracias Antonio.

No tengo una opinión propia muy fundamentada sobre el EURJPY. El consenso espera que continúe la depreciación del Yen, aunque no a un ritmo tan fuerte y rápido como el pasado año. En parte depende de sí esperas que se produzca un escenario negativo en los mercados, o que continúe esta relativa euforia. Si hay situaciones de semipanico, el Yen podría apreciarse considerablemente. Si el semipanico proviene de Europa el EURJPY sufriría bastante. No estoy prediciendo que pase, sólo son escenarios.

Respecto a la expansión crediticia en Europa, creo que el desapalancamiento no ha acabado y debería continuar. El sector bancario europeo está todavía muy apalancado, y mucho más que el norteamericano. Este año va a ser clave por todo el tema del AQR y los stress tests. Por ello, están con la presión de aumentar ratios de capital, y lo de expandir el crédito quizá quede en segundo plano. En España diría que tenemos un sistema relativamente saneado (aunque la tasa de mora sigue subiendo, con un mercado laboral que apenas esta entré estabilizandose y comenzando a repuntar muy lentamente). Apostaría por estabilización de la contracción del crédito y mayor desapalancamiento en general en Europa. Al menos creo que sería lo saludable... Habrá que estar atento al próximo ciclo boom-bust, porque viendo lo que ha cambiado en el sistema monetario-financiero, parece claro que tendremos uno una vez salgamos de esta.

Update: el escenario no ha cambiado, pero Draghi quizá dejó la puerta más abierta que antes a nuevas medidas expansivas como el QE, además de señalar que monitorizan el tipo de cambio muy de cerca (aunque señaló que no es un "policy target"). Eso hizo que el EURUSD se viniera abajo, pese a movimientos al alza tras conocerse la decisión de mantener tipos y durante partes de la comparecencia.

Si, pero desde el 20 de marzo que llego hasta el 1.39 sólo ha perdido 200 pips. Y ayer con esa noticia no se movió mucho. Así que vemos que la zona de 1.37 esta haciendo de soporte y en caso de romperse y pasar del 1.36 podemos empezar a ver esa caída que todos esperamos. Pero creo que tardará en darse.

Cierto, los movimientos han sido muy limitados. Básicamente porque no ha pasado realmente nada... aunque algunos piensan que la reunión del BCE del jueves puede ser un punto de inflexión para el Euro.

Los datos macro creo que irán marcando el camino... Pero los bajistas del EURUSD debemos ser pacientes :)

Pues si debemos serlo, yo como te expuse creo que tiene que llegar la bajada ya que no es comprensible un euro tan alto porque para el día a día de una persona común los precios siguen altos aunque en ciertos sectores se estén bajando. Un caso claro es el de la vivienda, creo que es un sector donde los precios siguen estando por las nubes tanto para la compra como para el alquiler.

Veremos si se sigue inyectando mas dinero al mercado para seguir tapando las deficiencias de los bancos y demás sectores que no son capaces de hacer un control sobre su gestión. Ante esta situación aprovechar las posibles subidas en el corto plazo.

Interesante el movimiento a la baja, eh? Te dejo la perspectiva técnica de un analista:

http://allstarcharts.com/euro-get-smoked/?utm_source=dlvr.it&utm_medium=twitterDesde el 6 mayo que vimos como hubo un fallo a la hora de romper el 1.40 coincidiendo con la declaraciones de Draghi. Todo muy bonito. Si como sabes yo opino que estaba muy alcista, pero que este sea ya el movimiento "real" es lo que pongo todavía un poco en duda. No baja porque los inversores lo vean bajista sino por una noticia. Por tanto los grandes están deshaciendo posiciones poco a poco para que en junio no les pille.

Pero la cuestión es ver si esto lo están descontando y luego en junio la noticia se queda en nada porque no haga nada Draghi o aunque diga algo, ya este descontando.

EURUSD < 1.34 !

Compartíamos la misma idea, lo único que ha tardado en realizarse. Esta claro que ha roto el mínimo del año y parece estar en caída libre. El 1.3480 para mi era un soporte importante que de momento lo esta dejando atrás. Posiblemente si el viernes las noticias son favorables para el USD veamos caídas. Yo pienso que el siguiente soporte puede ser 1.3120 pero que en función de las noticias llegará mas rápido o mas lento.

El precio sigue en impulso y por lo menos en diario no se aprecia un retroceso.

Gracias por comentar. Sí, por fin se está dando lo que pensábamos. Hoy queda otro 'round' potencialmente importante como es la reunión de la FED. Mañana dato inflación de la Eurozona. Viernes empleo USA. Está completa la semana!

Cargadita viene. A partir de la próxima semana yo creo que se empezará a ver realmente como se toman las manos fuertes todas estas noticias.

EURUSD < 1.33

:-)

ajajajajja cae cae.... y fijate que es curioso pero la otra vez que hablamos fue por la reunion de la FED y esta vez igual. ¿Que esperas que digan?¿?

hoy conoceremos las actas de la anterior reunión. Según tengo entendido, el mercado fija las subidas de tipos más tarde que la propia Fed. No creo que haya novedades significativas. Si acaso reafirmar el escenario de subir tipos más pronto que tarde y acabar con el QE en Octubre, dado que los datos macro no están decepcionando sus expectativas.

Y en este lado del Atlántico, deterioro macro, así que este movimiento bajista del par no es nada extraño...

Si, las noticias siguen siendo malas y cada vez sale algo nuevo. Hoy en Libertad Digital hay un artículo que dice: La crisis del euro ya es equiparable a la Gran Depresión de los años 30. No se si es asi de cierto, lo que tengo claro es que un euro tan fuerte no era logico.

"we have had only three salient global crises in the last century: 1929-33, 1980-82, and 2007-9" de Shiller.

De ahi a lo que dice el articulo que mencionas, solo hay un paso. Estoy de acuerdo en que la Gran Recesion solo es comparable a la GDepresion.

Más leña al fuego, y ya 1.30.

Más rápido de lo que podíamos prever! Quizás sea momento de reducir algo de exposición a $..

Bueno bueno, al final se impuso lo que quizás tendría que darse hace un par años. Pero entiendo que a la vez EEUU y Europa no podían realizar las mismas políticas.

Así que desde julio como baja el par. Si te fijas alguno hablan de paridad... Yo creo que no va a pasar eso, pero si que antes lleguemos al 1.20 en caso de que sigamos bajando.

Como tu dices de salir o quitar parte de la posición que tengas abierta puede ser lógico, tu trabajas a lp, yo cp y corto medio plazo.

Esta muy sobrevendido, pero hoy con EEUU sobre empleo no agrícola espérate a ver.

Te dejo gráfico donde se ve el 1.20 tocado hace dos años.

Gracias por el grafico. Primero habria que ver que pasa con el importante soporte del 1.275...

Iremos siguiendo los datos macro de ambas zonas, a ver que pasa.

Lo clavaste, menuda revalorización del dólar! Enhorabuena!

Gracias Enrique. Aun pequé de poco agresivo... Pero ha ido genial, la verdad