Escribo este artículo para un amigo al que le quiero explicar que invertir en acciones, a contrario sensu de lo que la mayoría de españoles (o portugueses como mi amigo) creen, es una de las mejores opciones a la hora de depositar los ahorros. En primer lugar estuve tentado a buscar en internet algún documento que explicara esto, pero dado que tengo un blog financiero se lo voy a explicar yo.

A la hora pensar qué hacer con los ahorros podemos elegir entre muchas opciones: mantener el dinero en cash "debajo de un colchón", meterlo en un depósito, comprar bonos, fondos, invertir en acciones y hasta especular con toda cosa que se mueva, llámese divisas, materias primas, futuros, opciones CFDs, ABS, CDO, MBS, CoCos bonds y una lista interminable de opciones suficiente para marear a cualquiera que asome la cabeza a esto de los mercados.

Para simplificar y dado que me dirijo a alguien no iniciado en los mercados financieros internacionales, podemos dividir el universo inversor en 5 grandes clases de activos (asset classes) que son categorías que agrupan a bienes de inversión similares entre sí según sus características, naturaleza y regulación.

1º Bonos, que son instrumentos de deuda y en los que el comprador de los bonos espera recibir el principal y un interés a lo largo de la vida del instrumento.

2º Acciones, que son participaciones en la propiedad de una empresa y que dan derecho a disfrutar de los beneficios de la compañía.

3º Bienes inmobiliarios, que es el activo de inversión más antiguo de mundo. Se puede invertir en oficinas, locales, tierras, viviendas, etcétera y no solo ganar con las subidas de precio (que a largo plazo ajustado por la inflación no suelen subir a nivel agregado) sino con las rentas que generan.

4º Monetarios, que son instrumentos considerados cuasi dinero y en los que la liquidez es muy elevada, el plazo de vencimiento corto y la rentabilidad posible escasa. Entran dentro de esta categorías las letras, los depósitos y otras figuras muchas veces menos conocidas por el gran público.

5º Alternativos, que es la gran clase de activos de inversión desconocida por el ahorrador medio. Se trata, al final de todo, de invertir en inversores profesionales. Sí, estos últimos invierten en acciones, bonos, bienes inmobiliarios, monetarios, derivados, divisas, commodities, etc, etc, etc, y podría pensarse que sólo son intermediarios de los primeros 4 grandes activos de inversión. Sin embargo, cuando se invierte en esta categoría se está invirtiendo en el talento de los gestores y en su capacidad de generar beneficios a lo largo del tiempo. Hablamos de los gestores de hedge funds, CTAs, private equity, venture capital, etc.

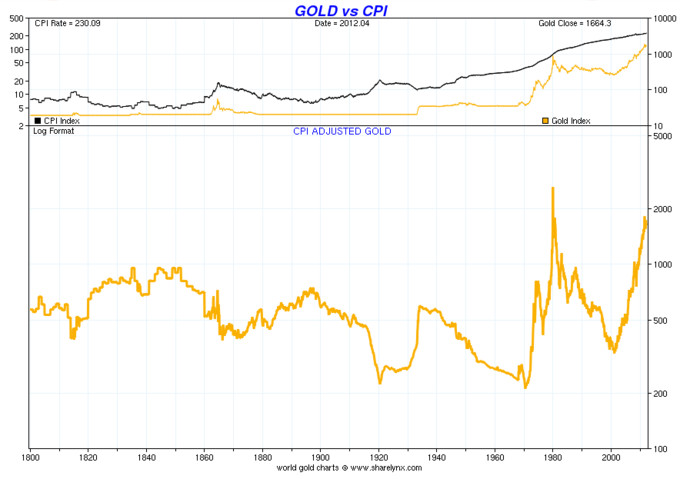

Muchas personas querrán comentar que por qué no meto al oro en esta lista y mi respuesta es que el oro no es un bien de inversión sino un instrumento para conservar el valor. El oro no rinde beneficios a lo largo del tiempo, sólo conserva el poder adquisitivo. Se dice que con una onza de oro (28,34 gramos) un romano pudiente de la época clásica se compraba una buena túnica de Ermenegildus Zegnus y que hoy con la misma onza te puedes comprar un buen traje de Ermenegildo Zegna. En el siguiente gráfico se representa el precio del oro ajustado por la inflación desde la época de Napoleón.

Otros me preguntarán que por qué las materias primas no son activos de inversión. La respuesta es sencilla. Las materias primas sirven para producir bienes de consumo. No se puede "invertir" en carbón, petróleo, metal o café porque por sí mismos no generan beneficios. Este es el gráfico del precio del petróleo (barril de Texas) desde que se extrajo la primera gota de oro negro en EEUU:

También hay que entender que no es lo mismo un asset class que un instrumento financiero. Por ejemplo uno puede operar acciones que es una de las principales clases de activos mediante múltiples instrumentos financieros. Por ejemplo, si quiero invertir en Banco Santander lo podré hacer mediante la compra del título mismo o indirectamente mediante futuros, opciones, bonos convertibles, fondos, CFDs y un largo etcétera.

Ahora bien, ¿por qué el título de este artículo se llama "Por qué invertir en Bolsa es de Sabios" y no "invertir en Bonos o Bienes Inmobiliarios es de sabios?".

Primero, es de sabios invertir bien en cualquier mercado, por supuesto. Se puede invertir sabiamente en bonos o en bienes inmobiliarios y hacerlo muy bien. Lo que quiero decir con "sabios" en este artículo, es que la opción de invertir en acciones, genéricamente, es la que más rentabilidad ofrece a largo plazo siguiendo una simple estrategia que sólo necesita 10 minutos cada año (sic). Si uno no sabe nada de como funcionan los mercados por dentro y tuviera que elegir una sola opción, la respuesta correcta sería comprar acciones.

¿Por qué las acciones son las que más rentabilidad ofrecen? Porque son el activo que mejor recoge el crecimiento de las empresas y por tanto son el activo que mejor recoge o refleja el crecimiento económico general.

Cuando un inversor compra un bono su máximo beneficio es el interés pactado previamente. El bonista se beneficia de la evolución empresarial pero de una forma completamente limitada. Si los beneficios de la empresa aumentan un 50%, el tenedor del bono no va a recibir nada más allá del interés previamente pactado. Si se trata de un bono soberano, el inversor no va a recibir más intereses si de repente la economía pasa de crecer del 2% al 4%.

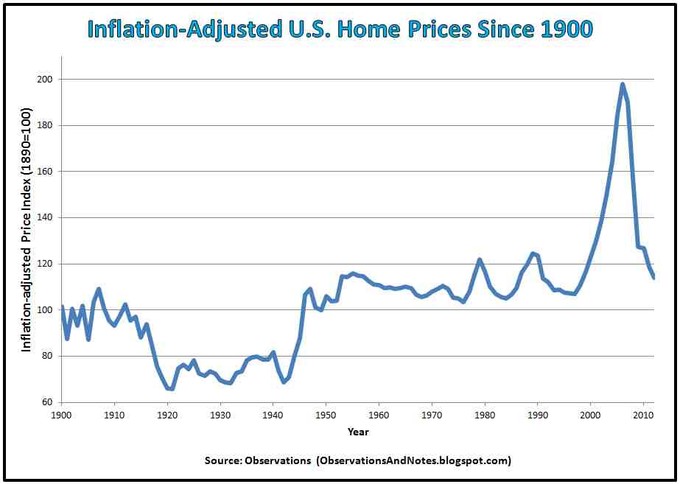

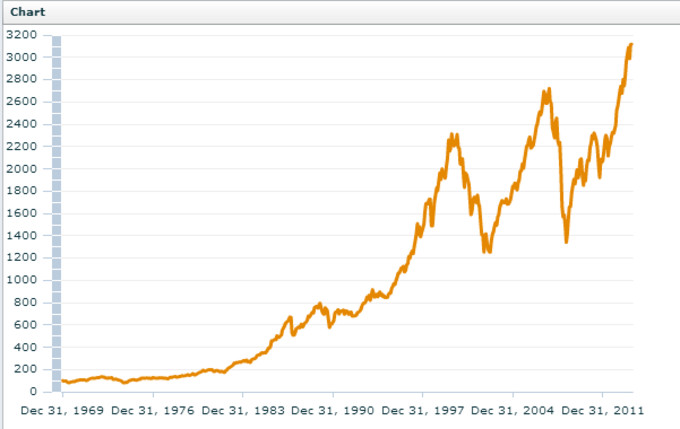

Cuando un inversor compra un bien inmobiliario, puede percibir rentas y estas rentas pueden aumentar a medida que la economía mejora, no obstante el aumento de las rentas suele ser menor que el aumento de los beneficios empresariales ( a cambio caen notablemente menos cuando la economía va mal). Además los precios inmobiliarios tienden a ser constantes a largo plazo a diferencia de lo que ocurre con las acciones que tienden a apreciarse. El (siguiente) primer gráfico muestra los precios inmobiliarios en EEUU desde 1900 y la historia que cuentan es que los precios pasan por diferentes fases pero a largo plazo el precio de una casa suele ser el mismo ajustado por la inflación. El segundo gráfico muestra la evolución del S&P 500 deflactado (teniendo en cuenta la inflación) y se observa como los precios desde 1957 se han multiplicado por 8 sin tener en cuenta dividendos y su reinversión.

En definitiva, por regla general, el activo más rentable son las participaciones empresariales porque son el activo que mejor recogen o reflejan el crecimiento económico propio de un mundo gobernado por los principios del libre comercio. ¿Cómo de rentable si tenemos en cuenta no solo la revalorización de las participaciones sino si además incluímos el dividendo que percibimos y lo reinvertimos en las mismas acciones? Exactamente el dinero se multiplica 31 veces en 43 años (1970-2013). En el siguiente gráfico no he elegido ningún país o ningún sector de moda, sino lo que ha hecho el conjunto de las acciones mundiales (así no se me acusa de haber elegido lo mejor). Es decir, un inversor multiplica por 31 su dinero desde el sofá de tu casa en 43 años con sólo coger los dividendos y reinvertirlos según van llegando. Imagínate esto con un ejemplo inmobiliario que suele ser más intuitivo para nuestras cabezas. Es como si desde el sofá de tu casa, simplemente siguiendo unas reglas que te consumen 10 minutos al año pudieras convertir una casa en 31 casas. ¿No suena genial?

Esto es un hecho, las acciones son el activo que más rentabilidad ofrecen. Ahora bien, la contrapartida a esta mayor rentabilidad es una mayor volatilidad en el corto y medio plazo. Por ejemplo, durante una recesión, normalmente, los precios inmobiliarios caen menos que los precios de las acciones y, sobre todo, los beneficios empresariales suelen hundirse mientras que las rentas inmobiliarias suelen mantenerse ya que las personas siguen necesitando viviendas donde habitar (mi padre, que tiene un mediano patrimonio inmobiliario, ha mantenido una ocupación mayor al 90% durante la Gran Recesión).

Es esta mayor variación de los beneficios empresariales, y por extensión de las cotizaciones bursátiles, lo que confunde a muchos ciudadanos de países como España o Portugal que asumen que "volatilidad" o "una mayor variación" es exactamente lo mismo que "riesgo".

Cuando los ciudadanos observan las, frecuentes, salvajes variaciones que se producen en bolsa, asumen que este mercado es arriesgado y un "juego peligroso". Sin embargo esta creencia es un error conceptual gravísimo que hace que las personas depositen sus ahorros en productos perniciosos para la salud financiera. Son creencias basadas en las percepciones, pero si estudiaran brevemente el mercado, sus estadísticas y cuanto dura un mercado bajista provocado por una recesión, verían que aunque las variaciones a la baja son frecuentes, también lo son las variaciones al alza y que las recuperaciones suelen ser más poderosas que los retrocesos.

En este primer capítulo hemos hablado de rentabilidad, pero en el siguiente explicaré en detalle qué es volatilidad, qué es riesgo y mostraré algunas estadísticas sencillas sobre la historia de los mercados. En un tercer capítulo, iré al grano y hablaré de como una persona que no sabe absolutamente nada de bolsa puede invertir en bolsa y hacerlo extraordinariamente bien dedicando sólo 10 minutos al año. Y en un cuarto y último capítulo, hablaré de como un hay ciertas ocasiones, muy distanciadas en el tiempo, en el que vale la pena invertir más dinero y como en otras ocasiones es mejor esperar a encontrar oportunidades.

Si tienes un amigo o un familiar, comparte con él o ella este artículo porque en términos financieros es el mejor regalo que le podrás hacer nunca y sólo leyendo estos 4 artículos de la serie "Invertir en Bolsa es de Sabios" tu amigo o familiar sabrá como ahorrar en bolsa multiplicando su dinero por 31 con sólo 10 minutos al año simplemente siguiendo una sencilla estrategia básica con un riesgo real muy limitado.

--

Nota: Desde diciembre de 2020, soy gestor de inversiones en Gestión de Patrimonios Mobiliarios (GPM), una entidad española regulada ante la CNMV con el número 105. Para conocer mi estrategia de inversión "All Seasons Momentum" e invertir en ella, puedes seguir leyendo >aquí.

Además en la bolsa el tiempo juega a tu favor, pues el ser humano creativo, a pesar de políticos y sus despilfarros, en cuanto hay una espita de libertad, es capaz de generar riqueza y eso se acaba reflejando en la mayoría de los valores mobilidarios.

Pido disculpas, me he puesto me gusta a mí mismo, por error.

En general, con que se diera un poco de cultura finaciera, una hora a la semana o al mes simplemente en los colegios, bastaría para los españoles (portugueses), en general, no estuviéramos en la inopia financiera.

Warren Buffet, recomendo a su mujer que cuando el no estuviera comprara un fondo de inversión indexado que replique el SP500 y un 10% en cash.

En general estoy de acuerdo, y a los que lo ven tan negro por las que han caido, que hagan memoria de las que han multipicado por 100 (no por 31). Tambien hay muchas.

Al final si eliges unas pocas, no los cientos de empresas, y lo haces incluso al azar, seguro que estaras proximo a la media. puedes estar algo peor o algo mejor.

Una puntualizacion a "Es como si desde el sofá de tu casa, simplemente siguiendo unas reglas que te consumen 10 minutos al año pudieras convertir una casa en 31 casas." Estas suponiendo que las casas no suben de precio, y esto es falso. Ademas en esos 41 años las rentas reinvertidas seguro que suman un pico. Este calculo hay que revisarlo Hugo

Hola Vicente,

Las casas ajustadas por la inflación no suelen subir de precios, la bolsa sí.

Luego (y aquí está la omisión por cuestiones de extensión del artículo), el mercado inmobiliario, reinvirtiendo los beneficios ,rinde mucho, pero -y esta es la clave- la bolsa, reinvirtiendo los dividendos rinde mucho más por un esfuerzo mínimo de 10 minutos al año y con una liquidez muy alta.

Muchos podrán decir que uno puede invertir utlizando 10 minutos al año en el mercado inmobiliario mediante REITs que son muy líquidos. Y es cierto, pero aún así no es tan rentable como la bolsa.

Saludos

En renta variable cuando ves que es obvio que se ha tocado suelo en una caida ya ha recuperado gran parte de lo caido, en inmobiliaria puedes saber con considerable certeza que los precion han tocado suelo o techo y tener meses y meses para comprar o vender a precios muy buenos, ya que los participantes en inmobiliaria saben mucho menos sobre la materia y la inmobiliaria por su naturaleza es un mercado de manos debiles, no permite que unos pocos compren o vendan grandes cantidades en pocos instantes.

Para Buy&Hold la renta variable gana, pero para hacer timing... yo no lo tengo tan claro!

Soy uno de los convencidos de la rentabilidad y sobre todo de LA SEGURIDAD de las acciones en el largo plazo.

Pero mi pregunta Hugo es ¿Que ocurre con esas personas que no pueden pensar en el largo plazo? es decir aquellas personas que no pueden esperar ni 10 años, por que, por ejemplo an alcanzado los 80 años y no pueden esperar a ver ese rendimiento de su inversion, ya que seguramente les quede menos que eso en este mundo.

¿Podrian aprovecharse a pesar de todo de la rentabilidad de la bolsa? ¿Con que vehiculos de inversion podrian hacerlo? o para ellos ¿seria mejor vehiculos mas "conservadores" en vez de la bolsa?

A parte de eso, ¿habria que tener en cuenta en este ejemplo que planteo, que llegar a los 80 y querer invertir es un problema de (mala) educacion financiera? y que por tanto como nos enseñan los clasicos, ¿una persona de mi ejemplo, deberia haber empezado a invertir varias decadas antes para, llegado a una edad, no tener que invertir mas y preocuparse solo de vivir de las rentas/reditos de lo invertido?

Siento si seguramente estoy desviando el tema principal que es desmentir los bulos, falacias y errores sobre las inversion en bolsa, pero creo que es una duda interesante (con perdon de la inmodestia) que deberia quedar clara para la gente con poca, ninguna o simplemente incorrecta cultura/educacion financiera.

Igual es un tema que da para otra serie de articulos o para un anexo :)

Telefonica es una excelente compañía pero fortísimamente endeudada, la deuda que per se no es mala tiene su origen en las perspectivas de crecimiento del negocio, si el ciclo económico es positivo y el desempeño del negocio también la empresa crecerá mas rápidamente que sus competidoras puesto que esta fuertemente apalancada y volverán a valorarla en 30€ incluso mas, en caso contrario si el ciclo económico no acompaña y la compañía no crece no va a poder devolver lo que debe, y la valoraran mucho mas bajo.

Desde el respeto y con simpatia te digo que tu te habras rayado pero a mi me has dejado con el culo torcido compañero :)

Es que la respuesta o reflexion ¿era para mi o te confundiste de post?

La pregunta que yo dirigida a Hugo, pero que puede dar lugar a debate y respuesta por cualquiera, era sobre la gente que no tiene tiempo para dejar hacer al largo plazo.

De todas formas decirte que estoy deacuerdo con tu apreciacion, o mejor dicho con la leccion que entraña tu apreciacion, que es crucial sea cual se a el perfil de inversor. Dicha leccion es una conclusion, certeza o incluso principio moral que ha caracterizado a los grandes inversores de exito sea cual fuere, su estilo, estrategia, mercado, etc. Y es que ante todo el inversor debe ser -mentalmente- independiente y no dejarse engatusar por cantos de sirena. Si cree que la mejor inversion es X debe hacerla y punto. Si es independiente de verdad, no solo no hara caso de quien intente convencerle o disuadirle y asumira tanto los exitos al acertar como LA RESPONSABILIDAD de fracasar al tomar las decisiones.

Hola Francisco,

Es una buena pregunta. No tengo una opinión formada sobre el tema porque no me dedico a asesorar a ese segmento, y necesitaría estudiarlo a fondo. (Además he visto estudios que con contraintuitivos con este tema, donde se demuestra que es mejor apostar por acciones que volverse excesivamente conservadores).

Dicho esto, mi predisposición es aconsejar a estar fuertemente invertido en acciones incluso con 80 años. Al fin y al cabo, operar con sabiduría es para uno mismo y para los descendientes.

Saludos

Hay muchas cosas favorables con la bolsa, no voy a descubrirlas; solo un hecho matemático con respecto a las subidas y bajadas de acciones para una cartera identificando los ciclos bursátiles (por lo menos no meterse en lo alto del ciclo).

Solo puedes perder el 100% de una acción, pero puedes multiplicarla por varias veces más que el 100%, eso a la larga tiene mucho valor.

Si además cortas pérdidas asumiendo tus errores (lo más difícil pero lo más importante en bolsa) nunca llegarás a ese extremo; acabarás comprobando que es el mayor negocio que existe, líquido y cómodo. Los aciertos te darán para muchas equivocaciones, son circunstancias normales inherentes a la inversión, como tal hay que tomarlas.

Gracias por la respuesta Hugo.

Si, yo creo que a partir de ciertas edades, si estas bien avenido con la familia esa si seria una buena razon para meterse en bolsa, no ya pensando en tu largo plazo si no en el de los nietos.

A/A Francisco Manuel del Castillo y José María Fdez:

El truco del almendruco está en no meterlo todo de una tacada, y no meterlo en las empresas de moda. Hay que hacerlo mes a mes, poco a poco, con tranquilidad. Y hay que huir del último grito. Lo suyo es tener mucha paciencia y buscar empresas normales que hacen cosas normales desde hace un tiempo (20 años o así). De entre esas empresas, hay que elegir las que no tengan muchas deudas, que es lo que las machaca. Hay que enterarse de lo que hacen y cómo piensan seguir haciéndolo. Buscar las que tengan las mayores ventajas competitivas. No es tan difícil. Huir siempre de tecnológicas y banca, por lo que tiene la incertidumbre. Y mirarle el PER a las que nos gusten. Por norma, nunca más de un 20 de PER. Y meternos poco a poco. Es casi como ligar: no se puede ir con todo a todo trapo. Y no meternos en más de cinco a la vez. Poco a poco, y siempre aprendiendo, sin complicarnos la vida con cosas muy raras que no entendemos. Por ejemplo, buscar empresas que tengan buenas marcas o buenas patentes. Bebidas, ropa, relojes, etc, hay un montón y no paran de ganar pasta. Pues buscar unas que estén a PER 15, y meternos poco a poco. Y a esperar con tranquilidad.

Creo que Peter Lynch haría una selección muy parecida. Buen consejo.!

Igualmente Rafael, como a Jose Maria te digo tambien desde la simpatia que me has dejado culitorcido :)

Me has metido en el ajo y yo no preguntaba como invertir, que comprar, que no, en que fijarme ..... :)

Pero bueno, como ya me hayas metido en el "fregao" junto a Jose Maria, te dire que estoy de acuerdo con lo que dices, estoy de acerdo con tigo por que al final lo que has puesto es una buena aproximacion/resumen de la inversion en valor con la que estoy muy de acuerdo o convencido.

Pero Hugo no habla (implicitamente), o no solo, de la inversion en valor.

Inversion en acciones a largo plazo no implica necesariamente invertir siguiendo los principios del Value Investing.

En primer lugar, quisiera agradecer que compartas estos artículos, que siempre encierran cierta sabiduría y experiencia. No obstante, quisiera compartir dos experiencias con todos vosotros y algunas matizaciones.

En el año 2007 un empleado de banca me anima a invertir en Eurostoxx arguyendo que la bolsa, a largo plazo, es la mejor inversión y que tenía que subir. Mi respuesta fue que no creía que era el momento de invertir.

En el año 2008 asesores financieros utilizan el mismo gráfico o similares de distintos índices, pero con menos años, para afirmar

(1) la bolsa a largo plazo es la mejor inversión

(2) era el momento de invertir en bolsa española

Mi respuesta fue que no creía que la bolsa española hubiera purgado y corregido todo lo que debía ya que, frente a las bolsas americanas, apenas habían corregido y que el momento de invertir en bolsa es muy importante.

Todos sabemos lo que ha sucedido con la economía y la bolsa española.

Dicho lo cual, explico lo que quiero decir. En realidad no discrepo de que la bolsa sea el mejor instrumento de inversión, sólo matizo que el enfoque y el momento es tremendamente importante y no algo baladí.

En el sector tecnológico se distingue entre dato, en este caso una serie histórica de medias ponderadas de revalorizaciones representada en un gráfico, e información, que es el valor o sentido o interpretación o... que se le atribuye a un dato o serie de datos. Por eso, según quién lea un gráfico o una serie de datos y a veces, y no creo que sea el caso, según los intereses o aquello que se desee demostrar las interpretaciones son diametralmente opuestas. En el caso del gráfico del S&P 500 siempre podremos encontrar una fecha lo suficientemente lejana o cercana como para demostrar que, a largo plazo, una inversión en bolsa "es o no es" una buena idea, según lo que quiera demostrar. Tomemos por caso 1957. En ese caso, podemos ver que la revalorización es espectacular. Por el contrario, si tomásemos 1997 no pensaríamos lo mismo, ya que sólo veríamos un lateral con periodos de caídas y subidas en un determinado rango.

Así mismo, las inversiones en bolsa no serían vistas igual por un japonés en el Nikkei, con más de una década considerada pésima, que por un americano invirtiendo en S&P500. Eso sin tener en cuenta que inversiones camicaces y muy arriesgadas pueden llevarnos a perder todo nuestro patrimonio o hacernos millonarios rápidamente. Evidentemente, esto probablemente no pasaría si inviertes en índices. Lo que quiero decir con este último comentario es que la inversión en bolsa es de sabios o de insensatos, según el uso que hagas de esa herramienta. Y digo herramienta porque la bolsa representa una herramienta para obtener capital, al menos para mí.

Volviendo al tema que nos ocupa y como conclusión, sólo quería transmitir que no sabemos si la inversión a largo plazo va a ser un lateral o alcista o bajista. Lo único que sabemos con certeza es que la bolsa como la economía es cíclica con sus valles y sus cimas por lo que, como siempre ha defendido Hugo, debemos saber en que momento del ciclo estamos para invertir o no. En mi opinión, invertir y quedarse invertido para siempre puede traer consecuencias negativas. En el mejor de los casos una superación de niveles previos, en el peor una quiebra de la empresa donde hemos invertido y en un caso intermedio una vuelta a los mismos niveles una y otra vez.

Repito, sólo es mi opinión.

Un saludo a todos.

Hola Alfonso,

Como bien sabes, yo soy de los que busco el momento idóneo para invertir. Pero esta serie es para aquéllos que solo pueden dedicar una hora a leer estos artículos y 10 minutos al año para operar.

Me estoy centrando en aconsejarles como y en qué invertir para hacerlo bien corriendo poco riesgo (diversificación mediante índices, utilización de ETFs y compras graduales).

Siguiendo esto, sin saber nada de bolsa, es una buena estrategia a largo plazo si uno asume la volatilidad consustancial a este mercado.

Saludos

Para mi lo mas importante y para ser sabio lo primero antes de ir a los mercados es una formacion de CALIDAD de mano de algun Trader que lleve en los mercados 10-20 años ganando a los mercados.

Perdonadme la pedanteria o la sobervia de defender y explicar a Hugo.

No quiero machacarle los articulos, pero creo que Hugo a empezado una serie muy importante y que se echaba en falta en esta web y en general en cualquier web en español sobre inversion en bolsa, donde se explicase de forma general y sencilla CUANDO la bolsa no es riesgosa y sobre todo enfocado, como el mismo indica: "[...] dado que me dirijo a alguien no iniciado [...]" a los legos y los neofitos.

No quiero pasarme de listo, pero, precisamente por estar enfocado a personas ajenas a la bolsa (por tener mala cultura financiera y/o prejucios e ideas infundadas), nos da pistas de que sin hacer una gestion muy activa, puedes sacar partido de la bolsa y hacerlo DE FORMA MAS SEGURA Y RENTABLE QUE EL RESTO DE INVERSIONES, pero eso si SIEMPRE que confies en el LARGO PLAZO, por ejemplo cuando nos dice:

- "un inversor multiplica [..] su dinero desde el sofá [...] en 43 años con sólo coger los dividendos y reinvertirlos"

- "una persona que no sabe absolutamente nada de bolsa puede invertir [....] extraordinariamente bien dedicando sólo 10 minutos al año"

- O cuando nos muestra 2 graficas historicas (MAS DE 40 AÑOS!!!!!) con y sin reinversion de dividendos.

A mi, cuando lo estaba leyendo, me venian otros conceptos a la cabeza, que imagino que desarrollara en sucesivas partes, y que son cruciales para que cualquiera, aunque no sepa hacer la 'o' con un canuto, se aproveche de la bolsa. Os los indico tambien como pistas:

- gestion pasiva, la magia de la capitalizacion compuesta, replicacion, indices .......

Claro que los que estais iniciados y experimentados podeis alegar muchas de las cosas que habeis dicho, pero - y perdonadme si os resulto arrogante - no constituyen las criticas ni apropiadas, ni, sobre todo, justas a este articulo.

Las criticas aqui vertidas, son interesantes, eso es cierto. Pero sobre todo lo son para los que os dedicais a la gestion activa de vuestro patrimonio e inversiones, para quienes quieren batir al mercado y no quieren conformarse con medias historicas por buenas que sean y para los que queremos ir aprendiendo un poquito mas.

Pero en vuestros comentarios habeis olvidado o no comprendiendo que esta serie de articulos que ha iniciado Hugo van dirigidos a personas que no tienen ni la educacion economica, ni la cultura financiera, ni incluso las ganas de emplear su tiempo en adquirirlas y gestionar sus inversiones y patrimonio. Y que a pesar de todo podrian ganar mucho dinero y con MUCHISIMA SEGURIDAD y sin necesidad de saber ni si quiera lo que es el PER o incluso sin saber de que empresas es dueño.

Es decir estais criticando el articulo por lo que no es. Y eso, con perdon, es absurdo.

Lo siento, no os habreis dado cuenta, pero personas que seguramente analizais empresas y procurais entender negocios, no habeis analizado ni entendido bien este, creo yo, sencillo articulo.

Si acaso la mejor critica que se le podia haber hecho es que le ha faltado la muletilla que ponen muchas entidades en sus vehiculos de inversion en renta variable, y es que rentabilidades pasadas no garantizan rentabilidades futuras.

Pero es que esa maxima se puede aplicar a cualquier otro tipo de inversion y comparando todo tipo de inversiones historicamente con la bolsa, A LARGO PLAZO (10/15 años en adelante de media), LA BOLSA GANA.

Francisco Manuel, creo que el espíritu de la mayoría de los comentarios, sino todos, no es la crítica sino el enriquecimiento del artículo para mostrar una realidad bastante compleja. ¡Claro que creo que invertir en bolsa es la decisión más inteligente! ¡Claro que es verdad que bate las rentabilidades de cualquier otra inversión en gestión pasiva! Pero como cualquier buena herramienta, debemos tener en cuenta algunos aspectos importantes ya que pudiera parecer que cualquier momento es bueno para invertir y cualquier empresa es adecuada, lo cual yo no creo. Seguramente Hugo desarrollará todo esto en próximos artículos de esta serie que complementarán la realidad aquí presentada pero es importante que cualquiera, no instruido en bolsa, que lea este artículo no se quede con la idea de que invierta en lo que invierta dentro de la bolsa independientemente de cuándo lo haga va a ganar más dinero. Eso podría llevarle al error de usar la técnica de elegir aleatoriamente una acción e invertir mañana mismo con objeto de sacarle unos durillos a sus ahorros, lo cuál sería desde mi punto de vista una insensatez. Si, por el contrario, invirtiese en un índice es probable que a largo plazo con una gestión pasiva fuera más fácil sacar unos durillos sin conocimientos. Pero aún así, personalmente, creo que el momento es importante.

Y que conste que me gusta el artículo y que seguiré con gran interés la serie que acaba de iniciar Hugo. El artículo era necesario y con un indudable valor didáctico que hay que reconocer.

Un saludo a todos.

Totalmente de acuerdo Alfonso no te había leído, contesté a otro comentario en parecido sentido.

"Hay muchas cosas favorables con la bolsa, no voy a descubrirlas; solo un hecho matemático con respecto a las subidas y bajadas de acciones para una cartera identificando los ciclos bursátiles (por lo menos no meterse en lo alto del ciclo).

Solo puedes perder el 100% de una acción, pero puedes multiplicarla por varias veces más que el 100%, eso a la larga tiene mucho valor.

Si además cortas pérdidas asumiendo tus errores (lo más difícil pero lo más importante en bolsa) nunca llegarás a ese extremo; acabarás comprobando que es el mayor negocio que existe, líquido y cómodo. Los aciertos te darán para muchas equivocaciones, son circunstancias normales inherentes a la inversión, como tal hay que tomarlas."

(Por supuesto, hay que elegir acciones no aleatoriamente, para eso están los índices).

Insisto (todavia mas) que no quiero machacarle la serie de articulos a Hugo, aunque igual si lo voy a hacer, pero como me da la sensacion de que no se estan aportando las criticas correctas creo que estas pueden distraer o confundir a los neofitos e ignorantes financieros que lleguen hasta estos articulos buscando claridad.

Por ello y por claridad os pongo unos enlaces de a lo que yo creo que se refiere y nos seguira explicando Hugo amen de otras cosas tambien interesantes:

http://inbestia.com/blogs/post/la-formula-secreta-para-hacerse-rico-en-bolsa-constancia-paciencia-x-nhttp://inbestia.com/blogs/post/mi-segunda-recomendacion-compre-accioneshttp://www.libertaddigital.com/opinion/juan-ramon-rallo/es-arriesgado-invertir-en-bolsa-58258/http://www.libertaddigital.com/opinion/juan-ramon-rallo/en-bolsa-infrapondere-58316/Hombre lo de pesado es discutible...pero la exposición de Hugo desde luego sugiere justo lo contrario.

;-)

Buenas noches Hugo, yo solo quería darte las gracias, por la claridad, la sencillez de la exposición y el ánimo de ayuda y de optimización de sus recursos dinerarios de aquella gente que no controla ni sabe de los mercados financieros.

Me los leeré de vez en cuando, los guardare para mis niños, y los compartiré con amigos que tengan dudas.

Gracias Hugo.

Un artículo muy instructivo, como todos los que haces.

Ahora mismo se que has cerrado tus posiciones, yo mantengo algunas, aunque mi liquidez ha aumentado.

Sigo pensando que la bolsa es la mejor forma de invertir los ahorros para los pequeños inversores.

http://compraraccionesdebolsa.com/25-consejos-para-aprender-invertir-en-bolsa/