Me hacen gracia los bajistas. Una corrección del 2% en el índice norteamericano S&P 500 y se emocionan. Lo voy a explicar. La volatilidad es como una droga. Como el alcohol para los aborígenes australianos o el azúcar para mis sobrinos: cuando la dosis es un poco mayor de la acostumbrada pierden el sentido o se excitan demasiado.

El hecho es que el mercado cerró el jueves prácticamente donde abrió el martes. Y el otro hecho es que el jueves cerró en un nivel por debajo de los máximos históricos (nada menos) alcanzados la pasada semana y en mínimos mensuales. ¿Se dan cuenta de la poca magnitud del movimiento y de lo que ocurrió ayer en la bolsa?

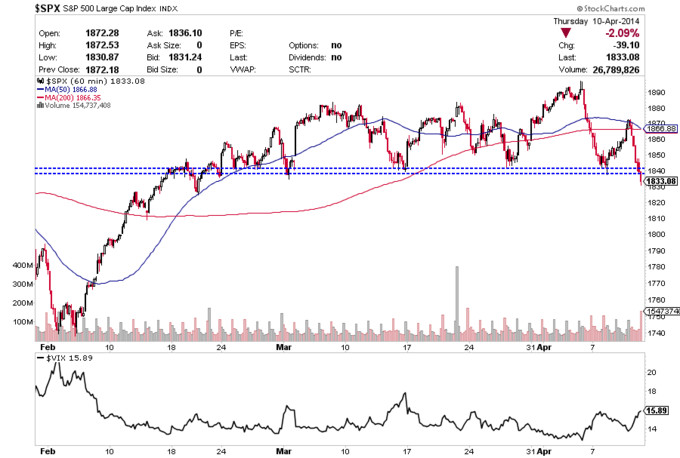

Pero sí, según el cierre de ayer el S&P 500 ha entrado en "modo" corrección al violar el soporte de las últimas pocas semanas:

Se trata de un soporte claro pero lo importante es lo siguiente:

1º Es un soporte no significativo porque ha sido formado en apenas 6 semanas. Se trata de un soporte de corto plazo y su violación está indicando que el mercado está corrigiendo....en el corto plazo. Nada especial: los mercados corrigen por si a alguien se le había olvidado.

2º A no ser que tengas claro que el mercado va a corregir profundamente (que yo no lo tengo claro) "jugar" a posicionarse a la baja o incluso salirte de tu posición suele ser un juego perdedor. Lo expliqué de nuevo en un artículo antes de ayer (ver: coste de oportunidad bursátil). Las correcciones menores son tan rápidas que cuando vendes el mercado normalmente ya está dándose la vuelta. El resultado es que sueles recomprar más caro o, peor aún, te sueles quedar fuera del mismo. ¿Estás seguro de que el mercado va a corregir más del 10%? Si es sí te ruego que me lo expliques y lo estudiamos en este blog.

3º En un mercado alcista, claramente alcista, las sorpresas se suelen dar al alza. Yo sentiría pavor poniéndome bajista en donde cerró ayer, teniendo en cuenta que el mercado puede darse la vuelta en cualquier momento y teniendo en cuenta que le "encanta" darse la vuelta debajo de un soporte. Si fuera un soporte importante nada que objetar, pero no es el caso.

De momento la corrección técnicamente no es corrección porque el mercado ha bajado un 3,5% nada más y se considera corrección a partir del 5%, pero yo sí la llamo corrección porque ha roto un soporte y para mi es suficiente:

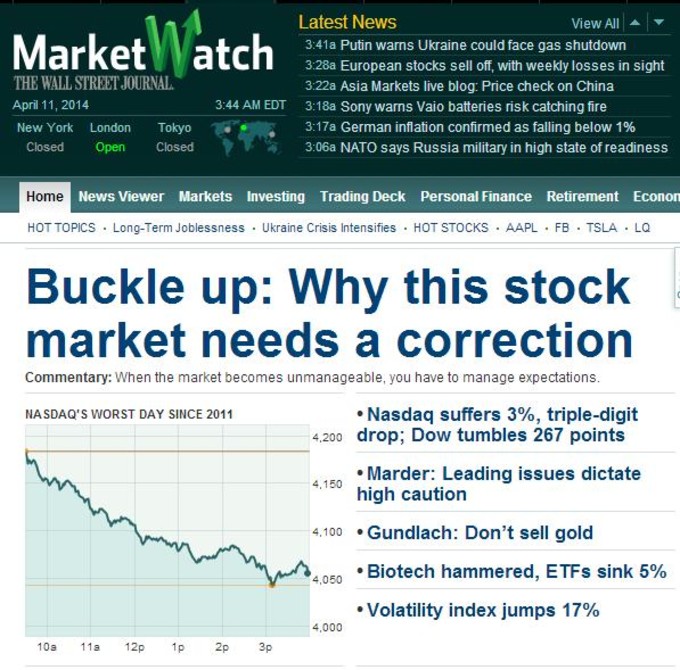

Mientras, la prensa puede darnos pistas de qué es lo que todo el mundo sabe. En Market Watch nos encontramos como titular "Por qué este mercado necesita una corrección".

El Financial Times por un lado nombra el factor arrastre del subsector biotecnológico y en otra noticia habla del divorcio entre mercado y fundamentales:

En realidad el primer artículo hablando del sector biotecnológico menciona todos los posibles factores detrás de las caídas bursátiles. Son tan profesionales los periodistas del FT que realmente recogen todos los posibles factores y uno realmente entiende que detrás de este movimiento solo está la aleatoriedad del corto plazo. No pongo en duda un ligero "contagio" del desplome del subsector biotecnológico en el resto del mercado, pero la capacidad de arrastre de este sector sólo puede ser limitado en magnitud y en tiempo.

Un sector o sección del mercado que se encuentra en "estado de burbuja" y explota puede tener graves implicaciones para el resto del mercado por el efecto arrastre, pero para eso ese sector tiene que representar una importante porción de la capitalización del conjunto del mercado. Piensa en las compañías energéticas en los 80s o las punto.com en el año 2000 o el sector inmobiliario en 2006-7. Eso no ocurre a día de hoy con el subsector biotecnológico que sólo es una mínima fracción del conjunto del mercado, exactamente según datos de biz.yahoo.com el subsector tecnológico representa a día de hoy menos del 0,01% de la capitalización bursátil y sólo representa el 8,2% del sector sanitario. ¿Es el desplome biotecnológico un factor importante? ¿Es significativo que una subsección del mercado de 7.000 millones de dólares se desplome y arrastre a las bolsas mundiales? La respuesta, en mi opinión, es no.

La otra noticia del Financial Times que sugiere que los mercados están divorciados de los fundamentales es lo mismo que llevan diciendo muchos analistas, operadores y periodistas años. Si eso es lo que han dicho durante tanto tiempo y el mercado ha subido desde entonces, se ha de entender que es un factor alcista porque refleja escepticismo y cuando hay escepticismo es que sigue habiendo margen para las sorpresas positivas.

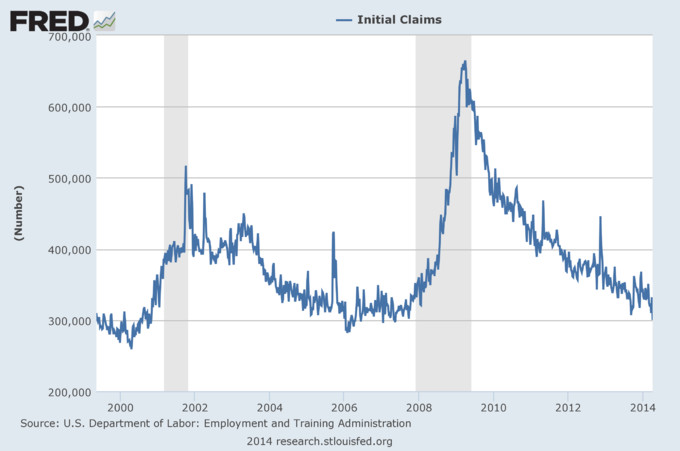

Los fundamentales "están tan divorciados" del mercado que ayer mismo el número de peticiones semanales de los seguros de desempleo cayeron a mínimos de 7 años. Hagamos cuentas. Si el mercado el viernes pasado hizo máximos históricos y las peticiones cayeron a mínimos cíclicos ¿dónde está el divorcio? ¿en las valoraciones? Ya hemos visto que no, el PER de 12 meses del S&P 500 está en la media histórica.

Está claro que el ambiente que se respira en los mercados y que los medios reflejan en sus portadas y noticias es todo menos optimismo. "Habemus corrección", pero de momento no le doy importancia. Sigo alcista desde los pasados días 4 de julio, 5 de septiembre y 7 de febrero.

Y aunque cayera un 10-15% seguiría siendo una corrección normal, de las que ocurren periódicamente. Por eso, es sumamente agotador leer la cantidad de estupideces y chorradas que nos venden los medios de comunicación. Para ellos es genial, porque aumentan tráfico, pero para el inversor es uno de los mayores errores.

Aprendamos de los grandes value investors, esos que no tienen un terminal bloomberg en su despacho, ni ordenador, y leen las cotizaciones en el periódico, como Buffett, Irving Kahn...

Hay algunos grandes retrocesos del mercado que si se da el caso de preveerlos vale la pena salirse. Pero sería cuando se rompe un soporte relevante.

Yo hago market timing aunque elijo no hacerlo en pequeños movimientos.

Si se ve muy claro, sin duda. Y a lo que me refería es al ruido al que estamos sometidos a diario, bueno no, casi instantáneamente y que nos suelen hacer tomar decisiones erroneas, y precipitadas.

Es decir, los sesgos psicológicos que nos hacen peores inversores :)

A veces se puede tener un alto grado de certidumbre de que la corrección es mayor o simplemente uno puede considerar que hay ciertos puntos de defensa.

El ruido hay mucho es un negocio

Bueno el cierre de ayer segun enseñan los libros de analisis de masas con una posible figura de H-C-H segun estos mismo libros seria muy bajista, pero claro ya sabemos que la mayoria de estas teorias nunca funcionan o en contadas ocasiones. Es mas yo no me pondria ni loco corto como dice Hugo en esta zona de masas aunque pueda seguir las caidas, mas que nada porque soy un contrarian pura sangre :-)

¿Y donde estaría el Hch? Yo no consigo verlo!

Bueno con un poco de imaginacion se ve un hombro la cabeza el dia 3 y el otro hombro, pero vamos que las figuras estas del los HCH y tal el resultado es aleatorio.

Un poco de imaginación y tal vez unas setas mágicas jajajaja.

Just kidding

Bien Hugo:

Todo esto está muy bien,hablando desde el Punto de vista Macro y el S&P.Pero si nos centramos mas en el Sector Biotecnología vemos que desde máximos de la semana 24-Marzo a la 7-Abril ha corregido un 19,2%.Veamos como interpretamos los movimientos y figuras chartistas y como acaba la corrección.Veamos si es lo mismo hablar ahora, dentro de 1 mes o dentro de 3 meses.

Yo no miro nada de lo que ocurre en ese subsector. Lo miro en la medida que puede afectar al conjunto que es donde estoy invertido.

Saludos

Bueno pues los futuros del SP parece que van a cumplir el HCH que decia ya esta en 1808.

No logro encontrar la excusa para entender esta corrección. Nadie predijo que las subprime podian ''voltear'' el mercado de las hipotecas, porque se la agarran con las Biotecnologicas?. Si como bien decis la capitalización bursátil es muy chica. Hay algo detrás que no sabemos?.

La Macro, se recupera, Europa en algún momento tendrá que hacer algún QE como hacen los gringos, por lo tanto la tendencia de LP es alcista...

Gracias

Saludos

Hugo: En este subsector,como en otros,se ha ganado mucho dinero.Si no entramos en los subsectores,entonces sacralizamos los indices.Yo creo que la Bolsa es mucho mas rica que los Indices.los subsectores tienen gran recorrido, pero requieren mucha mas dedicacion y seguimiento.Los grandes Maestros,entre ellos Tú,no teneis Tiempo para ello.Es una Opinion,no una afirmacion.Yo estoy en los dos Partidos,y disfruto de ambos.Creo que hay campo para todos.Un placer estos debates.

Xavier eres un cachondo con eso de "grande" y "maestro" :)

No es cuestión de sacralizar los índices. El estudio del mercado en general es de utilidad para los operadores interesados en acciones individuales o en sectores. Pero también hay muchos estilos de inversión y uno de ellos es el "macro trading" que por definición se centra en temas generales, eso significa índices y tal vez sectores, pero difícilmente subsectores. En realidad depende de cada operador y hablando de mi eso descarta interesarme por los subsectores sin ningún tipo de duda (tampoco compro acciones).

Esto es mi forma, sólo mi forma y no es una verdad para los demás. En el mejor de los casos mi enfoque macro puede ser de utilidad para otros con un enfoque menos generalista (y sé que así es), pero tienes que entender que mi negocio lo llevo de una manera y eso implica descartar otras maneras.

Un abrazo

Hugo: Totalmente de acuerdo,faltaría mas.Haber si me explico.He echo tu curso presencial y el cuerpo, digamos la mente,se acelera de inquietudes y dudas.La suerte,digo yo,es haber dado este paso adelante y disfrutarlo sin barreras ni ambigüedades.¨Dicho esto,se me ocurre decir que estos subsectores son como unas ineficiencias del mercado que contribuyen positiva mente o negativamente al Indice.Yo no me siento atrapado ni por los Indices ni por los Subsectores,pero considero que forma parte de la Diversificación estar en ambos. En el Curso presencial yo dije que mi señal de alarma "no dura" estaba en el -5% del máximo.En el caso de las Biotech ha sido un éxito espectacular.Mi inquietud,después que tú me has facilitado entrar en los indices y gráficos de los subsectores del S&P es ver la correlación entre ambos indices o ver señales de crecimiento o de alarma. Los alumnos ,lo que menos es ser agradecidos,aunque el debate, creo yo, que nos enriquece a todos,

Debate todo el que quieras :)

Vamos a ver, el problema sobre todo es de definición. ¿Cuál es la hipótesis que manejas?

No entiendo bien tu señal de alarma en 5%. Normalmente aplicado a un índice puede hacerte perder dinero.

pero no sé muy bien qué es exactamente de lo que esgtás hablando, así que lo mejor es que lo definas es una sentencia o pregunta sencilla

abrazos

Hugo:

Yo invierto o especulo en indices y subsectores y admito que los subsectores son o pueden ser mas volátiles.En esta hipótesis,mi stop-loss lo afino mas en los subsectores.En estos mi stop-loss, no automático,lo fijo aprox. en -5%,y sin embargo en valores o fondos más creíbles,en mi opinion,por ej.Bestinver,lo fijo aprox. en -10%.Entonces ,estoy hablando de que lo que tú me aportastes a mí como "ineficiencias del Mercado",ésta es mi sentencia o mi pregunta sencilla.Lo correlacionamos?

Atentos saludos.

Xavier Gas

Una "ineficiencia secundaria del mercado" suele impactar a todos los sectores, por tanto es una oportunidad para casi todos ellos en casi todas las ocasiones (y por extensión para los subsectores y las acciones individuales).

Imagina el caso de 2011 cuando el S&P 500 cae un 20%, eso era una oportunidad para entrar en casi todas las acciones.

Saludos