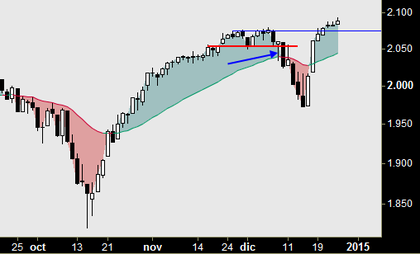

Los índices USA terminaron rompiendo soporte de corto plazo, pero sigue sin detectarse presencia de vendedores reales. Estamos más ante movimientos de corto plazo, como se ha demostrado con el rebote posterior, que de nuevo supera los máximos anteriores, anulando toda figura de máximos y mínimos decrecientes que pudiera ser el inicio de una tendencia bajista. Otra cosa es la continuidad al alza desde estos niveles, y la relación riesgo-recompensa de entrar ahora.

Como dije aquí, el objetivo de la BCE es la reflación de activos, y la probabilidad de que llegue un QE masivo en el primer trimestre de 2015 sigue siendo alta, y más teniendo en cuenta los últimos datos de inflación en la zona euro, que siguen a la baja. La inflación subyacente (sin alimentos ni energía), que es la que mira el BCE, está en -0,2%. Es decir, no podemos poner la excusa de la caída del petróleo.

El razonamiento clave es que Europa no se puede permitir que caigan los activos de renta fija ni los de renta variable. Es imperativo que los precios aguanten para seguir con el lento proceso de desapalancamiento de los Estados, que siguen reemplazando deuda con tipos medios por deuda con tipos más bajos, nulos e incluso negativos. Ese es el camino: Europa del sur debe alcanzar unos tipos de interés reales negativos, es decir, los tipos deben caer por debajo del nivel de inflación.

Dicho esto, tampoco debemos descartar que la situación deje de estar "bajo control" y vuelvan los miedos de un estallido de la zona euro. Lo que pasa es que hoy por hoy, no se puede trabajar sobre ese escenario para ganar dinero, porque implicaría ir en contra de la tendencia, que mientras no se demuestre lo contrario, es alcista.

El pasado día 26 de noviembre en mi video-análisis sobre el DAX mencioné el escenario de lateralidad amplia, con ruido y oscilaciones pero sin tendencia real. En esas estamos: susto, rebote y susto. Es difícil, por no decir imposible, que se mantenga el ritmo de subida del rebote de noviembre, y como dije en intereconomía a finales de noviembre, era difícil tener un rally de navidad en diciembre, porque ya lo habíamos tenido en noviembre.

Ahora bien, por otra parte sigo sin ver vulnerabilidad en el mercado. De hecho veo más bien fortaleza, tal y como comenté aquí hablando de los índices americanos. Europa sigue quedándose atrás, hay que vigilar señales técnicas que sugieran que en 2015 se puede cerrar el enorme spread que acumula Europa frente a EEUU en los últimos años.

En este entorno de falta de alicientes para seguir marcando máximos, y falta de debilidad para corregir de verdad (después del exitoso test de soportes de octubre, cuando por ejemplo el DAX cayó por debajo de los 9000 puntos para rebotar con fuerza), mi estrategia de cobertura bajista con opciones sobre el DAX ha resultado óptima. La cartera ha estado cubierta durante varios meses, a un coste nulo, y al final hasta hemos ingresado un 1,1%, un pico interesante.

La configuración técnica actual es favorable para este tipo de coberturas donde compramos PUTS que financiamos con ventas de CALLS OTM (Out of The Money: Fuera de dinero), siempre como cobertura de una cartera de acciones (gracias a lo cual la venta de Calls no tiene riesgo más allá de "dejar de ganar" si la bolsa subiera con fuerza).

Situación técnica corto y medio plazo, índices USA y Europa

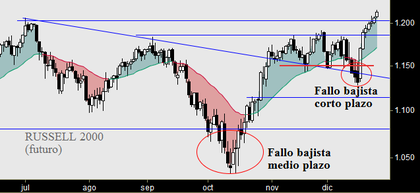

El último susto bajista de ida y vuelta en el SP500 no ha tenido su reflejo en valores medios y pequeños, que siguen alcistas. El Russell 2000 por ejemplo, que recoge 2000 small caps USA, ha roto máximos. Quizá sea un fallo de ruptura alcista, pero no hay motivos para ir en contra. ¿Cómo oponerse a una tendencia alcista tan clara?

A destacar también la ruptura bajista previa (mediados de diciembre), que se quedó mucho más corta que la del SP500. En el último mes hemos asistido a un fallo bajista de medio plazo y otro de corto plazo. Conclusión: esto sigue alcista, nos guste ó no. El dato del PIB que salió esta semana, con un crecimiento "sorpresa" del 5% apunta en la misma dirección.

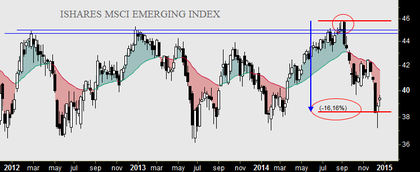

Mercados emergentes: ¿peligro a medio plazo?

La caída del petróleo y otras materias primas y la subida del dólar (muy correlacionadas, aunque por ahora nadie me ha explicado cuál es la relación causa-efecto) es un riesgo a medio plazo para el mundo emergente en general, y los mecanismos de contagio podrían estar ya en proceso, provocando una crisis más importante en el primer trimestre de 2015: es un factor de riesgo a seguir de cerca.

Países como Venezuela, Rusia ó Brasil, corren grandes riesgos, y eso terminaría teniendo un impacto por contagio a otras zonas del mundo, incluídas China, EEUU y Europa. De ser así, podríamos ver en 2015 una fase bajista, sobre todo si la incertidumbre sobre el crecimiento mundial se acaba resolviendo con una nueva recesión en Europa. Todo esto es lo que los índices de bolsa están reflejando: dejar de subir y situarse en modo "espera", aunque como digo, por ahora no hay presión bajista.

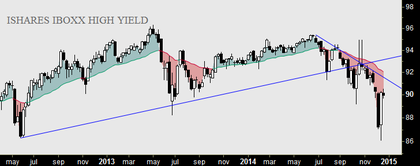

Termino entonces con dos gráficos de ETFs que reflejan los sustos recientes que hemos tenido: en los bonos de alto riesgo (high yield) y los emergentes. Sustos en los gráficos, porque en los medios no se ha hablado mucho de ello...