Situación del Intermercado. Semana 21-2016

Semana de fuertes subidas en las bolsas que parecen haber descontado y asumido de buena manera una próxima subida de tipos por parte de la Fed este verano. El dólar se fortalece y favorece la depreciación del euro. De continuar esta tendencia en las divisas podría esperarse un mejor comportamiento relativo de las bolsas europeas respecto a la estadounidense. Los bonos protegidos estadounidenses contra la inflación (TIPS) se han apreciado ligeramente. Las materias primas se apreciaron lideradas por el crudo. El oro corrige en una medida proporcional a las subidas de las bolsas, lo que sugiere una pérdida de interés inversor, al menos momentánea, como activo refugio.

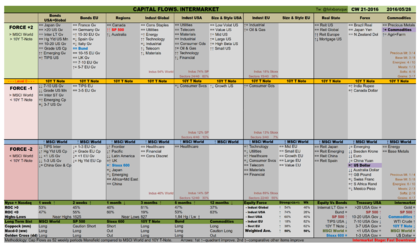

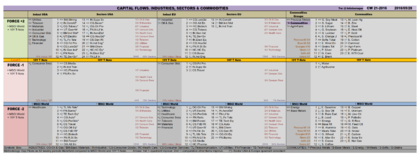

Parece que se despeja un poco más la senda alcista. En las tablas de Intermercado esta es la primera semana en mucho tiempo en que la mayoría de industrias tanto estadounidenses como globales son fuertes con lo que se puede decir que empieza a haber cierto consenso alcista en cuanto a la amplitud sectorial que hasta ahora no había. Lamentablemente no sucede lo mismo con las industrias europeas que también suben, pero donde su debilidad latente respecto al Índice Global sigue pesando mucho. El apunte negativo viene de la Fase de Intermercado que sigue siendo Bajista Acelerada (Commodities > Note > Global), pero de seguir la senda alcista en las bolsas, esta circunstancia debe cambiar en breve.

Estas son las variaciones que ha habido en los principales activos del Intermercado:

- Bolsas: MSCI Global +2,13% / SP500 +2,27% / Stoxx600 +3,44%

- Bonos: 10y T-Note +0,07% / TIP USA: +0,19% / Bund +0,22%

- Divisas: Dollar Index +0,16% / Futuro del Euro -0,73%

- Materias Primas: DBC +0,95% / Oro -3,12% / Crudo +1,90%

Movimientos significativos

Esta semana he añadido el Plomo (Lead) a la serie de activos de metales industriales del apartado de materias primas. No hay más modificaciones.

Veamos cuales han sido los movimientos más significativos de esta semana.

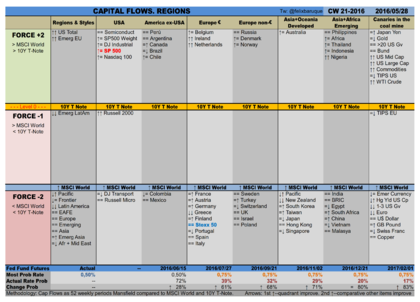

Bonos: El Índice Global sigue siendo más débil que el T-Note pero el spread se ha reducido bastante. Cuadrantes activos: F+2, F-1 y F-2. La mayor parte de los bonos siguen siendo más fuertes que el Índice Global pero este se encuentra en un claro proceso de recuperación de posiciones. Atendiendo al SP500, filtro secundario que usábamos hasta hace un par de semanas, este ha superado al T-Note con lo que podemos decir que ha entrado esta semana en configuración alcista.

Indicio alcista también es que la fuerza de los bonos atendiendo a su temporalidad se encuentra en orden directo tanto en EEUU como en Europa. Las expectativas de inflación representadas en los bonos TIPS USA siguen siendo más fuertes que el T-Note. En Europa respecto a los TIPS ocurre todo lo contrario, son más débiles que el Bund y que buena parte de los bonos de diversas temporalidades, esto significa que la inflación no es un problema, más bien el problema es la falta de inflación. Si las materias primas siguen apreciándose las expectativas de inflación mejorarán su posición en sus respectivas series.

Proceso leve de incremento de asunción de riesgo al mejorar la posición relativa de la deuda corporativa “high yield” estadounidense en su serie (posible transición a modo risk-on). En Europa esta circunstancia no se da.

China se sigue percibiendo como un riesgo. El yuan ha seguido depreciándose esta semana.

Tipos en EEUU: La conferencia de Yellen el viernes pasado en la Universidad de Harvard hizo que las cotizaciones de los Futuros sobre Fondos Federales descuenten que haya una subida de tipos para este verano con mucha probabilidad (61% de probabilidades en julio y 68% en septiembre). En mi opinión la elección de una u otra fecha dependerá de los datos laborales y de la apreciación de las materias primas. Mientras la mejora de salarios (capacidad adquisitiva) y el precio del crudo no empujen la inflación al alza se intentará retrasar lo más posible esta subida hasta después de verano.

Tengo entendido que los Bancos Centrales procuran reducir las emisiones de bonos en verano ya que la poca demanda por parte de los diversos agentes hace que se encarezcan los tipos en las subastas, lo cual no interesa a los Bancos Centrales emisores. Si unimos la posible subida de tipos por parte de la Fed, que ya de por sí encarecería las subastas de tipos, con la disminución de agentes intervinientes en las mismas en verano, que igualmente encarecen las subastas, puede resultar un roto grande a los nominales del mercado secundario de los bonos. Imagino que la Fed procurará que esta doble circunstancia no se produzca en verano si es que el zapato de la inflación no le aprieta demasiado.

La segunda subida de tipos se descuenta al 25% para noviembre y al 40% para diciembre. De hecho en diciembre las probabilidades son las siguientes: 20% mantenimiento del 0,5%; 40% subida al 0,75%; 40% subida al 1,00% o superior.

Todo esto es conjeturar, pero la posibilidad septiembre-diciembre está ahí. Una subida previa a campaña electoral, pero retrasada lo más posible para no hacer daño y otra tras las elecciones del 8 de noviembre, una vez que Donald o Hilary se acomoden. Y que toree el siguiente con lo que venga.

Divisas: El dólar estadounidense continúa en proceso de recuperación. Al igual que la semana pasada aún se encuentra en el entorno de su primera resistencia de corto plazo (95 puntos, no mostrado). El euro, el yen y las divisas emergentes se han debilitado.

La semana pasada hablábamos aquí de la devaluación del yuan y de la posición relativa entre dólar y yuan cuyo spread sigue reduciéndose.

Regiones: La renta variable estadounidense ha sido la gran vencedora de esta semana a efectos de mejora en el posicionamiento de fortaleza. La recuperación del Nasdaq 100 y del Índice de Semiconductores invita a la confianza en la recuperación. Los Semiconductores han pasado recientemente una zona de resistencia relevante, pero el Nasdaq 100 se encuentra a punto de enfrentarse a la suya.

Latinoamérica sigue fuerte pero la recuperación del dólar y la corrección de los metales le está afectando. España e Italia muy lastrados por la sobreponderación en sus índices de un sector tan dudoso como el bancario europeo. 22 índices fuertes y 34 débiles.

Size & Style: En EEUU todos los activos de Size & Style se encuentran en Fuerza +2 y eso es muy bueno para la renta variable. La cuestión es que todavía los activos agresivos son más débiles que sus pares defensivos (modo risk-off: Low Volatility > High Beta; Value > Growth). Solo la relación Mid Cap > Large Cap favorece al activo agresivo, modo risk-on.

Industrias y sectores: 74% de industrias y 60% de sectores fuertes enEEUU. Respecto a la semana pasada ha habido dos industrias que se han fortalecido y que son determinantes en la recuperación de la renta variable. Estas industrias son Finanzas, animada por la expectativa de subida de tipos y Tecnología que se ha recuperado bastante durante las últimas semanas. La semana pasada hablábamos de la importancia de la industria de Tecnología en la recuperación de las bolsas.

En Europa la industria de Finanzas y en concreto el sector bancario siguen siendo los más débiles.

Amplitud sectorial: La amplitud sectorial ponderada sube a un 50% de industrias y sectores fuertes. La mala situación en Europa penaliza mucho en este índice. Mejoran las rentabilidades del conjunto del Nyse y Nasdaq en casi todas las temporalidades. “Mundo Hedge Fund” de Cárpatos: Neutral desde 07/04/2016.

Rotación sectorial: Global: 4 / EEUU: 2 / Europa: 4. El concepto de rotación sectorial se explica aquí.

Materias primas: El índice DBC ya se encuentra en el cuadrante F+2. Los metales preciosos están recortando, al igual que los metales base. Son los Softs y los energéticos los activos que marcan la diferencia. Destaca el WTI Crudo que alcanza F+2

Canarios en la mina: Los activos defensivos (yen, oro, bonos EEUU de más de 20 años, Bund) siguen siendo los más fuertes. La expectativa de inflación en EEUU ha bajado esta semana pero continúan en alerta al ser los TIPS más fuertes que el T-Note.

Sistemas de largo plazo: No hay cambios.

Resumen ejecutivo. A)Relación Bono-Bolsa: los bonos globales y los europeos son más fuertes que sus respectivos índices de renta variable, en cambio el 10y T-Note pasa a ser más débil que el SP500. La inflación en EEUU sigue más fuerte que el 10y T-Note. B)Temporalidad Bonos EEUU: en orden directo. El SP500 se encuentra intercalado tras los bonos con mayor duración a 20 años, esta es una configuración bastante alcista. C)Fase de Intermercado: Fase Bajista Acelerada (Commodities> T-Note> Global).

El posicionamiento de esta semana se recoge en este artículo anejo titulado “D´rangos Encadenados”

Buena semana y buen trading!!

@felixbaruque