Shutterstock (NASDAQ:SSTK) es una compañía que ofrece una plataforma para la venta de imágenes, vídeos y otros contenidos para uso comercial. Actualmente tiene planes de ampliar su oferta a la venta de audios y contenido editorial. Fue fundada en 2003, comenzó a cotizar en 2012 en la bolsa de Nueva York y desde entonces viene creciendo a altas tasas porcentuales en ingresos.

La reciente caída en bolsa y sus números

La trayectoria de este valor es interesante, ya que pasó de 22$ a 98$ por acción. Desde entonces acumula una fuerte caída hasta los 28$ y un rebote hasta los 32$ por acción.

Sin embargo, sus ingresos han crecido de forma constante y lo siguen haciendo alrededor de un 30% anual.

Como en muchas compañías de este perfil, sus beneficios están distorsionados por sus inversiones que se contabilizan en gran parte como gastos. Estas inversiones están destinadas a mejorar y hacer crecer el volumen de negocio, y como hemos visto lo logran.

Por ello en la cuenta de P y G hay que fijarse en los ingresos y márgenes brutos, estimando cuál podría ser el beneficio en caso de que el volumen de negocio fuese mayor o la compañía redujese su ritmo de inversión.

La primera partida señalada son los ingresos que crecieron alrededor del 39% en 2014 y 2013 y la segunda partida el coste de las ventas, es decir, los gastos directamente relacionados con la provisión de los servicios. En el caso de un una compañía que fabrica automóviles, el coste de las ventas incluye los aprovisionamientos (piezas, mano de obra relacionada en el proceso) y excluye por ejemplo los gastos de administración (indirectos). Con ambos datos podemos obtener el margen bruto:

Margen bruto 2014 = (327971 - 130022) / 327971 = 60,36%

Margen bruto 2013 = (235515 - 90627) / 235515 = 61,51%

Son márgenes brutos muy altos e indican una gran capacidad de generar recursos para otras áreas del negocio, como puede ser el desarrollo y promoción de los productos o adquisiciones.

Aunque lo relevante son los ingresos y los márgenes brutos hay que tener cuidado con los beneficios por si se generan pérdidas como sucede habitualmente en este perfil de compañías, lo cual conduce a una dilución del accionariado. No es el caso y presenta beneficios positivos.

Tanto el crecimiento de los ingresos como el múltiplo sobre ventas son las principales variables que suelen influir en el mercado de este perfil de compañías. Sus beneficios son erráticos, mientras que sus ingresos son una cifra mucho más indicativa. Por otro lado, el crecimiento es lo que importa, de modo que que a mayor crecimiento, mayor múltiplo sobre ventas.

Para calcular los múltiplos hay que tener en cuenta el exceso de caja de esta compañía, sumando la caja con los activos financieros líquidos y restando la deuda financiera que no existe:

Caja neta 30 junio 2015 = 211479 + 54891 = 266370 miles de $ = 266,37 millones de $

En primer lugar, hay que extrapolar los ingresos del primer semestre a todo el año, ya que la cantidad del año pasado está desfasada al tratarse de una compañía en continuo crecimiento. Para calcularlos, observamos cuánto han crecido en el primer semestre y extrapolamos ese crecimiento a todo el año. El resultado es una cantidad parecida a la cifra que da la compañía en sus previsiones (425 millones).

Ventas estimadas 2015 = (1 + Ratio de crecimiento 1er semestre) x Ingresos 2014 =

Ventas estimadas 2015 = (1 + 0,3193) x 327971 = 432692.14 miles $ = 432,69 millones $

La capitalización en el momento de publicación del artículo es de 1180 millones de $ (32,70$ por acción al cierre). Con todos estos datos ya podemos calcular el múltiplo sobre ventas, la clave para hacer una posterior estimación del beneficio real:

Múltiplo sobre ventas = (Capitalización - Caja neta) / Ventas estimadas 2015

Múltiplo sobre ventas = (1180 - 266,37) / 432,69 = 2,11

Un crecimiento del 30% en ingresos para un múltiplo sobre ingresos del 2,11 es muy interesante. El mercado está descontando un deterioro importante del negocio, ya que un múltiplo de 2,11 veces ventas para una compañía que podría lograr un margen del 15 o 20% significa un PER estimado cercano a 12-14, es decir, el precio actual descuenta un escenario de no crecimiento o crecimiento muy lento. De hecho en 2012 logró un margen neto del 25% con un volumen menor al actual. Desde entonces, la dirección ha aumentado el ritmo de inversión vía adquisiciones y el margen neto ha descendido. Pero por su capacidad para generar ingresos, un margen neto del 15-20% es muy prudente.

Las dos principales noticias que han provocado esta reacción son una leve bajada de las expectativas de la empresa en su crecimiento y que Adobe ha comprado a su principal competidor. Esta última se interpreta en el sentido de que el negocio de Shutterstock va a dejar de ser competitivo frente a la nueva filial de Adobe.

Las perspectivas de la empresa son distintas, estiman que seguirán creciendo a tasas similares a las actuales. Es cierto que la dirección ha rebajado las expectativas de crecimiento, pero muy levemente. La caída en este escenario sería desproporcionada y habría una gran oportunidad al alza. La divergencia es tan drástica que es difícil de justificar por razones ajenas al negocio como puede ser una expectativa de subida de tipos de interés.

Como prueba de esta divergencia de opiniones los días 27 y 28 de agosto se realizaron dos compras insider de 100000 acciones cada una, en total cerca de 6,65 millones de dólares.

¿Goza de una ventaja competitiva?

Tecnológicamente no existen barreras para copiar la idea de negocio, un banco de imágenes es muy sencillo de crear. La única barrera es el tiempo y el capital inicial necesario para copiar la oferta que ya ofrecen las plataformas más grandes a día de hoy. Es un negocio escalable, es decir, el coste marginal de vender una imagen más es prácticamente cero. Por el lado de los costes el negocio no se satura, la capacidad para ofrecer un servicio que ya está en el catálogo es infinita, una situación diferente a la de una empresa industrial que puede verse en la situaciónǹ de no poder atender una mayor demanda por falta de capacidad de producción. Ese es el motivo por el cual, si el volumen de negocio sigue creciendo, la compañía ganará en economías de escala y aumentará sus márgenes.

Tanto la dirección como algunos analistas consideran que esta compañía disfruta de un efecto red similar al de eBay. El negocio funciona de tal forma que no solo la propia empresa ofrece material web, sino que son los propios usuarios los que venden contenido a los compradores y Shutterstock es la plataforma donde se llevan a cabo estos intercambios. Los fotógrafos y oferentes de contenido audiovisual obtienen mayor rédito económico cuanto mayor es el número de compradores, lo que atrae nuevos oferentes si el número de usuarios compradores crece. Y viceversa, los compradores buscan variedad de contenido y una gran oferta donde elegir, que el contenido sea fácil y rápido de encontrar. Ese es el motivo por el cual la compañía está realizando un esfuerzo extra en adquisiciones para incorporar nuevas plataformas de contenidos como Rex o Premiumbeat. Shutterstock es hasta ahora la plataforma líder en usuarios, por lo tanto, es plausible que exista un efecto red.

Incorporación a la cartera tecnológica

En este caso, la incertidumbre que rodea a la compañía es mayor que en otras inversiones de la cartera a excepción de Ubiquiti Networks. Por ello, la posición a tomar va a ser también menor. Cada compañía entró en la cartera con aproximadamente 20000$, es decir, aproximadamente un 20% del total. Mi idea es invertir 10000$ en Shutterstock, y para ello es necesario liquidar parcialmente alguna de las otras posiciones. Activision Blizzard es de nuevo la elegida ya que sin aumentar significativamente su potencial a medio plazo se ha revalorizado de forma considerable tras la última presentación de resultados.

Por lo tanto, es necesario desinvertir 5000$ en ATVI y posteriormente adquirir 10000$ de Shutterstock. El diario de operaciones quedaría del siguiente modo:

La cartera en este momento tendría ya 6 posiciones:

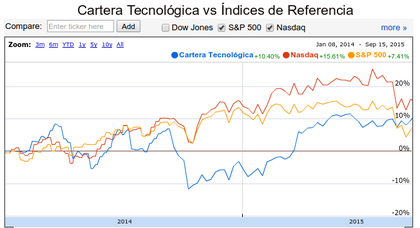

Podemos echarle un vistazo a la cartera tras algo más de año y medio. La siguiente comparación es sin tener en cuenta dividendos:

A final de año realizaré una evaluación más exhaustiva, no solo del comportamiento y la comparación con los índices, sino también de la evolución de las compañías que están en la cartera.

Contenidos relacionados:

Shutterstock: Insider Trading - Nasdaq Website

Shutterstock: An Aggressive Growth Company At A Reasonable Price

¿Cómo valoran los inversores las compañías de software?

Selección de valores en el Nasdaq - Mi cartera

Cartera tecnológica: sale Kofax (NASDAQ:KFX), entra Corning (NASDAQ:GLW)

PayPal Holdings, Inc (NASDAQ:PYPL) entra en la cartera tecnológica

Cartera Tecnológica - Aumento de Ubiquiti Networks y reducción de Activision Blizzard