Hace varias semanas que se hizo pública una oferta por parte de Lexmark para adquirir Kofax (NASDAQ:KFX) a 11$ por acción. Este precio está muy por encima del rango en el que estaba cotizando esta compañía desde que comenzó a cotizar en el Nasdaq. Kofax es una de las compañías que estaba entre las 4 tecnológicas que propuse hace casi un año para una cartera tecnológica, la cual fue incorporada a la cartera tecnológica a 8,19$ por acción, precio del 18 de febrero de 2014.

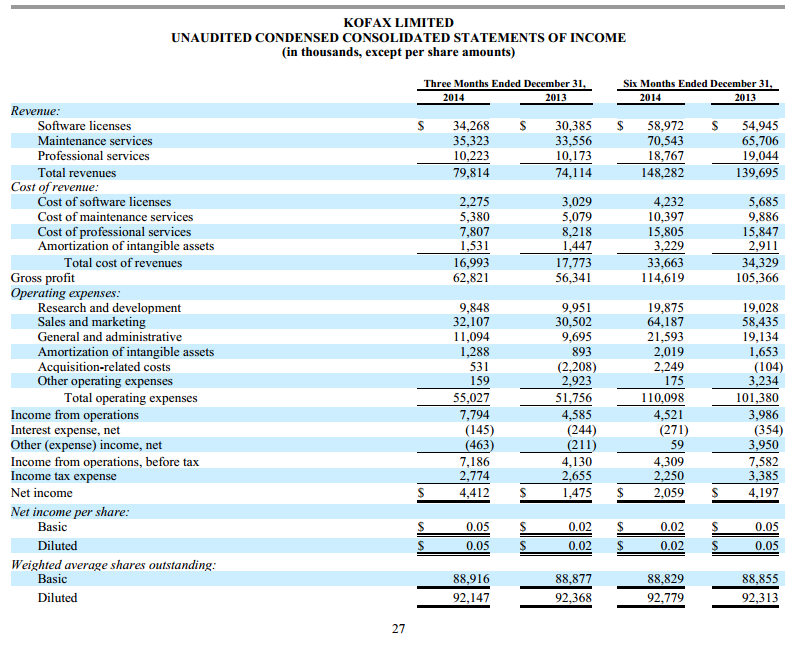

Para poner en contexto la oferta de Lexmark: 11$ por acción supondrían una valoración total de Kofax de aproximadamente 1 billón de dólares. En el último informe trimestral la compañía declaró unas ventas semestrales de 148,2 millones, extrapolando esta cifra a un año completo hablaríamos de 296,4 millones en ventas.

Como bien analicé en un artículo reciente, los ingresos de las compañías de software son la cifra más importante a la hora de la valoración cuantitativa. En este caso, el múltiplo sobre ventas según la valoración de la oferta de Lexmark sería:

Múltiplo sobre ventas = 1000 / 296,4 = 3,37

Se trata de 3,37 veces las ventas en una compañía que crece al 7-8% al año.

Desde el punto de su patrimonio, no tiene deuda financiera incluso disfruta de una posición de caja neta:

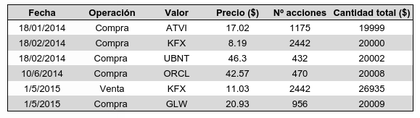

La venta parece bien atada ya que los principales accionistas, aproximadamente el 25% del capital, están de acuerdo cno la operación. Tras la adquisición no tengo la intención de seguir invirtiendo en Kofax a través de Lexmark, ya que no conozco esta segunda compañía y por lo tanto me mantengo al margen por el momento. Además, tras la adquisición es posible que Kofax no siga siendo la misma y deje de seguir impulsando la estrategia reciente que le estaba otorgando la posición de líder del sector. Es posible en el futuro se dé alguna situación extrema en Lexmark y conociendo una parte importante del grupo empresarial se pueda especular en torno al valor de Kofax dentro de Lexmark. Pero por el momento no es el caso. Por lo tanto, la posición de la cartera tecnológica en Kofax queda cerrada al precio actual de 11,03$ por acción, representando una revalorización de la posición inicial del 34,55%.

Entra Corning (NASDAQ:GLW)

Corning es una compañía que ya avisé que podía entrar a formar parte de la cartera tecnológica. Tras los últimos resultados y los recortes en el precio de la acción he decidido incluirla en la cartera, sustituyendo a Kofax. El precio de cierre ayer fue de 20,93$ y el nº de acciones adquirido es de 956, por lo que la cantidad invertida es de 20009$, muy parecido al resto de posiciones iniciales.

La operación de compra queda añadida al diario de operaciones, junto con la venta de Kofax:

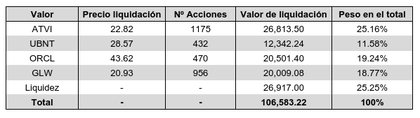

Teniendo en cuenta los precios actuales, el estado de la cartera queda representado en la siguiente tabla:

La compañía vale 20,93$ por acción, dispone de una caja neta por acción de 1,96$ por acción y en 2014 logró un beneficio por acción de 1,73$. Con estos números podemos calcular de forma rápida el múltiplo sobre beneficios, aproximadamente 10,96.

En cuanto a su negocio es conocida por ser el fabricante del Gorilla Glass, que es la capa protectora que viene incorporada en las pantallas táctiles de los teléfonos. Sin embargo, esta sección no es la más importante en el negocio de Corning. A continuación tenemos un resumen de sus secciones.

1) Display Technologies es la sección correspondiente a la fabricación de LCDs que se usan en las pantallas de las nuevas televisiones y ordenadores portátiles, representando el 40% del volumen de negocio.

2) Optical Communications es la encargada de fabricar y comercializar productos relacionados con la fibra óptica y otras soluciones de conectividad. La compañía ha sido fabricante desde hace décadas pero ahora también presta otro tipo de servicios relacionados con la fibra óptica. Representa el 27% de las ventas.

3) Environmental Technologies representa el 11% del negocio y se encarga de fabricar productos relacionados con la emisión de gases contaminantes, principalmente en vehículos.

4) Specialty Materials es la sección correspondiente al Gorilla Glass que se utiliza en los teléfonos con pantalla táctil y tablets. Representa el 12% del negocio.

5) Life Sciences es una sección con más de 100 años de historia y se encarga de fabricar productos para laboratorios. Representa el 9% de los ingresos.

Es una prometedora carta de presentación y como veremos hay algunos detalles importantes que invitan a pensar de forma optimista en el futuro de esta compañía. Más adelante, detallaré con más profundidad las razones por las que esta compañía podría hacerlo realmente bien en los próximos años.

Contenidos relacionados:

Selección de valores en el Nasdaq - Mi cartera

Kofax - El software líder en digitalización de documentos en papel

Hola Enrique.

Estoy sin liquidez en este momento, así que desde ahora, empiezo a mirar qué es lo que puedo vender para incorporarla a la cartera.

Saludos y gracias por el artículo.

Todavía me queda explicar a fondo cuáles son los motivos de mi entrada. Suerte en cualquier caso.

Saludos.

Enrique, como sabes es un buen valor, me gusta.

El año pasado fue un año de récord, tras adquirir Samsung Precisión Materials, sus ventas creo recordar que aumentaron un 25%, y como indicas el beneficio fue muy bueno.

Así mismo, su estrecha relación con el gigante coreano, Samsung desde 2013 le confiere un futuro prometedor en el segmento d teléfonos y tableta. También marcha muy bien las teles, gracias a la moda de cambiar por pantallas más grandes. Por ultimo el tema de fibra crece bien también.

Los buenos números hacen que premie al accionista con aumentos de rendimiento por dividendo muy fuertes, que ya sitúan dicho rendimiento en el 2% aprox.

Como pero, diría que su precio recoje ya algo, estos buenos datos conseguidos, muchos apuntan que su BPA será parecido al del año anterior, situándose este en el rango de 1,60-1,70 para este año y el proximo. Creo que 17$ seria un precio bueno, aunque comprar ahora no esta mal, y mas teniendo en cuenta que el mercado cotiza a ratios muy exigentes actualmente.

Hola Enrique, en primer lugar gracias por tus análisis, son de lo mejor. Por curiosidad he estado mirando un grafico de corning desde que empezó a cotizar creo y hay una subida y bajada brutal en pocos años sobre el año 2000, subida burbuja y luego caída normal? O algo más? Lo digo porque lleva un lateral de muchos años me parece con niveles muy similares de cotización, saludos

Bueno, la evolución de los años 1998-2000 entiendo que tiene que ver con la burbuja del Nasdaq que arrastró a todo lo cotizaba entonces. Había compañías fantásticas en ese índice que lo han hecho fantástico desde entonces.

Lo que haya hecho desde entonces no importa mucho, lo importante es el presente. En el artículo no he explicado el principal motivo por el cual el retorno de esta compañía podría ser bueno, pero básicamente se trata de que están logrando mejorar sus márgenes brutos, a través de la adquisición y reorganización de una de sus filiales, la cual es el principal fabricante de LCDs.

Saludos

Bueno me encanta mirar los gráficos históricos de las empresas para tener una idea de donde ha estado jjj lo que me ha llamado la atención es que es una empresa con mucha historia y que ha sabido adaptarse muy bien a los cambios tecnológicos, tiene pedigrí, aunque no se yo si en estos tiempos eso es bueno o malo, gracias y saludos

Enhorabuena Enrique por esta revalorización!!! Espero que vaya todo bien con Corning.