Esta semana, sin duda, el tema más comentado tanto en inBestia como otras web y redes sociales, es el deterioro de la amplitud del mercado en los Estados Unidos.

Este concepto técnico se basa en la idea de que un mercado (índice) que asciende solo por el empuje de unos pocos grandes valores, es un mercado sin fuerza y con un alto riesgo de corregir o incluso de que comience un nuevo mercado bajista. De esta manera, el ascenso de unos pocos valores grandes estaría enmascarando la auténtica realidad del conjunto del mercado o estarían escondiendo la verdadera "amplitud" del movimiento, o, según el dicho, "las tropas no estarían siguiendo al general", lo cual es peligroso porque un general por sí mismo no puede ganar la guerra.

Hay varias formas de medir la amplitud o profundidad del mercado. La más popular consiste en sumar o restar cada día el número neto de valores que ascienden o descienden. Así, si hoy suben 400 valores y bajan 100, el índice será 300. Al día siguiente, si vuelven a subir 400 valores y a bajar 100, el índice será 300 de ayer + 300 de hoy = 600.

Lo normal es que la mayor parte del tiempo un índice bursátil que asciende venga acompañado de un índice de amplitud que asciende. Al fin y al cabo un mercado bursátil alcista se caracteriza por revalorizaciones prolongadas en el tiempo en la mayoría de valores, ya que se benefician del crecimiento económico general.

La alarma ha saltado porque, por ejemplo, el índice tecnológico Nasdaq 100 ha alcanzado nuevos máximos cíclicos (panel superior) mientras que su índice de amplitud no ha conseguido superar resistencias (panel inferior). Esto ha ocurrido porque la mayoría de valores no están subiendo y otros valores de gran capitalización como Google Inc. han repuntado fuertemente en sus cotizaciones

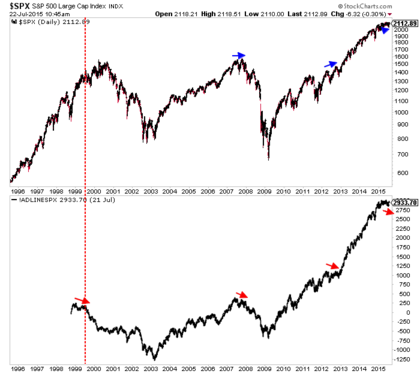

Este mismo fenómeno, se está dando si comparamos el comportamiento del S&P 500 y la amplitud de los miles de títulos que componen la bolsa de Nueva York (New York Exchange). Mientras que el S&P 500 ha conseguido volver a la resistencia, la amplitud del NYSE muestra una divergencia:

Por tanto, observado el fenómeno, la pregunta es ¿estamos ante un signo de peligro? La respuesta, como siempre, la podemos obtener observando la historia para contextualizar el presente y deduciendo algunas cosas.

Lo primero de todo, si observamos el Nasdaq 100 desde que comenzó el actual mercado alcista (línea punteada vertical siguiente gráfico), observamos que las divergencias son raras pero que se produjo una de la misma naturaleza que la actual en el año 2012. En aquel entonces el Nasdaq 100 formó un nuevo máximo pero la amplitud del mercado mostraba divergencia. Sin embargo, lo que aconteció no fue ningún retroceso significativo y mucho menos un mercado bajista, sino uno de los rallies bursátiles más poderosos de todos los tiempos que dura hasta el día de hoy.

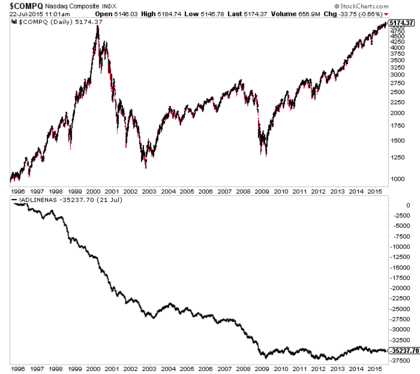

Si amplío la vista al máximo que me permite este indicador en Stockcharts, vemos que su historial no es muy esperanzador como indicador técnico. En la burbuja del año 2000, la famosa burbuja "puntocom", la amplitud del mercado (panel inferior, siguiente gráfico) no señaló peligro alguno ya que formó su máximo en el mismo momento que el índice, sin alertar de peligro. Luego, entre los años 2004-2007 mostró una divergencia de forma permanente, pero eso no fue suficiente para acabar con el mercado alcista, el cual acabó como las demás bolsas cuando llegó la recesión de 2007-2009.

En resumen, este indicador no señaló alerta cuando más se le necesitaba, en el 2000, lanzó una falsa alerta durante tres años y, de momento, una señal completamente contraproducente en el 2012.

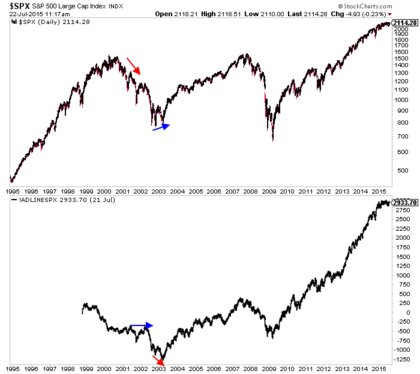

Si observamos ahora el caso del S&P 500 y no mirando la amplitud del NYSE, sino la de propio índice S&P 500 (lo cual es más lógico), vemos que el resultado es algo mejor para el indicador. En el año 2012, tuvo un gran error como en el ejemplo anterior, pero en el año 2007 la divergencia se produjo justo en el techo del mercado antes del gran mercado bajista. Lo del año 1999, habría que debatir. ¿Es una buena o mala señal? La divergencia comenzó a hacerse visible en enero de 1999 y el mercado alcista acabaría 14 meses después en marzo de 2000. Para algunos será buena y para otros mala. Yo la calificaría de regular.

Observando estos dos ejemplos en dos índices diferentes, por mi parte puedo sacar cuatro de conclusiones.

La primera es que el indicador funciona mejor en índices donde las empresas que lo componen están más consolidadas y menos sujetas a las quiebras. En un índice como el tecnológico Nasdaq, representativo de un sector altamente volátil sujeto a un vertiginoso proceso de ensayo y error capitalistas, es normal que muchos valores fracasen.

De hecho, en este articulo he utilizado el Nasdaq 100 que es la crème de la crème de los valores tecnológicos, los ganadores de una batalla con muchos perdedores. Si utilizamos el Nasdaq Composite, con los 5.000 valores que cotizan en aquel mercado, vemos que su verdadera amplitud es una de constante declive. Muchos cotizan, pero también muchos declinan y desaparecen:

Y, a pesar de que esto sea así, no significa que invertir en el Nasdaq es contraproducente. Por supuesto que no, lo importante de una cartera o índice no es que muchos pequeños valores desaparezcan, sino que al menos unos cuantos progresen. Esto es tan cierto para este caso extremo como para todos los índices y carteras.

La segunda conclusión, ya hablando de un índice multisectorial y de empresas consolidadas como las que componen el S&P 500, es que el historial es irregular en sus resultados y, sobre todo, hablamos de muy pocos casos para poder considerar que estadísticamente tienen valor. La señal de 2007 es muy buena, y la de 1999 es regular por adelantarse 14 meses. La de 2012 completamente contraproducente. Eso hace 1 buena, 1 regular y 1 mala.

Sin embargo, solo me he centrado en las señales bajistas. Si observo las divergencias alcistas, vemos que el indicador de amplitud señalaba fortaleza en 2002 y, sin embargo, el mercado bajista continuó. Igualmente, en 2003 el índice logró formar un triple suelo y, sin embargo, la amplitud del mercado señalaba debilidad. A pesar de alguna señal espectacular, la realidad es que la mayoría de divergencias son equivocadas, haciéndolo un indicador de baja fiabilidad.

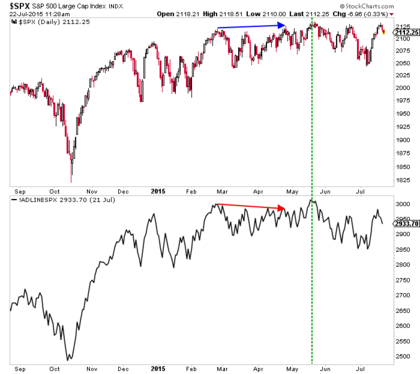

La tercera conclusión, es que realmente no sé si estamos en una divergencia o no. Sí, en el muy corto plazo está claro. Pero observen el gráfico anterior. Si miramos los últimos meses no podemos observar divergencia alguna. En todos los ejemplos he señalado divergencias de muchos meses de duración completamente visibles. Pero ¿es una divergencia de pocos días una divergencia? Si es así, entonces este mercado alcista ha estado lleno de señales que no tienen sentido alguno porque es completamente normal que en pocos días haya algo de divergencia entre precios y amplitud.

Sin ir muy lejos, este mismo año se produjo una micro divergencia entre índice y amplitud y, a pesar de ello, a los pocos días tanto índice como indicador de amplitud alcanzaron un nuevo máximo a la vez (línea verde):

Esto me recuerda que no me gustan nada las divergencias. Primero habría que definirlas con mayor precisión. ¿Una divergencia se da cuando han pasado 1 día, 10 días o 100? Segundo, se pueden prolongar durante demasiado tiempo y no se sabe muy bien cuando surge la señal. A toro pasado se ven muy bien, pero ¿cuándo da señal y cuando finaliza una divergencia?. Este tipo de observación bursátil -el de cualquier tipo de divergencia- es del tipo más subjetivo que existe y por tanto dado a múltiples errores.

Por último, la cuarta conclusión es que el indicador en si mismo tiene cierta lógica. Al final de un mercado alcista es común que los grandes valores sean los más requeridos por los inversores, ya que no encuentran gangas en el mercado y suelen decantarse por los grandes nombres ante la falta de alternativa a buenos precios.

De esta manera, los blue chips, en las fases finales de un mercado, actúan como valores defensivos o refugio ante la falta de alternativas.

A pesar de esto, este proceso de preferencia de los inversores por las mayores empresas dentro de un índice, se puede producir sin que signifique el fin del mercado alcista. Lo vimos en 2012.

Por todo esto, aunque no me guste especialmente este indicador, no se puede decir que no tenga cierta lógica. Creo que observar cuando el conjunto del mercado no acompaña es un dato de interés. Pero, como ocurre siempre con todos los indicadores técnicos, es mejor contextualizar esa información con la situación macroeconómica. Si se hace así, entonces aporta un valor más elevado.

En un próximo artículo, propondré el uso de indicador de amplitud, pero no como se suele hacer mediante divergencias difíciles de identificar y muy subjetivas, sino desde un punto de vista contrarian y mucho más objetivo donde es mucho más fácil poder decir si el indicador ha dado señal o no.

Resumen:

En índices compuestos de empresas en sectores volátiles, este indicador no funciona.

Tiene cierta -aunque limitada- utilidad atendiendo a las grandes divergencias de al menos unos pocos meses, pero siempre contextualizando la señal con el entorno macroeconómico.

Se producen múltiples microdivergencias de pocos días y semanas que en realidad no son divergencias, sino ruido.

Hugo, tendràs comentarios de gente profesional de la amplitud pero me estàs haciendo dudar de esta teoría. Evidentemente, todo indicador es eso, un indicador pero combinado con nuevos max y mín. , con sus media de 140 semanas con el importante indicador de momento weinstein, con el Summation y a corto el mcclellan y la ADn, te ayuda a hacerte una idea. Y me pueden decir, muchos indicadores y osciladores....pues no, los configuras en stockchart y se ven en dos gràfico a de un vistazo.....pero, estoy de acuerdo contigo en el análisis macro, lo que sucede es que es difícil ver el final de una situación expansiva y replegar velas. Ciertos indicadores ayudan a tomar decisiones.

De todas formas, estoy intrigado con el planteamiento de tu próximo artículo.

Saludos

LEPF

Mi metolodogía, "macro trading" se basa en tomar decisiones sobre las tendencias macroeconómicas y ayudarme el AT, pero no ponerlo delante.

Dicho esto, siempre lo explico, hay mil maneras de afrontar los mercados. Al igual que yo utilizo la tendencia macro para saber la direccion del mercado, un operador técnico puede utilizar la tendencia técnica de largo plazo para lo mismo. Así, puede conjugar indicadores como este con esa noción técnica de medio-largo plazo.

Saludos

Le acabo de preguntar al chino.

Pregunta: ¿Hay peligro en Wall Street bajista, sí o no?

Responden con el hexagrama LO ARRUINADO, EL TRABAJO EN LO ECHADO A PERDER, EL REMEDIAR.

El remediar la situación de abismo total para no volver a caer mientras Europa intenta sobreponerse a la quiebra total de los Estados prevaricadores.

El Remediar.

No es mal signo, intentará remediar.

El mutante signo de futuro es EL ANDARIEGO.

Otra vez vuelve a surgir, no es la primera.

El Andariego busca refugio, el Andariego busca posada. El Andariego busca camino para continuar en la senda del crecimiento pequeño y diminuto para salvar al mundo de los ejércitos de desalmados rojos que intentan acabar con el mundo del Capital.

Por ello mismo el pueblo español siguió a un General. Y ganó la batalla a los golpistas del PSoe, esos mismos que dieron el finiquito a la República II del abuelo de Zapatero.

Excelente artículo. Revelador.

Enhorabuena, Hugo.

Desde luego, las divergencias de la Línea de Avance y Descenso en el Nasdaq no son el mejor indicador de amplitud posible, entre otras cosas porque la mortalidad de empresas en este mercado ha sido brutal. Hace ya muchos años que calculo todo sobre la suma del Nasdaq y el Nyse, es mucho, pero que mucho más efectivo, pero no está en Stockcharts. Por cierto, aplicar un indicador de amplitud a un índice es ciertamente una aberración. Puede servir de orientación, pero poco más. Precisamente, la amplitud busca saber qué hace el mercado, no el índice.

Espero con impaciencia tu visión contraria con la amplitud de por medio.

Miguel, es posible que pongas grafico del total del mercado, como comentas, del histórico para poder comparar?

Saludos

Luis

No he entendido bien lo de "aplicar un indicador de amplitud a un índice es una aberración".

Tal y como he visto en tus artículos (y en otros) así lo comparáis los técnicos.

Saludos

La idea es comparar un índice con lo que hace el mercado al que dice representar.

ADLINENDX o ADLINESPX son, quiero entender, Líneas de Avance y descenso en las que se tiene solo en cuenta a los valores que componen cada índice.

La intención de la amplitud es la contraria: enfrentar lo que dice el índice con lo que dice la totalidad del mercado.

Mis artículos comparan siempre el índice, generalmente el SP500, con la suma del Nyse más el Nasdaq para tratar de evitar sesgos. Lo que hacen quinientos y pico valores contra lo que hacen más de 7.000.

Y en Europa exactamente lo mismo, aunque los datos sean menos fiables porque hay muchos menos valores en cada mercado.

Si te sirven para algo, Niko tiene mis tablas originales para Wall Street. Están a tu disposición.

Fíjate que en el tercer gráfico de este artículo he comparado el NYSE (solo acciones, no ETFs) y el S&P 500.

Con ello he cubierto todos los enfoques. Pero por poner el largo plazo (20 años) adjunto el siguiente gráfico. Lo que vemos es que en 1998-2000 mostró dos años divergencia (demasiado tiempo) y luego en 2001-2002 tampoco ayudó.

Luego, como indicador ha mejorado en 2007 y no "se dejó" engañar como otros indicadores de amplitud en 2012.

En todo caso, me parece un indicador interesante. Habrá que vigilar si la divergencia se confirma o solo se queda en "microdivergencia". Si se juntan más alarmas rojas, entonces creo que hay que tenerlo en consideración. Pero solo es mi forma de observar, como siempre debatible.

s2

Sí parece que funciona mejor en la combinación S&P contra AD del NYSE y bastante mal en los Nasdaq.

En el tercer gráfico que pones de S&P contra NYSE no consideras varias divergencias que sí funcionaron a la perfección: alcistas a final de enero y febrero, y bajista desde abril hasta julio mismo, ya que aunque el precio subió dos veces por encima del nivel más alto del índice en abril, terminó corrigiendo este mes marcando el índice mínimos inferiores.

Y nuevamente está ocurriendo, pues el índice vuelve a corregir tras una divergencia bajista entre el máximo de esta semana del S&P y la AD del NYSE.

Por último, como bien dice Miguel en su artículo, se puede hacer un análisis chartista y se ve que la línea AD del NYSE ha cortado al alza la línea que une sus máximos de mayo y junio, dando "luz verde" a esta última subida del índice.

Sin embargo, se ve que ha vuelto a indicar que la subida del índice no era muy fiable ya que como se está viendo hoy mismo, el índice vuelve a corregir sin haber superado los máximos históricos.

Eso sí, yo creo que mercado e índice seguirán subiendo a medio plazo al menos.

Piensa que si el precio alcanza un nuevo máximo entoces la divergencia no ha funcionado.

En todo caso, esos son los límites de este indicador que comento. Es demasiado subjetivo para saber que es una divergencia, cuando empieza, cuando acaba y, al menos los índices americanos, el trackrecord es irregular.

Fíjate en tu propio comentario, la línea AD ha cortado al alza, lo cual parece tener sentido y me gusta verlo así e incluso MIguel ha puesto un enlace de hace tiempo sobre los índices europeos. Pero al final dices que tal vez no porque, sino me equivoco, EEUU y Alemania no han cortado.

¿Entonces, la señal es buena o no es buena? Ese es el tipo de cosas subjetivas que hacen difícil la observación de divergencias.

Y digo esto utilizando mucha subjetividad en este mundo yo mismo.

s2

Es cierto, pero también es verdad que lo normal es tener en cuenta otros indicadores para filtrar mejor, por ejemplo el McLellan, que en Europa sí ha alcanzado nuevos máximos y sigue muy por encima de 0, que indica corrección, y USA está ya claramente bajo 0, bueno, el del NYSE; ayer ya lo estaba, así que la bajada de hoy no sorprende.

En Alemania sí que ha cortado, lo que está costando es superar la media de la línea AD y de ahí la actual mini corrección, aunque el DAX también la ha superado aunque por poco.

Ahi, estoy de acuerdo, hay que contextualizar. Nada por si mismo puede tener mucho valor. Yo uso la tendencia macro y otros prefieren utilizar otros indicadores técnicos, lo cual me parece muy bien.

Te va a gustar el próximo artículo porque hablo de contextualizar, aunque yo hablo de macro, cualquier otra cosa sirve.

s2

Perdón, quise decir que en Europa el McLellan está aún muy por encima de 0 y en USA había bajado ayer de 0.

Cómo se están agarrando a algunos valores pesados para mantener y subir al Nasdaq 100: hoy le toca a Amazon, +15% a mercado cerrado tras resultados

Sin entender la realidad sectorial y la energetica de poco valen esos indicadores de amplitud por otra parte de todos conocidos, creo que el mercado es una realidad hoy diferente, y mañana lo sera diferente, he de ahi la dificultad, ojala que los indicadores nos enseñaran el camino, pero la realidad de ayer no es la de hoy, comprender lo que está ocurriendo en el mercado no es facil, yo solo les comentare algo, con la bajada del crude nasdaq no va a sucumbir, y tampoco el consumo discreccional, como tampoco los servicios financieros,

Muchos de esos indicadores se forjaron con realidades diferentes y lo que ayer era valido hoy no lo es.

Yo tambien tengo estudios divergentes que me muestran que en las anteriores correcciones severas, consumo discreccional bajaba y los indices generales subian o se mantenian, ahi vinieron crashes muy fuertes, esas divergencias fueron brutales, como tambien las divergencias sector financiero o tecnologico, tampoco me voy a fundir la cabeza en pensar cuando y como va a llegar un crash por tal o cual estudio de amplitud, si yo lo supiera me pondria corto hasta las cejas, me interesan comprender que sectoriales estan mas fuertes y porque, ¿ que más da que SP500 suba, baje o se mantenga en un lateral un año? ese año , estos meses están pasando muchas cosas sobretodo relacionado a lo energético, el que lo ha sabido ver y aprovechar está en el éxito, ¿mañana? mañana Dios dirá. lo que si parece que hay manipulación, porque un cambio sectorial tan enorme lo estan llevando con mucho orden, peso por peso, ponderacion exacta, en otra tesitura, algun accidente hubiera habido, pensar una cosa estamos a 11 meses y el crude ha perdido mas de la mitad, eso es una realidad muy fuerte.

Desde luego hay que tener en cuenta más cosas siempre.

Como bien dices, el shock energético deja tocada a muchas compañías, y el shock del dólar (relacionado con el anterior), pero la cuestión es si eso afecta al conjunto de la economía.

Al fin y al cabo la caída de los precios energéticos /subida del dólar puede afectar a los beneficios de muchas compañías y eso sentirse en la bolsa (con lateralidad y divergencias), pero el fenómeno tiene un efecto positivo en la economía en su conjunto.

Con lo cual, aunque se pase un bache bursátil, es posible que el mercado no entre en un mercado bajista porque tiene la expectativa de que una mejor economía ayude a repuntar los beneficios más adelante.Al fin y al cabo el mercado lo que cotiza es lo que espera hacia adelante.

A día de hoy, tenemos esta divergencia entre un mercado lánguido, pero una economía americana que ayer presentó un mínimo histórico de solicitudes de desempleo.

Buen artículo Hugo, como siempre, aplicas el sentido común y tu pensamiento libre e independiente para arrojar luz sobre temas que confunden a muchos.

Es bien sabido que el Nasdaq no vale para la amplitud, por las razones que explicas. Pura lógica.

Por lo demás, quería aportar mi punto de vista:

En efecto, como todos los indicadores, por sí mismo y de forma aislada, no sirve. Pero eso no significa que no sea muy valioso en momentos puntuales. Es importante ser consciente de lo que ocurre en el mercado visto globalmente.

Quería decir dos cosas en concreto:

1- Las divergencias tampoco me gustan, porque son un concepto muy ambiguo. En la situación actual por ejemplo, no tiene sentido dejar de estar largo porque exista "divergencia", dado que el SP500 está alcista, y ante todo, lo primero que manda es el precio. La gente que vende ó se pone bajista, se pasa de lista porque intentan ser los primeros en "ver el techo de mercado y giro a la baja".

2- Hay varias formas de observar esta amplitud, y quizá las mejores no sean los indicadores más conocidos como el Oscilador McClellan ó el Summation Index. Como expliqué en mi alerta de mercado USA en sept-2014, justo antes del gran susto, la observación de índices de mid y small caps como el SP400 y el SP600 nos sirven para detectar el momento en que la debilidad de mercado es inminente, o al menos existe un peligro real del que vale la pena cubrirse.

http://inbestia.com/analisis/alerta-de-mercado-usa-inicio-o-segunda-pata-de-fase-correctiva

Uniendo los puntos 1 y 2, mi forma de funcionar es muy sencilla: tomo nota de la debilidad de la amplitud de mercado, sabiendo que puede ser pasajera, y sólo la tengo en cuenta como indicador de primera línea cuando veo una estructura de techo en los índices principales, ó soportes relevantes perforados. Si eso ocurre, entonces adquiere todo su significado, pero mientras tanto, es un dato de segunda línea.

Pero claro, eso implica saber analizar correctamente las pautas del precio para determinar cuándo hay sesgo alcista, cuándo deja de haberlo, y cuándo entramos en zona de alerta...es decir, cuándo hay que acordarse de lo mal que está la amplitud y decidir que es un dato que pasa a ser importante.

De una forma u otra, hay que saber "contextualizar" (como dices) esta información de la amplitud de mercado, cada cual a su manera, con sus herramientas que mejor domina, para darle un toque subjetivo, que al final es lo que marca la diferencia. El Análisis Técnico, como la inversión en general, tiene más de arte que de ciencia.

La sonada debilidad del mercado durante todo el año 1999 es para algunos una señal de lo poco fiable que es la amplitud de mercado. Para mí es al revés: un dato tremendamente útil que ilustra muy bien lo que está ocurriendo. Es curioso que los fondos Value (como el de Bestinver) tuvieran un año muy malo en 1999.

El TECHO REAL de mercado fue en 1998. Pero la histórica burbuja tecnológica marcó una extensión alcista única...que acabó muy mal. ¿Falló la amplitud? En absoluto. El techo de mercado fue un techo de muy largo plazo, y eso explica una "divergencia" que duró más de un año. Eso nos indicó que estábamos ante un techo de super ciclo, como así ha sido. La clave es determinar de qué horizonte temporal estamos hablando. Como explico en mis cursos de AT, la confusión de horizontes temporales es un error muy habitual y muy nefasto, en el que cae mucha gente (y no sólo novatos...).

De la misma manera, si ahora EEUU está haciendo un techo que ponga punto final al tramo alcista que empezó en marzo de 2009, es razonable que ese techo no se forme en tan sólo dos meses: debería darnos tiempo a verlo venir.

Un abrazo !

Ahí he dejado la señal de 1999 en "debatible" por supuesto. Aunque no me gustan las cosas que muestran divergencias 2 o 3 años. Ese es mi argumento: necesito cosas más tangibles.

En todo caso creo que te gustará mi próximo artículo sobre el tema.

Saludos

Al no haber pan buenas son tortas,

El 7 de julio a todos los indices los sujetaron y no fueron los inversores, (desde mi pequeñez), creoque fueron los manipuladores, pero tanto manipular se les termina viendo el plumero, el Dax mil puntos hacia arriba el negocio de los manipuladores es enorme, una vuelta a los minimos del 7 con el negocio hecho, puede pasar que los manipuladores se pongan mas abajo, por eso los indicadores tecnicos mencionados hacen aguas , el subyacente puede ser bajista y los indices no lo son,

los indicadores de amplitud hacen aguas, esto es muy viejo los indices tiran con cuatro elefantes y lo demas pueden ser incluso muy bajistas , la television solo mira los indices

Saludos

Entiendo que muchos observan el mercado desde la idea de que hay manipuladores.

Yo no comparto esa visión. Mi preferencia es pensar que el mercado se comporta en base a las preferencias y debilidades humanas, en base al comportamiento gregario de la mayoría.

No se puede manipular los mercados internacionales con un movimiento del 10%, son un resultado genuino de los hechos y de la psicología de masas.

Saludos

Totalmente de acuerdo, yo tampoco creo en las teorías conspirativas y manipuladoras. No sólo no creo, también lo puedo argumentar jeje.

Las cosas raras que ocurren en los mercados y en la vida son fruto de la naturaleza humana y del azar. Lo demás es nuestra necesidad de 1- explicar las cosas y 2- buscar culpables.

Saludos!

Son las emociones humanas lo que lo mueven todo. En la bolsa básicamente dos, miedo y avaricia.

Las manipulaciones, suelen ser en instrumentos ilíquidos o en instrumentos muy líquidos por espacios muy cortos de tiempo. Pero una manipulación no mueve las bolsas mundiales.

S2

Obama espia a los mandatarios, los politicos nos cuentan lo que a ellos les interesa,los bancos si tienen que engañar a sus clientes y venderles productos asquerosos lo hacen sin rubor, para una manipulacion que es buena , la unica manipulacion BUENA es la de los mercados , vais y la poneis pegas, jajaja,

Hola Hugo.

Desde luego que todos los ejemplos que has puesto serán como dices, pero coincido con Miguel Larrañaga en que el punto fuerte de la amplitud de mercado consiste en tener en cuenta al mayor número de acciones posible y no en las que puedan constituir un índice.

De esta forma si para la formación de la línea AD tienes en cuenta la suma de las acciones del NYSE y del NASDAQ, verás como las divergencias bajistas que formaban con el SP500 te hubieran avisado de las correcciones más fuertes y/o famosas de este indice. Por ejemplo:

* El crack del 87

* La del verano del 98

* La burbuja del 2.000 (esa la has nombrado, pero estoy más de acuerdo con el razonamiento de Niko)

* La del 2.007 (también la nombras).

* Y actualmente tenemos otra que empieza a ser importante (la divergencia y por tanto el aviso).

Evidentemente las divergencias no deben usarse para operar, pero si para mantenerte en alerta o sobreaviso (pues pueden quedar en nada).

Por último, considero que las divergencias bajistas de la amplitud de mercado tienen mayor porcentaje de acierto que las alcistas (que raras veces se forman).

Saludos.

En el artículo he puesto ejemplos de todo tipo, con amplitud dentro del índice (S&P 500 y Nasdaq 100) y con amplitud fuera el índice (NYSE, Nasdaq Composite) y la fiabilidad es parecida.

Fíjate que hablas de varios ejemplos, como el verano del 98. Aparte de la siempre declinante línea AD del Nasdaq en el panel superior del siguiente gráfico, es cierto que en 1998 se dio una divergencia del AD del NYSE con el S&P 500 (panel intermedio e inferior).

Pero, ¿es lo del 2000 un aviso útil? Para gustos colores. A mi no me gusta un indicador que está con un divergencia dos años mientras el S&P 500 sube un 32%. Nada menos.

Al final, el mercado en su conjunto podrá estar cayendo, pero yo o mucha gente cuando invierte no compra 10.000 títulos, sino un ETF de un índice y eso es lo que paga o genera pérdidas.

Por eso pongo en duda la de 1998-2000 o la de 2004-2007 del Nasdaq, te hacen perder tramos enormes de un mercado alcista.

Sin embargo, se comentan esas fechas espectaculares, pero se olvidan muchas por el camino. ¿Por que no mencionar 1994? Una divergencia enorme que si la hubiéramos seguido nos hubiera hecho perder uno de los mercados alcistas más grandes de todos los tiempos.

Y es que este es el problema. Un indicador para ser bueno de verdad, tiene que ser preciso y de alta fiabilidad más allá de algunos momentos espectaculares como el año 2007.

Si contamos todas las señales, nos encontramos momentos espectaculares donde el indicador es casi mágico pero también con errores monumentales como 1994 o 2012 y con divergencias que duran año y que no sirven para nada.

No debemos caer en la memoria selectiva y solo tomar algunos datos. En 1998 la bolsa cayó un 20% en una corrección rápida, pero en 1994 subió un 100% linealmente en 3 años y desde 2012 la bolsa americana subió de forma lineal también.

El indicador tiene límites en su fiabilidad, aparte del límite de que no se sabe muy bien cuando empieza y acaba una divergencia, es demasiado arbitrario. ¿Es una divergencia lo que estamos viendo ahora o solo ruido?

En tu otro comentario señalas que hay más divergencias. También lo nombro en mi artículo. El mercado está lleno de microdivergencias que a vista de pájaro ni se notan, pero que son más bien ruido. En todo caso, si el trackrecord es como el de las grandes divergencias, el indicador no es muy bueno en sí mismo.

Podemos medir todos los casos históricos, pero creo que 30 años es una buena muestra.

La linea AD del nasdaq considero que que caía por la razón que ha dicho Niko. El nasdaq estaba en plena burbuja .com hasta que explotó. Nos estaba avisando.

Yo opero por sistema, pero si lo hiciera discrecionalmente, las divergencias no me servirían para dejar de operar, sino para ajustar stops, por ejemplo.

Respecto del 94.

Si cogieras la linea AD del NYSE+NASDAQ, verías que la divergencia bajista se produjo entre el 15/10/93 y el 02/02/94 avisándonos de la corrección que se produjo a continuación.

Luego la linea AD continuó cayendo más que el precio, pero la divergencia ya estaba marcada.

Siento no tener tiempo para poner gráficos, pero si es de tu interés, lo haría otro día.

Saludos.

La corrección sólo fue del 10%, por eso no la mencioné antes.

Igual que en el caso actual, observa que la línea AD rompió la directriz bajista que resulta de unir los máximos de la propia línea AD de principios y septiembre del 94 más o menos por abril-mayo del 95, cuando al mismo tiempo el precio empezaba a salir del lateral en que había quedado encerrado desde principios del 94.

Además, fíjate también en que tras hacer su mínimo a finales del 94, la línea AD comenzó a hacer máximos y mínimos crecientes.

No veo la subjetividad ni los errores que comentas, es sólo que por sí solo no dice nada.

En este caso también, de lo que alertó fue nuevamente de fuerza, lo cual se tradujo en un mercado lateral.

Insisto, NO ES UN INDICADOR DE CRASHES, como algunos parece que se empeñan en repetir, es solo un indicador que da una idea de la fuerza del mercado.

En la actualidad, si la línea AD comienza a hacer máximos y mínimos crecientes supongo que tendremos un caso parecido a este que comentas.

El problema es que en la corrección actual la línea AD está cayendo mucho más rápido que el índice; si hace un nuevo mínimo estará alertando de que USA puede volver a tener problemas ya que no tendríamos esa secuencia de mínimos crecientes, y además a pesar de haber cortado al alza la directriz bajista, se estaría volviendo a meter bajo ella.

A ver, mejor pones gráficos y los pones históricos de largo plazo (aquí o en artículo), porque no se puede estar hablando de ejemplos con un indicador y luego con otro, luego con una microdivergencia y luego con una divergencia (de nuevo, máxima subjetividad).

La línea de AD del Nasdaq Composite, es una línea en continúo declive por lo mencionado en este artículo (sector volátil sujeto a múltiple sensayos y errores) y no es capaz de señalar nada. Lo he puesto en el gráfico 7º de este artículo.

La línea AD del Nasdaq 100 no fue capaz de alertar de la burbuja punto.com (gráfico 5º de este artículo) y sin embargo señaló una divergencia erronea 3 años entre 2004 y 2007.

Ningún indicador de amplitud relacionado con el Nasdaq tuvo capacidad alguna de detectar la burbuja punto.com

Se menciona aquí el NYSE o una mezcla de ambos (aunque es otro mercado) y, aunque lo tomaramos la divergencia duró 2 años entre 1998 y 2000 mientras el S&P 500 subía un 32%.

Hablas de una divergencia de 1994 entre dos fechas y te he puesto un gráfico aquí en los comentarios mostrando una divergencia enorme, entre 1994 y 1995 en la que el indicador de amplitud señalaba caídas mientras el mercado hacía nuevos máximos antes de subir un 100% en tres años.

No podemos ser selectivos y nombrar divergencias mientras olvidamos otras. Si vamos a hablar de microdivergencias, habría que definir que es una divergencia exactamente y medirlas todas.

El Andariego es el signo ideal que nos indica Mercado lateral. Este signo nos ha mostrado en más de una ocasión de lo que va de mes, el oráculo chino.

Por lo que dices, es importante el Mercado Usa. Habrá que estar atentos.

El comentario anterior a este era siguiendo la conversación con Ramón.

David, entiendo lo que dices, cuando supera la línea de tendencia bajista. Pero creo que estamos en lo mismo, señalamos los casos que queremos ver ignorando otros.

En 1994 se superó la línea de tendencia a la vez, el indicador no prefijo nada. En 1995, fue el indice el que se adelantó a la rotura...y no por eso no había que confiar en la no rotura, porque el mercado subió un 100%.

Como digo, creo que es un indicador interesante que hace reflexionar sobre la salud del mercado, pero por cada acierto puedo sacar un error igual o de mayor magnitud que el acierto.

Le acabo de preguntar al oráculo chino y la pregunta fue: Wall Street ¿Hará un nuevo mínimo de la actual línea AD, sí o no?

Responden con un solo signo que se mantendrá en el tiempo. Me pienso que es sólo válido hasta primeros de agosto. No me atrevo a que el signo se prolongue más tiempo. Pues el Libro de las Mutaciones de lo que trata es de esto mismo del factor TIEMPO.

El signo es: EL PODER DE LO GRANDE.

¡Auténtico!

¡Se sostiene!

Te vuelvo a contestar aquí y con esto lo daré por terminado.

Ya hemos dicho varios de nosotros que las líneas AD de los Nasdaq ya se ve que no valen para nada, no entiendo el seguir insistiendo en ello.

Para mi la mejor es la del NYSE aunque la de NYSE+Nasdaq Composite refleja mejor la situación de mercado americano completo.

En el caso del 98, nuevamente la línea tuvo una divergencia enorme con el precio del S&P y efectivamente tuvo lugar una corrección importante de más del 10%. Después, la línea AD no volvió a caer con fuerza hasta principios del 99, que dio lugar a un periodo lateral de varios meses, y nuevamente a partir de julio-agosto coincidiendo con un periodo lateral-bajista.

De todos modos, ya he dicho a mi modo de ver no es un indicador infalible ni nadie podrá dar una regla que diga "si la línea AD hace X el índice hará Y" ni nada por el estilo.

De hecho, en este último caso falló al volver a caer en noviembre mientras el índice conseguía nuevos máximos.

Cierto, el precio se adelantó en la ruptura de la directriz, pero yo considero que el precio sale del lateral cuando supera los máximos del periodo lateral, en ese caso sí que sucedió ambas cosas prácticamente a la vez.

La recuperación tan vertiginosa de la línea AD fue una buena pista de que el mercado recuperaba la salud rápidamente, es decir, subían muchos valores sin subir el índice, ergo, había una acumulación encubierta por el precio del índice.

Que la AD hiciera un mínimo absoluto no seguida por un mínimo del precio ya no era indicativo de nada, pues como dijo antes Ramón, la divergencia bajista ya se había dado antes precisamente entre los puntos de la línea AD que unes para trazar la directriz.

¿Me voy explicando?

El ejemplo que te he puesto sobre la confirmación tardía de 1995, el último, no es el Nasdaq, sino el NYSE con unos 10.000 títulos.

Te lo he puesto además eliminado del NYSE lo que no son acciones, porque no es correcto utilizar un indicador como la amplitud del NYSE que cuenta con ETFs, ETNs, ETPs y muchos de ellos de renta fija.

Ni el Nasdaq es muy bueno, ni el NYSE solo acciones es muy bueno, ni mirando divergencias, ni mirando roturas de líneas de tendencias.

He puesto en el artículo un estudio largo y bastante completo. Cuanto menos, para argumentar de forma opuesta estaría bien poner gráficos con datos históricos sin olvidar los casos de errores.

Por mi parte miraré el histórico del NYSE solo acciones + Nasdaq para ver si la suma de ambos tiene mejor propiedades. A priori lo dudo, ya que la experiencia me ha enseñado que sumar varios indicadores buenos es adecudado, pero que sumar indicadores irregulares no aporta mucho.

Pues no nos vamos aclarando David ;)

Estoy haciendo de abogado del diablo y poniéndo pegas. Creo que está siendo un ejercicio interesante, al menos a todos nos da que pensar.

Primero hablábamos de líneas de tendencia, pero si hablamos de resistencias, tampoco lo veo.

Una resistencia es una cosa objetiva y en este caso el mercado se adelantó por muchisimo tiempo.

JAJAJAJA

No hombre no!

Me refería a que el corte de la directriz bajista de la línea AD coincidió con el instante en que el índice rompía la resistencia del lateral, ¡no los dos a la vez el mismo hecho!

Efectivamente lo suyo será el NYSE sólo acciones, aunque como dicen Miguel y demás quizá sea mejor la suma de las acciones de ambos mercados.

A mí también me está valiendo esto de mucho porque esto reforzando conceptos que tenía cogidos con pinzas jeje

De todos modos, la mejor conclusión es la de Niko.

Fíjate que observado así tampoco, el índice rompe 6 semanas antes (gráfico).

En cualquier caso, todos podemos concordar que como concepto es muy bueno. Como indicador una ayuda. En mi próximo artículo, además puede ser un indicador preciso para lo que puede servir.

s2

Se me olvidaba comentar también, que hay innumerables divergencias bajistas, que sólo he puestos las que han avisado de correcciones importantes de más del 20-30%.

Pero si bajamos el nivel de corrección, los avisos por divergencias bajistas se múltiplican, por ejemplo la última que se produjo nos avisó de la caída de octubre de 2.014, en la que el SP500 tuvo un drawdown del 10%.

Saludos.

Las discrepancias se deben a que intentamos descubrir un indicador mágico que funcione por sí mismo, cosa que obviamente no existe.

La amplitud de mercado se basa en algo muy lógico. En fases expansivas, la liquidez tiene que acabar irrigando todo el mercado, porque todas (o la mayoría) de las empresas se benefician de un entorno macro expansivo. Si esa liquidez se retira o se restringe, la amplitud nos avisará. Es decir, la amplitud es un indicador de liquidez global del mercado.

Es un indicador cualitativo. En 1999 nos estaba diciendo que la calidad de la subida no era buena...lo cual no impidió que el Sp500 subiera un 32% como dice Hugo. El analista debe saber incorporar otros elementos en su análisis, y no vender solo porque la amplitud se está reduciendo.

La amplitud es más un concepto que un indicador. Para mí es imprescindible, porque nos ayuda y mucho a COMPRENDER lo que está pasando en el mercado. Si el Sp500 está marcando máximos de ciclo, pero no hay una mayoría de valores superando esos máximos, entonces hay algo que no es sano, algo que no encaja con lo que debería de ser en un mercado alcista general. Tomamos nota, constatamos esa realidad, y después veremos cómo y cuándo le podemos dar un sentido y consecuencia operativa.

Todo el mundo hace análisis de amplitud en mayor o menor medida. Cuando observamos el ibex en máximos y vemos que hay muchos valores que no están en máximos y eso nos llama la atención, estamos haciendo análisis de amplitud...

Lo que puede ser discutible es la complicación de indicadores como el McClellan, línea ADn, Summation Índex..., pero eso es otra cuestión. Como concepto y filosofía de análisis, la amplitud me parece IM-PRES-CIN-DI-BLE.

Saludos !

La amplitud de mercado es una ayuda pero desde luego no es infalible. Para ser un poquito mas objetivo muestro un par de fotografias con el SP500 con su media simple de 12 meses y a continuación la línea AD con su media de 12 meses.

Y la AD con su media de 12 meses. Sin duda en este caso la amplitud me ayuda a eliminar el ruido y decirme el lado bueno del mercado. Saludos!

Yo tengo la impresion que estos tipos de indicadores ,es como matar moscas a cañonazos, la realidad es que el Sp toco su soporte y se fue a su resistencia eso es de manual tecnico de bolsillo,

Los indicadores de amplitud, que mira el subyacente lo unico es que te puede liar en ciertas situaciones, ,te puedes encontrar empresas que quiebran , otras pierden un 30% y las 5 empresas gordas te mantienen los indices en maximos, para mi los indices es una cosa y las empresas es otra, por eso invertir en indices es eternamente alcista, y el subyacente incluso sufrir crases de forma individual y los indices en maximos, los que ganan dinero con esto en realidad lo ganarian sin esto, lo que pasa es que se sienten reconfortados porque se agarran a algo, que en reslidad es innecesario

La realidad que importa es el precio, en este caso el SP500. Lo primero es saber analizar bien el gráfico del precio, que es de lejos lo más importante. Lo demás son ayudas, que en algunos momentos pueden ser decisivas.

Los indicadores de amplitud tienen que ser un complemento, no el dato principal. Invertir sólo con indicadores de amplitud es como querer saber el tiempo que hace mirando el dato de humedad, nubes en el cielo, la ropa que lleva la gente, etc..., o sea, de todo menos lo más importante: el termómetro que nos dice la temperatura...

Saludos!

Es que dedicarse exclusivamente a los indices(o a un par de indices), es para no currar y pasar del subyacente que eso es una merienda de ratas, tener una cartera de empresas y estar en perdidas mientras los indices estan maximos es de lo mas natural,tomar decisiones en indices en funcion del subyacente , Dios me libre, jajaja

Quisiera poner un extracto de la última carta de Tom Mcclellan y su enlace directo. El mercado y el Summation index. Es breve.

" the last upward surge for the RASI was able to get back up above +500, barely. But now we have seen a relatively minor price dip for the DJIA and SP500 while the RASI has made a pretty significant dip. My leading indication from the eurodollar COT data says that we should expect a major top in August 2015, and so there is not all that much time left for the RASI to get back up above +500. An upturn from this oversold condition should be able to produce a marginally higher price high, but if it cannot produce a RASI reading above +500, then we will know that the end has arrived for the bull market. ""

http://www.mcoscillator.com/learning_center/weekly_chart/rasi_shows_bull_market_waning/Aquí tenéis la segunda parte. Espero que ayude a enriquecer los enfoques que puede aportar este indicador

http://inbestia.com/analisis/indicador-de-amplitud-desde-un-enfoque-contrarian