El otro día, en el artículo "Algunas consideraciones sobre la amplitud del mercado" expliqué qué es la amplitud o profundidad del mercado y las capacidades y limitaciones de estos indicadores. Básicamente decía que su historial es irregular y sus señales difíciles de ver, aunque el indicador puede ser muy interesante para confirmar el agotamiento de un mercado alcista cuando el ciclo se acerca a su final.

Y dije que hablaría de una forma alternativa de observar este indicador. Una forma contrarian, que no atiende a divergencias y donde leer las señales es una tarea más precisa.

Partimos de la base de que el indicador de amplitud mide el número de acciones que ascienden o descienden de forma neta cada día. Y si bien la forma común de utilizar este indicador es para confirmar lo que hace un determinado índice (o para alertar cuando no lo hace), otra forma es observando cuando se produce una lectura extrema en la que muchos valores declinan a la vez.

Desde un punto de vista contrarian, cuando los inversores arrojan la toalla al mismo tiempo, se genera una oportunidad de contradecirlos si se cree que pueden estar equivocados o que están dando un paso en falso.

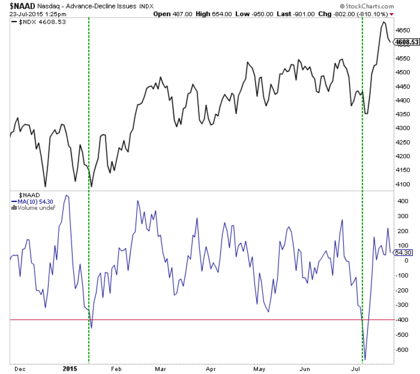

Así, por ejemplo hablando del muy corto plazo, cuando la media de 10 sesiones del indice avance/retroceso "toca" el nivel -400 (caso del Nasdaq) suele coincidir con importantes puntos de sobreextensión bajista en el mercado. Por supuesto que hay señales erróneas, como todos los indicadores técnicos, pero la mayoría son acertadas y además son muy precisas sin necesidad de interpretaciones. O llega al nivel señalado o no llega.

Éste solo es un ejemplo de muy corto plazo. Personalmente me parece más interesante utilizar esta observación contrarian del indicador de amplitud en el medio plazo (a partir de 1 año), ya que es el horizonte temporal mínimo de mi hipótesis operativas.

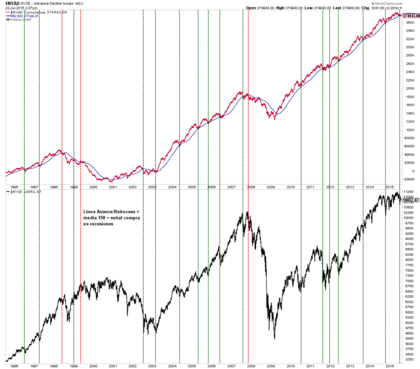

Si, por ejemplo, observamos el indicador de amplitud junto a su media de 150 sesiones (panel superior siguiente gráfico), vemos que cuando la cruza a la baja, suele ser en mínimos de medio plazo del mercado (panel inferior).

De esta manera, podemos entender que cuando se produce ese cruce, es porque la gran mayoría de acciones está cayendo y eso es signo de que los inversores están tirando la toalla a la vez en el conjunto del mercado. Es decir, estaríamos ante un punto de sobreextensión bajista.

En el gráfico anterior, podemos ver que la mayoría de señales son correctas, entendiendo como señal correcta aquella que tras producirse lleva al mercado a nuevos máximo sin alcanzar un nuevo mínimo. Solo ha habido tres fallos en veinte años, uno en 1998, en el que a pesar de alcanzar un nuevo máximo se produjo la crisis de Rusia y LTCM, el fallo de 1999, en el que aunque el mercado no descendió tampoco ascendió. Y, finalmente, el fallo de finales de 2007. El número de aciertos asciende a 16, lo cuál significa que la fiabilidad durante los últimos 20 años es del 84,21%.

Ahora bien, ser contrarian no significa oponerse a la mayoría todo el tiempo, sino oponerte cuando crees que esa mayoría está equivocada o ha dado un paso en falso. En mi caso, si detecto una señal de sobreextensión bajista solo la seguiría si creo entender que estoy en una fase de expansión económica. Mi argumento sería "la mayoría está vendiendo, pero creo que exageran porque la economía sigue creciendo y las acciones volverán a subir por ese motivo".

Por ello, en el gráfico he ignorado las señales que se dan durante las fases de recesión económica entre 2001 y 2002 y entre finales de 2007 y principios de 2009.

Otros operadores con un enfoque puramente técnico, pueden contextualizar las señales no a través del estudio de las tendencias macroeconómicas, sino con algún tipo de indicador técnico de medio-largo plazo.

Aún así, si incluimos en las cuentas las señales que se dan en recesión, estaríamos hablando de una fiabilidad de este indicador del 69,5%. No una fiabilidad elevadísma como antes, pero de orden superior en todo caso.

Esta es la manera de utilizar la amplitud de mercado desde una perspectiva contrarian y contextualizada con la situación macroeconómica. Una forma de observar el mercado precisa sin necesidad de interpretaciones adicionales y con una alta fiabilidad.

Solo cuatro notas adicionales.

(1) En el caso del New York Stock Exchange, la media que he tomado es 150. Probablemente en otros mercados haya que buscar otra media que capture la mayoría de estos puntos de claudicación del mercado.

(2) Aunque la indicación alcista de medio plazo se genera cuando la línea A/D cruza a la baja la media de 150 sesiones, mi consejo no es comprar inmediatamente, sino al menos esperar a ver el giro del mercado después de que se produzca este cruce. Muchas veces el cruce no se produce en el mínimo absoluto, sino unos pocos días antes. Es un detalle que en realidad se puede ignorar en una operativa de medio-largo plazo.

(3) Hace tres semanas se produjo una señal. ¿Funcionará? ¿No funcionará? Bueno, la economía de Estados Unidos sigue creciendo, así que le asigno una probabilidad del 85%. Eso significa que es una buena señal, pero también que 15 de cada 100 serán erróneas.

(4) Es muy interesante también señalar que las señales del indicador de amplitud desde un enfoque contrarian, básicamente han fallado cuando se han producido divergencias bajistas en la forma tradicional de observar este indicador. Así que, a pesar de su trackrecord histórico, es normal que si ahora se considera estar en una divergencia (y es una opinión compartida ampliamente estos días), pues tal vez la fiabilidad sea muy baja en este último caso. De todas maneras, el punto donde se anula la señal es el anterior mínimo, los 2040 del S&P 500.

Espero que los dos artículos sobre la amplitud, al menos sirvan para reflexionar sobre este indicador, entender su capacidades y límites, contexto histórico y que todo indicador puede observarse de una manera alternativa.

Genial Hugo! Te superas cada día.

Un saludo.

He leido el articulo me parece entender que en los momentos claves estos indicadores como otros te dejan tirado, cada vez esta mas claro el verdadero indicador de indicadores son los propios indices en sí, lo que realmente lo mueve para mi es un misterio, porque si no son las empresas (pero que son las empresas)puede que sean el tema macro (pero tampoco?o si), esta claro para mi los indices como verdadero indicador (grafico )

(tampoco soy muy listo, menos mal, porque malgastaria mi coeficiente intelectual y tendria la habitacion llena de pantallas, jajaja), en fin tengo que forrar las pastas del manual se despegando las tapas las pegare con celofan, jajaja

Saludos, es otra mirada por Dios que nadie se ofenda, jajaja

Significa que ahí al menos tienes unos números y unas señales precisas ;)

Heee! me has contestado no me lo creo, cualas, el manual?,jajaja,, si te refieres al manual, ahora mismo le pongo pastas nuevas, jajaja

Sin ánimo de polemizar, lo que hiciste en el artículo mencionado no fue explicar "qué es la amplitud o profundidad del mercado y las capacidades y limitaciones de estos indicadores", sino despotricar contra la Línea de Avance / Descenso y su teórica capacidad de ofrecer señales en base a divergencias.

En éste te acercas más a lo que es un análisis actual del indicador. Ángel Matute fue el primero en utilizar esa media, exactamente esa, en el libro "Enséñame la pasta" publicado por Javier Alfayate hace ya algunos añitos.

Si tengo tiempo y ganas, mañana o pasado te propondré un nuevo juego. Yo te voy desgranando indicadores de amplitud, uno cada día, que son muchos más que la Línea de Avance y Descenso y verás como encajan a la perfección con un espíritu contrarian.

Dos artículos razonados no es despotricar sino debatir. Siento, de verdad, que lo veas así ya que en inBestia fomentamos el debate y el cruce de ideas con espíritu crítico.

Despotricar significa "hablar sin consideración y reparo" , no razonar en base a un tema particular. Y no sé porque iba a hablar sin consideración del tema o hacia alguien que no opine como yo en este asunto.

Entiendo que si uno expresa un tema y otro aporta otro punto de vista, a veces no guste. Es humano. Pero estamos aquí para aprender. Dicho esto, ni siquiera publiqué estos dos artículos a causa de un artículo tuyo, sino porque es una idea de la que se está hablando en todos los lugares estos días.

Abierto estoy a todos los indicadores que quieras mostrar y te leeré con mucho interés, ya que incluso antes de estos dos artículos publiqué otro hablando de que no conocía ningún indicador que pronostique corrección alguna.

http://inbestia.com/analisis/se-puede-anticipar-una-correccion-bursatil

Por capacidad de pronosticar me refiero a que sea un indicador cuyas señales se pueda medir y conocer su fiabilidad, es decir, que sea un indicador objetivo con puntos de entrada precisos y computables.

No digo que la parte subjetiva del AT no sea interesante, yo mismo la practico abundantemente, pero lo subjetivo recae en las personas y una persona no es un indicador.

Saludos

Siento que te tomes el despotricar por lo literal de la RAE. No creo que hablaras "sin consideración ni reparo". Pondré más cuidado en lo sucesivo.

Y ya que estamos en lo literal, yo no he dicho en ningún momento que escribieras ningún artículo a raíz de ningún artículo mío.

Hugo, me he perdido. Siempre he leído tus artículos, libros,... y creí entender la filosofía de ser "contrarian", como tener ideas independientes de la masa, y no dejarte llevar por la opinión del todo, pero ésta vez, no veo por donde cogerlo. ¿Cómo se puede ser "contrarian" sobre un indicador, que te da un dato concreto y tangible, y que no da lugar a interpretaciones?. Si hay muchas más acciones bajando que subiendo, si te declaras "contrarian" a éso, ¿qué significa?, acaso viene a decir, ¿que si las acciones bajan, los índices tienen que subir, porque las acciones están equivocadas?

Hola Óscar,

Una oportunidad contrarian lo es cuando el precio se desvía considerablemente, ya sea al alza o a la baja, se su valor real o de algún tipo de nivel de equilibrio.

Así, en una burbuja donde las cotizaciones no reflejan correctamente el valor de las empresas y las perspectivas económicas, se habla de una gran divergencia entre precios y realidad y por tanto es una oportunidad contrarian bajista, donde se espera que el diferencial entre precios y realidad se cierre.

Y, al revés, cuando el mercado cae un 20% y las empresas siguen ganando dinero y las perspectivas económicas son buenas, se puede hablar de que las cotizaciones no están reflejando la buena salud de las acciones y por tanto existe una divergencia entre precios y realidad donde se puede operar de forma contrarian al alza ante la expectativa de que dicha divergencia se cierre.

Ahora, respondiendo directamente a tu pregunta (que no la he terminado de entender bien del todo), digo que este indicador señala oportunidades contrarian porque te ofrece un punto preciso de compra cuando el mercado se desvía de ese punto de equilibrio.

Así, cuando estás en una expansión económica y el mercado retrocede, por ejemplo un 10% y el indicador da señal, entonces esa es una oportunidad de este tipo.

Pero lo es porque la economía está en expansión ¿entiendes? Por si mismo, el indicador, da señales, pero la oportunidad contrarian viene no de contradecir a los precios, sino porque crees que convergeran hacia su valor real o hacia ese punto de equilibrio.

Espero que ayude, si no me dices.

Saludos

En definitiva es un indicador de claudicación, de los que menciono en mi libro.

Yo no soy ducho en el tema de la amplitud, pues la forma que utilizo es un hobrido de todo un poco. Ahora cuando detecto una divergencia bajo mis parametros que tengo exelente punteria y me la juego con cualquiera, los chicos Winster los de amplitud son los que me siguem el coro y me siento mas seguro cuando se que los chicos Weinster y yo navegamos en la misma corriente. Ahora hay correciones y hay correcciones esta por ejemplo es te tipo 1, la vi desde marzo y Miguel en sus articulos de marzo la olia, casualidad????. Ahora esta tomando matiz de tipo 2 y podria mutar a tipo 3 que eso llevaria al sp a los 1800. Duarisima correccion sin duda. A cualquier sistema hay que ponerle un poco de abstraccion y ser discresional para subir su porcentage de aciertos.

¡Me encanta cuando creas polemica!

A veces creo que lo haces a proposio para tomar una "muestra" del sentimiento ;)

Pues a mi no me gusta :(

Y no te preocupes por el sentimiento que no hace falta polemizar para verlo ;)

Pues yo no veo nada raro en los articulos de Hugo, en ningun momento veo que desprestigie este metodo, a mi me parece que lo analiza nada mas, nada es perfecto, y si hay momentos que falla eso no es un defecto, el defecto lo tiene el que lo husa y no se da cuenta, la posicion de Hugo no es facil a la hora de comentar, yo lo conozco por los articulos y a mi me parece que de polemico no tiene nada, yo cuando comento en sus articulos busco su aprobacion pero no lo consigo, pero tampoco me enfado, jajaja

He aquí el quid de la cuestión, en lo que citas: "Ahora, respondiendo directamente a tu pregunta (que no la he terminado de entender bien del todo), digo que este indicador señala oportunidades contrarian porque te ofrece un punto preciso de compra cuando el mercado se desvía de ese punto de equilibrio", y ésa es la parte que no comparto. No podemos decir que las acciones se han apartado demasiado del camino, pues sería, otorgar vida propia a los índices, y pensar que se pueden mover sin contar con las acciones. Aquí, lo que creo que se ha ido del punto medio, son los índices, y por lo tanto, si no comulgas con la idea de la super-expansión económica, lo que debería ir a buscar su punto lógico, son los ínidices, que son los que han subido fuera del contexto que les corresponde según su concepción y según las premisas con las que fueron concebidos.

En mi humilde opinion y dentro de que se que soy un ignorante, los indices son una cosa y las empresas que lo componen es otra, hay momentos que van de la mano y otras no,los indices es un arma propagandistica a nivel mundial y en eso los americanos son unicos, el proximo presidente el Jones al 20000 como poco, y el Sp, y si pilla un momento recesivo y tienen que tirar el precio de las acciones seran selectivas y las meteran mano pero el indice puede estar cerca de maximos, puede estar perfectamente el 60% delas empresas en modo casi crahs y los indices bien altos, en el Ibex cuantas veces se a soportado solo con los blue chips y lo demas con caidas de un 30 %y los indices bien altos y la mayoria de las carteras perdiendo, pero como los indices suben nadie se queja y la television no dice que la bolsa es bajista , dice que los indices son alcistas, pero se puede dar que el subyacente sea bajista y no se note solo en las carteras de los inversores

El día que Apple presentó resultados y caía más de un 6%, y Microsoft caía más de un 4%, y la mayoría de las acciones del DOW caían algo más de un 0.5% de media, si calculas a mano la apertura del DOW, tenía que abrir cayendo un 0.73%, pero lo hizo, con menos de un 0.20%. Si a un índice, le puedes regalar un 0.50% de subida ficticia, un día, otro día, otro 0.25% al cierre, otro día, un 0.33%,... Si alguien se molestase en calcular la valoración que deberían tener los índices, cosa muy sencilla, incluso teniendo en cuenta si son ponderados o no, y pusiera en un gráfico, una línea con la cotización que deberían tener, y en otra línea, la "oficial", ya no habría que buscar excusas, sobre si suben por la macro, por la micro, por el A.T.,... La verdad, con tanta gente que sigue los mercados, y tanta gente que estudia tantas cosas en la bolsa, me parece increíble, no haber leído jamás a nadie, denunciar las cotizaciones de los índices.

Óscar , no entiendo tu pregunta aún. Te ruego si la puedes reelaborar en líneas sencillas (axiomas) para ver cuál es el punto que quieres señalar.

Lo que si ten en cuenta que el Dow Jones es un índice raro (una reliquia) que no se computa ponderando la capitalización de sus componentes sino simplemente ponderando sus cotización. Así, una empresa con un precio de 100$ por acción pesa más que una de 10$ por acción aunque esta última sea 10 veces más grande por capitalización bursátil (número de acciones x precio de esas acciones).

Es por esta razón que el Dow Jones no se considera un indicador confiable del mercado ni es usado por la mayoría de profesionales como benchmark ni me verás nunca nombrarlo en mis artículos. Pero se mantiene su popularidad por motivos de marca e historia y porque más allá de los vaivenes de corto plazo señala la tendencia de igual manera que el S&P 500.

Si el problema que veías es con este índice tenlo en cuenta.

Saludos

Hola Hugo, veo que has cogido la idea de ponerle una media movil a la linea AD para marcarte tus señales contrarian.

En el anterior post hice lo mismo con 252 dias (un año) y los resultados eran diferentes, al igual que son diferentes cualquier otro tipo de combinación y podemos pasar de tener un indicador tendencial a uno contra tendencia según el periodo.

La manera que yo útilizo la amplitud (de consulta) es comparando manzanas con manzanas, por ejemplo comparar el precio con su media de 12 meses vs la línea AD con su media de 12 meses, pero solo para quitar ruido de la tendencia global de fondo, en ningun caso para salirse del mercado solo porque la media esté negativa.

Dicho esto estoy de acuerdo que en una tendencia global alcista, cuando la AD toca su media de 150 sesiones suele ser un buen momento de buscar rebotes.

Para finalizar hay que tener cuidado con usar derivados de la línea AD, ya que no deja de ser análisis técnico aplicado a ésta y esto puede llevar a optimizaciones según el periodo analizado que escojamos.

Completamente de acuerdo con tener cuidado con las optimizaciones. Es el punto delicado.

En este caso solo he tomado un ejemplo al azar y me pareció lo suficientemente bueno para mostrar el concepto de claudicación que es la forma en la que yo observo el mercado (una forma en la que lo importante es definir el mercado por sus puntos de estrés). Una manera normalmente más efectiva por ser más precisa y fiable y donde las señales bajistas vendrían dadas por fallos de las señales alcistas, no por otra cosa.

¿Podrías poner un ejemplo visual de esa manera que mencionas?

Las flechas amarillas son las que el índice tocó su media de 12 meses y la AD no había llegado a su media, indicando que no había peligro ni motivos para salirse.

Como digo no es ni mucho menos un método infalible, ni un sistema de trading, tan solo una referencia de consulta que me sirve para eliminar ruido.

Saludos!

Totalmente de acuerdo con lo de los índices. Huelen de lejos a manipulación. ¿Nadie más que yo piensa que han metido a AENA en el Ibex para forzar a los ETF y los indexados a comprarla?

Cuando el mercado va en la direccion contraria a lo que la masa cree , lo llamais manipulacion..

Si me dan a elegir entre manipulado o no , me quedo con lo manipulado, en momentos de panico si no estuvieran manipulados las cotizaciones se van a cero, yo lo que veo es que el inversor ni pincha corta, un elefante puede con todo, los mosquitos son muchos pero no mueven nada ,seguro que estoy equivocado pero no cambia nada por que yo soy un mosquito y lo que me interesa es por donde se mueven los elefantes, la manipulacion es buena en los mercados. terminas por conocerlos, el minimo del 7 de julio manipulacion, en octubre pasado manipulacion y acontinuacion los mosquitos se calman, LA MANIPULACION EN LOS MERCADOS ES BUENA , y si estoy equivocado da igual

El Dax por ejemplo, desde maximos la reaccion ha sido todo con tramos proporcionados , de aleatorio no tiene nada, es manipulacion, cuando se manipula se busca ganar , y no les queda mas remedio que hacer tramos lo curioso es que son proporcionados, si no es manipulacion ..,,.yo quiero pensar que es manipulacion, y lo de los indices es un arma de propaganda poderosa, el jones en 20000 seria la leche independientemente de lo demas, con empresas bajo minimos y rentabilidades de las carteras de risa , o sea muy poquitos ganando dinero, comi siempre

Un comentario que he incluido en un articulo escrito hoy sobre la amplitud

http://inbestia.com/analisis/s-p500-el-riesgo-de-la-amplitud

Ejemplo de la falta de amplitud :

Seis empresas- Amazon.com Inc., Google Inc., Apple Inc., Facebook Inc., Netflix Inc. y Gilead Sciences Inc., ahora representan más de la mitad de los $ 664 mil millones en el valor añadido de este año para el índice compuesto del Nasdaq, si incluimos a Wall Disney y otras mas ídem para SP500, pero es significativo lo del NASDAQ composite , ¿ Esta ausencia de amplitud al resto es debido al sectorial concreto beneficiado de la caída brutal del CRUDE de 10 meses atrás? ¿ o realmente es señal de agotamiento en los mercados cuando se concentran las subidas en pocos valores? lógicamente es mi duda, en otras correcciones el tema de la ausencia de amplitud funciono, pero fueron por otros motivos, igualmente como explique en anteriores correcciones serias, el sector de consumo discrecional fue el que creo la divergencia, en el sentido de que los índices generales subían y el consumo discrecional decrecía, por eso creo que las realidades en los mercados en cada época son distintas, ¿ yo ahora digo que ocurrirá si estas empresas siguen con beneficios altos? ¿ que ocurrirá si sigue el desplome del crude hasta los 25/30? ¿ que ocurrirá con el consumo discrecional y con el Nasdaq? ¿ y si la ausencia de amplitud se corrigiera? ¿ no es el sectorial lo que esta manipulando entre comillas la amplitud?.

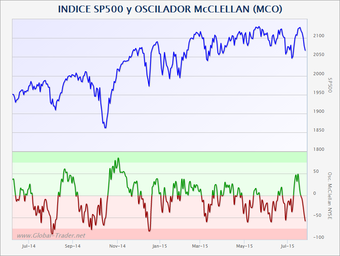

La idea de usar indicadores de amplitud como indcadores de claudicación no es nueva. La comentan los propios McClellan (creadores del indicador de amplitud más popular después de la línea AD, el Oscilador McClellan).

Yo la comenté en este post sobre el MCO (McClellan Oscillator):

http://inbestia.com/analisis/amplitud-ii-analisis-e-interpretacion-del-oscilador-mcclellan

Ahí digo cosas como:

1. una lectura extrema por abajo tiende a indicar la finalización de un movimiento bajista.

...

Es la descarga final, y en este sentido el MCO funciona como indicador contrarian. 100% psicología de masas.

...

2. Una lectura extrema negativa que se produce después de una fase lateral en el mercado, puede ser el preludio de una fase de caídas.

...

Sólo nos van a interesar las divergencias que se produzcan en niveles extremos

...

Os dejo el gráfico del oscilador McClellan y el SP500 actualmente, donde podemos ver la evolución reciente. El MCO estaría a punto de entrar en zona de sobreventa, lo cual estaría bien si se produce sin que el SP500 marque nuevos mínimos....

En resumen, interesante post, del que me quedo con estas ideas igualmente:

1. El uso de la MM150 aplicada a la línea AD es muy útil, aunque como dice Miguel Larrañaga, fue Angel Matute (su socio y amigo) el que habló de ella por primera vez en España. Miguel fue por cierto, el que me hizo re-descubrir la amplitud hace unos pocos años... ¡ Gracias Miguel !

2. La contextualización Macro es una de las joyas que nos ha aportado Hugo durante estos últimos años. ¡Gracias!

3. Como dice el gran Pepe Mari Fer (una de cuyas excentridades es cambiarse el nombre cada dos por tres jajaaj), al final es el PRECIO el que manda, y saber analizarlo bien es de lejos, lo más valioso para un analista técnico, en mi opinión. Por eso me centro mucho en ello en mis cursos de AT (aunque también hablo de amplitud por ejemplo).

Os dejos los links a los dos artículos que he escrito sobre el Oscilador McClellan, para los que quieran saber más:

Introducción al oscilador McClellan:

http://inbestia.com/analisis/amplitud-i-situacion-en-eeuu-e-introduccion-al-oscilador-mcclellan

Análisis e interpretación del oscilador McClellan:

http://inbestia.com/analisis/amplitud-ii-analisis-e-interpretacion-del-oscilador-mcclellan

Saludos !

Niko estoy ruborizado, por ponerme en esa lista al lado , de dos maestros, estoy descolocado, yo solo soy un pelanas, porcierto no entiendo esos indicadores de abajo, en mi manual no vienen,jajaja

Por cierto, os dejo otro detalle de los que asustan: el famoso Indice de Momento de Weistein, en su versión de Media Móvil EXPONENCIAL, acaba de cruzar la línea de cero a la baja.

El Momentum de Weinstein es una Media móvil de 200 sesiones de la línea AD, y genera señal de salirse del mercado cuando cruza la línea de cero. Eso sí, él lo calculaba con Media móvil simple (no exponencial, que es más rápida, más nerviosa), y esa por ahora sigue en positivo...

A vigilar ;)

Nunca he leído a nadie de esas personas que mencionan, pero si lo han visto antes mejor.

Mi pregunta es, sirve el AD, en alguna de sus versiones para detectar techos de mercado de forma objetiva y fiable? (no cosas interpretables)

Tb te rogaría que pusieras el Momentum de Weinstein de largo plazo (con 6 o 10 años me basta) para ver si es interesante.

Gracias Niko

1/2

Momentum de Weinstein desde 1997, junto con el SP500

Aquí os dejo el Momentum de Weinstein clásico, con MM simple

Y momentum de Weinstein pero calculado como MME (Media Móvil Exponencial), también desde 1997 y junto con el SP500

(este acaba de cruzar la línea de cero a la baja...)

Saludos !

Pues no me parece muy util cuando cruza la línea 0 :(

En 1998 se puso en negativo dos años antes del final (lo mismo que comentábamos).

En el mercado bajista de 2000-2002, se interno un par de veces de forma rápida por debajo de 0 y solo estuvo por debajo consistentemente durante el final del merado bajista, cuando hay hacía suelo.

Lo de 2007-2009 un completo acierto.

¿Qué te parece?

Muchas gracias por traerlo!

No hay suficiente muestra para sacar conclusiones claras. Para que fuera estadísticamente significativo debería haber al menos 20 casos que analizar....pero al ser un indicador de largo plazo, nos tendríamos que ir más atrás todavía.

Stan Weinstein se hizo famoso porque dió señal de venta a sus clientes justo antes del crack del 87. Quizá por eso el indicador ha sobrevivido al paso del tiempo...

Personalmente no creo que sea tan importante, sobre todo si lo planteamos de una forma tan simple y mágica como que hay que vender si cruza la línea de cero a la baja.

Además, no deja de ser una media movil de 200 sesiones de la línea A-D, algo sencillo de entender. Ojo, no es una media de la línea AD (suma acumulada de la línea A-D), sino de la propia línea A-D, es decir, diferencia diaria entre el número de valores que suben y el número de valores que bajan. Insisto por si alguien no se ha fijado aún: no es lo mismo la línea A-D (con guión intercalado), que la línea AD (sin guión, que es la suma diaria de la línea A-D).

Una media de 200 sesiones es por tanto una media larga. Podríamos ver qué pasa con una MM150, o con una MM300... Al final, para no sobre optimizar, también tenemos que ser flexibles con lo que llamamos "señal". No hay nada mágico en cruzar la línea de cero...

Y al final, volvemos a lo de siempre. No existe indicador mágico, y la subjetividad del analista para contextualizar lo que ocurre es en mi opinión, imprescindible.

Saludos!

PD: el momento de Weinstein me gusta por su simplicidad, así que forma parte de mi panel de indicadores a seguir ;)

Este es un sistema operando en real exclusivamente basado en amplitud de mercado(indicadores propios). Hugo, yo te recomendaría que los estudiaras bien, y ahora que eres gestor de un fondo con más motivos, podria ayudarte a mejorar rentabilidades y sobre todo drawdowns.

El gráfico habla por si solo, y solo teneis que comparar rentabilidad o drawdown con cualquier sicav-fondo de los que andan por España y parte del extranjero.

Saludos.

Con un 44% anualizado de rentabilidad no solo no deberías mostrarlo a los demás sino montar tu un vehículo porque superarías la rentabilidad histórica de Warren Buffett (20%) y la de George Soros cuando operaba (30%).

Hacia tiempo que no te veía Carlos!

Está mostrado y con las señales publicadas en markettiming y carterasdebolsa. A mi no me parece ninguna exageración la rentabilidad teniendo en cuenta que usa un producto apalancado x2 (lo permite debido a la posibilidad de cercania de stops en las entradas) y que además en esa cuenta no saco nada de liquidez, los beneficios se acumulan.

Este año no ha hecho más que un par de operaciones y además de poco tiempo.

La amplitud es un tema apasionante y muy rentable.

Me paso de vez en cuando, pero no tengo mucho tiempo para escribir.

Saludos y suerte con la nueva faceta de gestor que es un papelón complicado aunque apasionante seguro.

Saludos.