Desde Julio que se llegaron a alcanzar en el SP500, los míticos 3000 no se han vuelto a visitar, como expliqué a principios de julio en el articulo ¿3000 dónde está el crash?. Ahí encontrarán los argumentos de cómo se llega a este punto, y qué factor fuerza ha impulsado a llegar a esta cifra. Nos encontramos a puertas de máximos con equilibrio sectorial, y diría que los sectores típicos de los impulsos aun guardando munición.

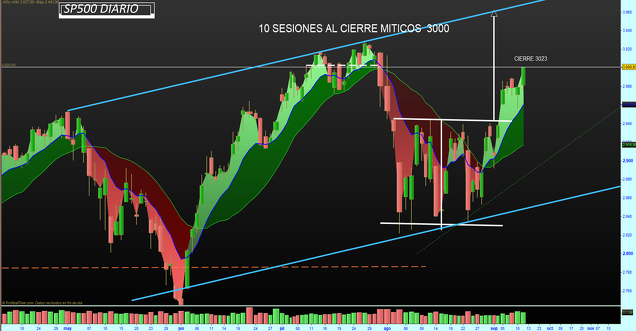

SP500 DIARIO:

El objetivo no lo expongo a toro pasado, pues se comentó ya el 21 de agosto, y antes en twitter (LINK).

Pero no vengo a hablar del pasado sin aportar novedades.

¿Cuál es el asunto interesante ahora?

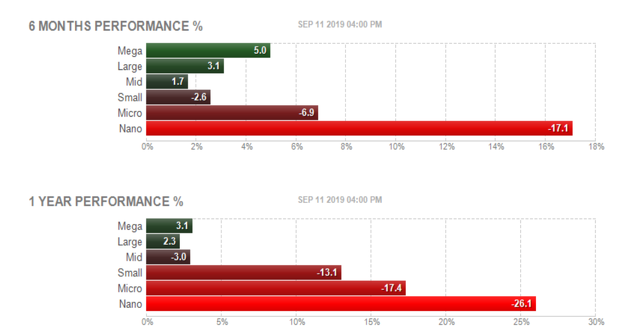

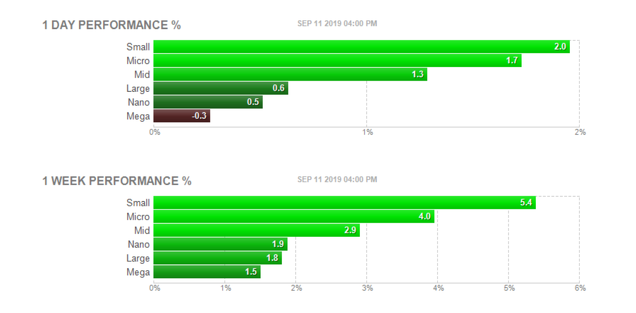

Pues bien sencillo, la bolsa estadounidense de las pequeñas y micro empresas sigue muy debilitada, observen:

A un año vista, el sector small se deja un 13.1%, y otros sectores como micro empresas, a 6 meses vista se observa lo mismo, ¿y ahora qué?

Pues bien, el factor medianas empresas, pequeñas empresas, y micro empresas está despegando, es un factor rezagado, típico de cuando el mercado tiene miedo, y duda sobre cuestiones varias, pero las fuerzas principales rompen hacia arriba, así pues, ojo con el factor small:

RUSSELL versus SP500:

Aquí pueden apreciar, que en un típico mercado alcista, sin dudas de ningún tipo (recesión, miedos etc) el indice de las pequeñas empresa suele ir por delante al SP500, curiosamente en la anterior corrección normal de ciclo acaecida en 2016, SP500 se adelantaba ligeramente al Russell 2000, no tanto como ahora, igualmente muy ligeramente a comienzos de 2018.

RUSSELL 2000 DIARIO:

Se observa en esta ultima sesión hueco alcista, y una vela considerable, igualmente a cierres parece romper la bajista que trae desde septiembre de 2018, me gustaría confirmación con ruptura de los 1600 puntos.

Ahora quería comentar sobre la cuestión suscitada en los últimos tiempos, sobre si es momento de empresas crecimiento, o momento valor.

Vamos a ver un poco de historia:

PAR CRECIMIENTO / VALOR SMALL 2000 USA versus SP500:

Aparte de consideraciones, de qué pensamos que es crecimiento, y lo que es valor, pues las circunstancias de mercado pueden dar observaciones erróneas, ya que muchas veces las empresas son valor, bien porque el sectorial es clásico, energía, materiales básicos, consumo básico, banca, bien porque a veces se sacan conclusiones erróneas porque las variables analizadas dan valor, siendo decaimiento expectativa futura, del sectorial, o de la industria concreta.

Está muy claro que sectores como el tecnológico, consumo discrecional, empresas Internet etc etc, siempre van a estar más en el lado crecimiento que en lado valor, es lógico, es por ello que desde la burbuja tecnológica, empresas punto com y desde año 2000 al 2007, el sector crecimiento cayó en barrena con respecto al sector valor, y concretamente en los intervalos año 2003 al 2007, fue cuando se constituyó el gran auge el sector valor (etapa de gloria), observando la subida del SP500, y el decrecimiento del par crecimiento / valor. ¿estamos en una circunstancia parecida? En mi opinión NO.

Si observan en las grandes caídas de mercado el par crecimiento / valor cae, pero ojo hablamos del par, es decir cae sector crecimiento mucho más que valor, pero ojo, porque factor valor también cae, ejemplo 2008.

Pero si observan, lo que está ocurriendo ahora, es decir la caída del par crecimiento / valor, esto ya ha ocurrido en la corrección de 2016, y por supuesto, aunque menos fuertemente en 2019.

Con lo cual es pronto, para afirmar nada, y habría que estar aun largo en el par crecimiento / valor, sencillamente porque aun es tendencia alcista, obsérvese la curiosidad, cuando la corrección de 2016 llegaba a su final, el par crecimiento / valor seguía cayendo, típico, pasa igual que en el sector small, típico tras una corrección, pues el susto prosigue, y tarda tiempo en cogerse confianza en el mercado, pero curioso, es ya muy a finales de 2016, o principios de 2017 (cuando ya la corrección se había superado mucho tiempo antes en SP500,) cuando vuelve a arrancar el par crecimiento / valor.

¿Estará ocurriendo lo mismo?

En cierta manera en cualquier corrección de mercado, como la actual pauta, este comportamiento es normal.

PAR CRECIMIENTO / VALOR versus SP500.

Aquí se observa mejor lo comentado respecto a la corrección del SP500 en 2016, ¿y qué ocurre con este par? (marco con un circulo), pues bien, la situacion que podría ser la actual, y se observa como desde octubre 2016 SP500 rompe resistencias y arranca, el par crecimiento/ valor seguían decreciendo, hasta que ya en el primer trimestre de 2017 arranca, todo esto es típico, cuando hay dudas entre gestores.

Pues bien, actualmente podría ser la típica divergencia que se crea cuando el mercado sale de una corrección, por este motivo , personalmente no apostaría todavía por el sector VALUE, no solamente por la divergencia típica tras mercado cauteloso, sino porque la tendencia aun es alcista.

No tengo inconveniente en cambiar de opinión, si este par pasa a ser bajista, yo me muevo con la verdad, y esta verdad es el precio y su tendencia.

DIARIO PAR CRECIMIENTO VALOR:

Si observan, nos encontramos en este par en sobreventa, realizando actualmente un vela envolvente alcista.

No sé que ocurrirá a futuro, pero yo tengo que ir a favor de la tendencia de largo plazo, para dejar margen de error, lo demás son elucubraciones, pensamientos, intuiciones, etc, todos los inversores queremos estar en el sector o factor que lo haga mejor que el resto de mercado.

Yo pienso que el mercado actual está mas equilibrado que en crash tecnológico, y el crash de 2008, sectorialmente hablando, y actualmente se puede ganar en empresas de ambos sectores, y hay oportunidades en casi todos los bandos sectoriales-

Otro par que siempre analizo, par ACCIONES/BONO 30

Para el largo plazo, mi teoría de salto de escalón en este par ACCIONES/BONO, sigue plenamente vigente, escape con huecos alcistas en septiembre, todo esto podría ser clave para que la renta variable suba en el medio y largo plazo.

Y todo este rollo, para decir que nada ha cambiado, que lo pronosticado hace años sigue vigente, que la renta variable sigue en configuración tendencial alcista, y que lo observado en los últimos tiempos es lo típico, no me sorprende nada de lo visto, y sentido (ruidos, miedos, dudas, recesión) 2016 fue muy parecido, la única diferencia es que en esa ocasion los resultados trimestrales estuvieron varios trimestres decayendo ligeramente, y eso aun no ha ocurrido, solo la ligera sospecha recesiva, y el decaimiento en una pequeña décima del PIB USA con respecto al pronosticado.

Saludos.