Tras apreciar cierta consolidación en la caída de la libradólar, decidimos tomar beneficios para protegernos de una eventual corrección. Sin embargo, finalmente el par ha continuado su descenso de forma impecable, con lo que hubiese sido más rentable no proceder al cierre de la posición. Pero, obviamente, a posteriori es muy fácil hacer trading.

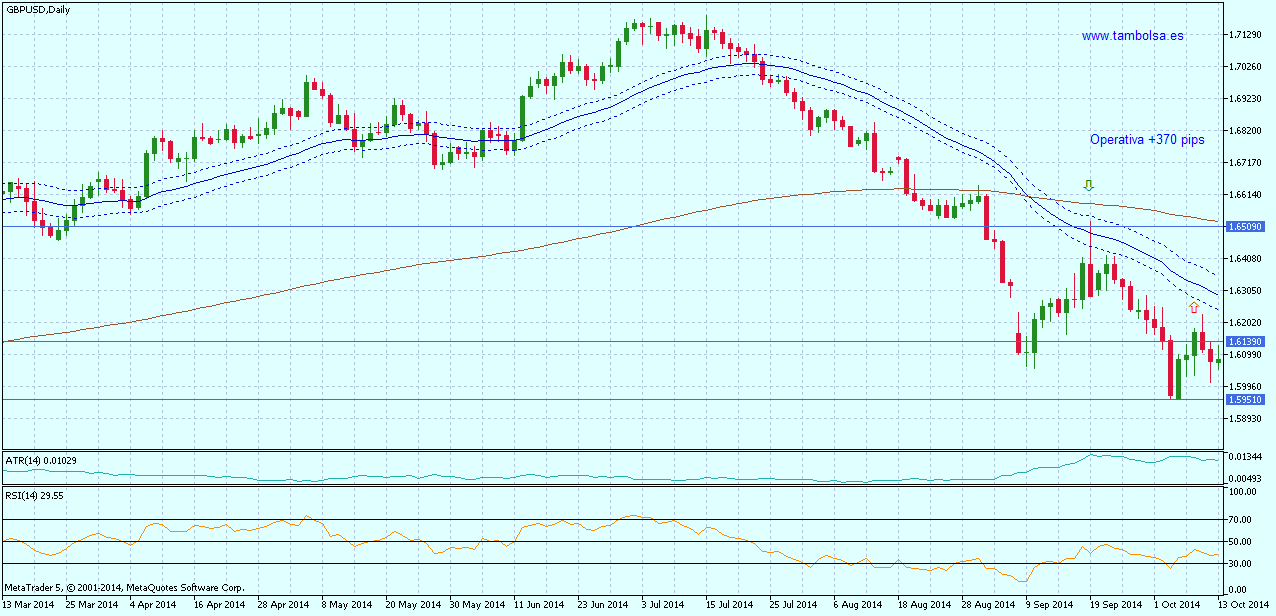

El pasado mes de septiembre identificamos una oportunidad en el GBP/USD y decidimos aprovecharla (ver post GBP/USD - Entrada bajista con el pullback). Tras nuestra entrada en 1,6509, la operativa fue viento en popa y a mediados de octubre incluso llegó a alcanzar el nivel 1,5951, momento en el que acumulábamos una ganancia en vuelo de +560 pips.

Desgraciadamente, en ese momento llegaron las correcciones, el par comenzó a mostrarse dubitativo y el precio entró en un pequeño rango lateral. En vista de la pérdida de momentum, y para evitar males mayores, decidimos que había llegado la hora de cerrar la posición (ver post GBP/USD - Cerramos la posición). Así que nos salimos en el nivel 1,6139, con una rentabilidad de +370 pips.

Entrada: 1,6509

Salida: 1,6139

Rentabilidad: +370 pips

Rendimiento: +940 euros

Tras nuestra salida, el par siguió corrigiendo hasta llegar a 1,6226 y, posteriormente, se estuvo moviendo lateralmente durante algunas semanas. Finalmente, a primeros de noviembre se produjo una nueva ruptura de soporte y la divisa inicio un rally bajista que le llevó a marcar un mínimo en el nivel 1,5589.

Lo primero que nos viene a la mente es que, si no hubiésemos cerrado el trade, en este último tramo bajista hubiésemos acumulado unas espectaculares ganancias de +920 pips sin apenas sufrir correcciones de relevancia. Aunque la plusvalía de nuestra operativa fue importante (+370 pips), la realidad es que se queda pequeña en comparación con lo que podríamos haber ganado.

Por tanto, la pregunta es: ¿fue correcto ejecutar el trailing stop en 1,6139? Analizando únicamente esta operación, es evidente que lo mejor hubiese sido continuar en el par hasta llegar a los +920 pips. Pero, según nuestra experiencia y nuestro historial de estadísticas, en muchas otras ocasiones ignorar el trailing stop se habría traducido en la pérdida total de los +370 pips de plusvalía (típicamente, al llegar a un soporte, en muchos casos el precio se gira y vuelve al punto inicial de ruptura, dejando a cero las ganancias de nuestro trade). Es importante analizar nuestras estrategias globalmente y no dejarnos llevar por los resultados de un trade en particular...

Eso sí, tendremos que estar muy atentos a las siguientes operaciones para ver si se vuelve a repetir esta misma situación. El hecho de que hasta ahora haya funcionado un cierto tipo de trailing stop no quiere decir que lo vaya a seguir haciendo en el futuro. Las estructuras de precios no son estáticas y van variando según los diferentes ciclos de mercado, así que no nos queda más remedio que ir adaptando ciertos parámetros de nuestro trading según sea necesario. Así son los mercados financieros...

Y nada más. Ahora, como siempre, toca seguir revisando activos para tratar de identificar los setups más adecuados para nuestra estrategia de especulación.

Saludos.