Durante la semana pasada no sólo se produjo la estabilización del mercado que esperábamos, sino que las bolsas registraron subidas en el entorno de +1,5%.

Las palabras de Yellen actuaron como un bálsamo para la renta fija y animaron a las bolsas. En su comparecencia bianual ante las Cámaras señaló que la economía goza de buena salud, permitiendo así seguir con las subidas de tipos y empezar con la reducción del balance, si bien también recalcó que la baja inflación implica que los movimientos serán muy graduales.

Con este enfoque más tranquilo y un Beige Book que constató que la actividad crece a un ritmo entre leve y moderado (vs modesto y moderado del informe anterior), los futuros de los Fed Funds dejaron de descontar una subida adicional de tipos este año, reduciéndose la probabilidad de subir en diciembre al 41%. Los bancos centrales siguen llevando la batuta en el mercado y esta semana llega el turno del BCE. La reunión del jueves es relevante ya que es la primera tras el sell-off de bonos provocado por las palabras de Draghi en Sintra el 27 de junio.

El fin del QE se acerca y, aunque pensamos será muy gradual, el BCE aprovechará cada ocasión para ir dando señales en este sentido. Así, este jueves podría cambiar algo del easing bias (o enfoque laxo), pero no lo creemos probable.

Pensamos que el BCE esperará hasta septiembre para alterar su mensaje. Si acaso, en el simposio de Jackson Hole (24-26 de agosto), al que acude Draghi por primera vez desde 2014, podría haber algún avance. El calendario vigente dicta que el QE finalizará en diciembre de este año y pensamos que se extenderá hasta 2018, pero con un importe decreciente (tapering). Las bolsas se han visto favorecidas por la situación de bajos tipos de interés y una corrección de los bonos puede incidir negativamente sobre el sentimiento del mercado, pero no creemos que este sea el caso. No esperamos ningún cambio repentino o inesperado en las políticas monetarias, por lo que mantenemos nuestra visión positiva sobre las bolsas.

La experiencia en EEUU nos muestra que es posible retirar estímulos sin generar fuertes desequilibrios en los bonos siempre que las expectativas de tipos se mantengan bajo control. Por otro lado, si el desplazamiento de la curva es paulatino, los activos de riesgo no tienen por qué sufrir. Viene bien recordar que la TIR del T-Note ha subido +100 p.b. en el último año (el 8 de julio de 2016 marcó un mínimo histórico en 1,35%) y la bolsa no sólo no ha sufrido nada, sino que el S&P500 ha subido +17% desde entonces. Por tanto, mantenemos nuestro nivel de preocupación bajo control. Además, creemos que en Europa no tendrá lugar un repunte tan pronunciado de tipos, ya que las autoridades no querrán tensionar las condiciones financieras todavía en una fase inicial de recuperación en la UEM y porque la inflación sigue muy baja.

Precisamente, el martes se publica el dato final del IPC de la Eurozona y se espera que retroceda desde +1,4% hasta +1,3% (una décima inferior al dato adelantado). También se publican el ZEW alemán, que podría retroceder un poco pero seguiría en máximos desde mediados de 2015, la Confianza del Consumidor en la UEM, que puede seguir mejorando, y el Indicador Adelantado en EEUU, que parece avanzará algo. La temporada de resultados del 2T gana intensidad. Esta semana presentan compañías como Microsoft, Bank of America, Netflix, J&J y Morgan Stanley. En España, Enagás e Iberdrola inaugurarán la temporada. En definitiva, hay que seguir de cerca la actuación de los bancos centrales (también hay reunión del BoJ) y los resultados empresariales. Pensamos que el miedo al endurecimiento de las políticas monetarias se ha disipado al tiempo que los resultados empresariales acompañarán, por lo que las bolsas podrían encadenar una segunda semana de avances.

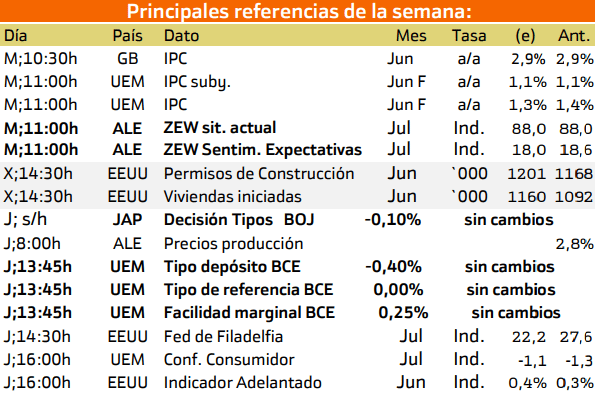

En la siguiente imagen les mostraremos las noticias destacadas de esta semana:

Esta semana la atención recae en Europa.

La semana de datos importantes en Europa comienza el Martes con la publicación del ZEW aleman sobre la situación actual de la economía alemana y las expectativas del sentimiento. Con ello el inversor podrá conocer las expectativas de crecimiento aleman, y Europa.

Mientras tanto, el jueves la publicación de datos comienza con Japón y su tipos de interés. Posteriormente el mismo día se presentara los tipos de interés en Europa.

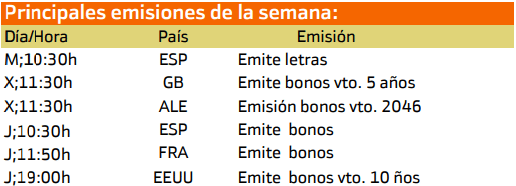

A continuación repasaremos las distintas emisiones de deuda que tendrán lugar esta semana.

Esta semana se destacan las emisiones de España, Estados Unidos, Inglaterra, Alemania y Francia, para España para ver el nivel de riesgo aceptado por los inversores y para Francia por ser emisiones a muy largo plazo, lo que dará a conocer a los inversores las estimaciones de riesgo de impago de estos países.

Con respecto al pago de dividendos aparecen las siguientes compañías:

Esta semana destaca GGP con un 3.84% de rendimiento.

En cuanto a Europa los valores destacados son Enagas, no obstante también podemos destacar el caso de CIE automotive y Acerinox, aunque las rentabilidades son inferiores.

Si desea obtener más información acerca de estas estrategias, consultar la plataforma con la que realizamos está operativa o asistir a las sesiones en vivo, solo tiene que enviarnos un mail a admin@enbolsa.net y estaremos encantados de poder ayudarle.

Un saludo, formese en análisis bursátil para conocer que acciones comprar en bolsa y buen trading.