No. No me estoy dejando llevar por la euforia del fuerte rebote de ayer de los índices americanos y la apertura en positivo de los índices europeos. Soy totalmente consciente de que los mercados de renta variable están muy tocados y estos movimientos pueden deberse al rebote del gato muerto. En nuestros análisis, estudiar o tratar de analizar el comportamiento diario o intradiario de los índices no es nuestro cometido. Tratamos de tener una visión más global y una perspectiva más de medio plazo.

Y precisamente en esta visión más amplia, la pregunta que debemos hacernos hoy es si la situación del mercado (precios de los activos) es hoy mejor o peor que hace sólo un mes. Evidentemente los precios están más bajos, pero ya hemos explicado en multitud de ocasiones que no es lo mismo valor que precio. Los precios pueden estar más bajos pero ofrecer menos potencial de revalorización. No obstante, en las últimas claves diarias estamos dejando claro que hay que aprovechar los rebotes y bajada de volatilidad para adaptar las carteras a un entorno de menor crecimiento global.

Pero tras el movimiento lateral que es el más probable que estimamos ahora mismo, desde el aquietamiento podemos entender que es bastante probable que tras esta consolidación, la renta variable rompa incluso con fuerza al alza. En el gráfico del S&P500 podemos ver que la vela de ayer dirigiendo el precio a la media de 500 sesiones es también calcada a la que se produjo en el S&P500 en el verano del 2011. De momento siguen las similitudes con la crisis del 2011 que comentamos ayer.

Y lo que provocó en septiembre de 2011 que el S&P500 se decidiese a romper al alza el lateral comentado fue el anuncio el 21 de septiembre de la operación Twist (canjear bonos a corto plazo por bonos a largo plazo) por parte de Bernanke (Reserva Federal). Con esta medida, los bancos centrales conscientes de que la recuperación económica global aún no era autónoma, dejaron claro que seguirían apoyando a la economía.

Quizás lo ocurrido este mes sirva para que de nuevo los bancos centrales sigan apoyando al mercado. Sobre todo, tras una clara señal de que la recuperación económica no será tan brillante y sobre todo, que con la bajada de materias primas y fortaleza del dólar y del euro respecto a emergentes, ambos bancos centrales van a tener muy complicado conseguir sus objetivos de inflación. A lo largo de la semana ha habido declaraciones de miembros del BCE dejando claro que el QE anunciado por Draghi este año no tiene por qué finalizar en septiembre del 2016, y miembros de la FED dejando claro que aún se puede esperar antes de la primera subida de tipos. Por tanto, el menor crecimiento de emergentes, la fortaleza del euro y del dólar, la devaluación del Yuan, pueden provocar que tanto la FED como el BCE sigan apoyando al mercado con medidas no convencionales (convencionales ya no pueden porque hace tiempo que tienen los tipos en el 0%.

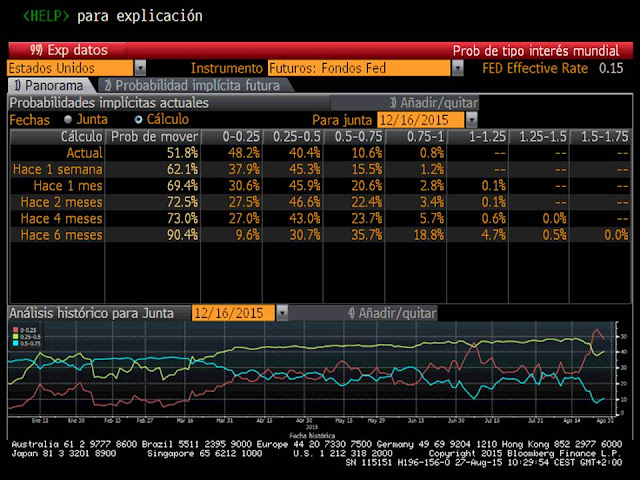

En el siguiente pantallazo de bloomberg se recogen los pronósticos de los analistas sobre la probabilidad de cambio de tipos de interés en la reunión de diciembre de este año. Hace 6 meses, los futuros daban una probabilidad del 90.4% de que para esta reunión hubiese movimiento en los tipos de interés. Hoy la probabilidad es sólo del 51.8% y bajando puesto que hace una semana era del 62.1% (segunda columna de la tabla). Incluso hace 6 meses había un 18.8% de probabilidades de que hubiese tres subidas de tipos en el año (hasta el rango 0.75%-1%). Hoy esa probabilidad es de sólo un 0.8%. Ahora mismo, el escenario más probable es que ni tan siquiera en diciembre haya subida de tipos de interés (un 48.2% frente a un 40.4% de subida de un cuarto de punto. Entendemos que tras la reunión de los banqueros centrales en Jackson Hole, con rueda de prensa el sábado, podemos tener pistas en el inicio de la semana que viene de la futura actuación de los bancos centrales.

Actualizo el gráfico semanal del S&P500 en el que se monitorizan todas las actuaciones de la reserva federal y se observa que esta semana se ha llegado a la base del canal alcista de medio plazo.

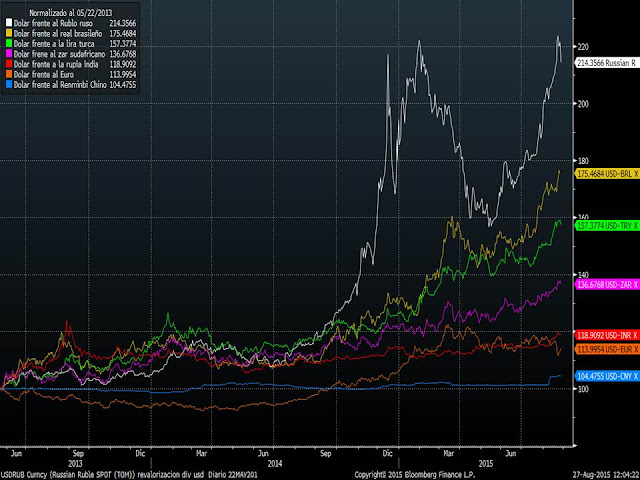

Y si la debilidad de las divisas emergentes se inició en el momento que Bernanke anunció el tapering (mayo 2012) y los inversores retiraron sus inversiones sobre todo de los mercados emergentes y lo invirtieron en dólares, ahora podría corregirse gran parte de la sobrerreacción puesto que se demuestra que la subida de tipos no va a ser ni tan pronto ni tan agresiva cómo cabía esperar. Comentábamos la semana pasada que el dólar podría estar haciendo techo frente a las principales divisas emergentes y vemos cómo desde los máximos del lunes, ya pierde un 7% frente al rublo, y también pierde posiciones respecto al resto de divisa salvo el Euro (también seguirá su banco central apoyando a la economía) y real brasileño. Si vemos la evolución en su conjunto observamos que todas las divisas emergentes ya se han depreciado muchísimo frente al dólar desde las palabras de Bernanke.

No hace falta que cambien de tendencia. Basta que corrijan parte de la fuerte apreciación para que parte del dinero que se refugió en dólares vuelva a asumir riesgos en los países en los que hicieron caja en aquel momento. Viendo este gráfico no parece que sea ahora el momento de seguir apostando por una depreciación de las divisas emergentes puesto que ya han hecho todo el recorrido (o quizás la mayoría del movimiento).

Así pues, sí que pudiésemos estar ante un muy buen escenario para la renta variable. Habrá crecimiento, no hay riesgos de inflación pero tampoco riesgos de deflación puesto que los bancos centrales seguirán apoyando a la economía y las materias primas ya han corregido en torno al 50% y los tipos de interés seguirán estando en mínimos más tiempo del que pensábamos. Por tanto, las compañías seguirán financiándose más barato, los consumidores tendrán más renta disponible al tener sobre todo precios baratos de la energía, los márgenes empresariales no tienen por qué reducirse y los inversores con los tipos en mínimos obligatoriamente deberán asumir algo de riesgo de renta variable.

Incluso la bolsa de China da muestras de querer rebotar en la media de 500 semanas. Tras las fuertes correcciones parece que estamos entrando en una fase en la que hay más compradores que vendedores. Los inversores son conscientes de que el Estado y Banco Central Chino tienen poderosas armas para luchar contra la desaceleración de su economía y lograr que el aterrizaje de la misma sea más suave de lo que se está descontando desde hace unas jornadas. Y aunque China crezca un 6.8% en vez de un 7.4% estamos hablando de menor crecimiento pero mejor crecimiento. A mediados de agosto el FMI publicó una breve nota resumiendo su posición sobre la desaceleración económica en China. De un crecimiento menor a un crecimiento mejor. A esto se refiere también el Gobierno chino al hablar de la “nueva normalidad”. A esto nos referimos cuando hablamos del cambio de modelo de crecimiento: del consumo a la inversión, en el caso de la demanda doméstica; de la demanda exterior a la doméstica. Y es esto lo que está pasando en China. Aunque crezca un punto porcentual menos, si mantienen la senda actual de un crecimiento de la demanda interna, las empresas exportadoras europeas y norteamericanas no tienen por qué ver caer sus cifras de ventas en este país.

Evolución del Hang Seng en velas semanales. Figura de vuelta justo al tocar la media de 500 semanas y mínimos del año pasado, que además coincide con el 38.2% de toda la subida desde los mínimos del 2009.