Estamos a punto de entrar en el último mes del año y si algo se ha demostrado este ejercicio es que los principales índices están respetando sus tendencias alcistas de medio plazo, a pesar del tremendo susto de este verano. Hoy vamos a repasar esta tendencia y haremos la proyección a dos años vistas para tratar de ver cuáles serían los escenarios más probables en estos plazos siempre y cuando se sigan manteniendo estas tendencias. A priori con las estimaciones de beneficios empresariales, crecimiento global, tipos de interés e inflación, lo más probables es que sí que se sigan respetando.

En Europa el principal índice es el Eurostoxx 600. A pesar de la corrección de este verano, se ha respetado a la perfección la línea que une los mínimos desde 2009. Aunque seguimos teniendo en la zona de 400 puntos los máximos de 2000 y 2007 podemos pensar que para los próximos años lo más probable es que sigamos moviéndonos en la parte más baja del canal alcista y la proyección a 2 años para el Eurostoxx 600 sería el rango entre 450 y 500 puntos (entre un 15 y 30% de revalorización).

El índice más fuerte en Europa sigue siendo el DAX. Este ya superó en 2013 los máximos del año 2000 y 2007, y es por eso por lo que entendemos que el Eurostoxx 600 puede seguir el mismo camino. El DAX también se mueve en un claro canal alcista desde 2009 y su proyección a dos años vista nos da un rango entre 13.000 y 18.000 puntos.

Fuera de Europa tenemos al S&P500 que mantiene a la perfección el canal alcista desde 2009. La proyección a dos años de este canal alcista nos daría un rango para el S&P500 entre 2.300 y 2.600 puntos (+10% y +25%).

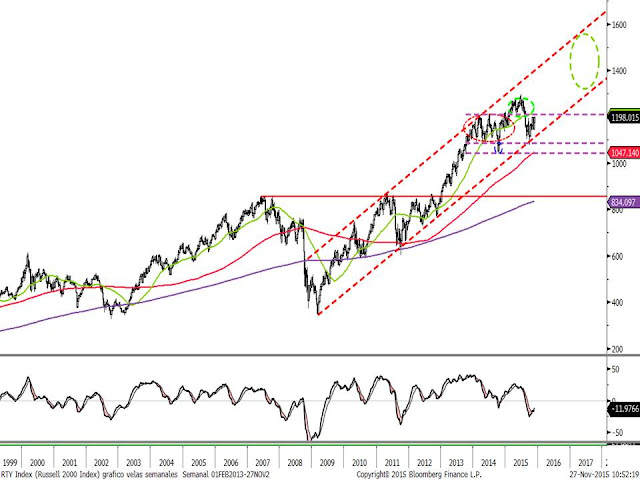

Para el índice de pequeñas compañías de Estados Unidos, el Russell 2000 tendríamos una proyección hasta 1.400-1.600 puntos (+16%; +33%).

Para los mercados emergentes la situación es distinta. Los analizados hasta ahora mantienen sin problemas la tendencia alcista iniciada en 2009. Estos están mucho más débiles y están en un canal bajista (marcado en azul) desde el año 2010. Así que planteamos cuatro escenarios probables para una proyección a dos años vista. Si continúa su debilidad macroeconómica con las materias primas sin repuntar, ni revisiones al alza de previsiones de crecimiento global, se mantendrá en este rango bajista los próximos años y el escenario a dos años lo situaríamos en la zona de 750-800 puntos que sería la unión del canal bajista de los últimos años y el canal alcista desde el año 2002. Un escenario neutral para estos mercados sería que nos fuésemos de nuevo a la parte alta del canal alcista que sería un rango entre 950 y 1.000 puntos. Y el escenario optimista sería que se superase el canal bajista y nos fuésemos a la zona de máximos de los últimos años, que sería un rango entre 1.100 y 1.200 puntos.

Para el MSCI World, el más amplio índice de renta variable, quizás la debilidad de los mercados emergentes nos haga apostar a que se mantenga en la parte baja del canal alcista y se mueva entre 1.900 y 2.000 puntos (+10%; 17%).