Hay inversores que hacen cosas diferentes de lo que se supone el estándar de Value Investing, y sin embargo son Value Investors.

Muchos papers de investigación cuantitativa nos dan las bases de la inversión en Valor, trabajos como:

1. Joel Greenblatt y la fórmula mágica

High ROIC & Low EV/EBIT

2. Joseph Piotroski y el F- ScoreLow Price/Book Value & High F-Score

3. Gray and Vogel (Value & Momentum)

Low EV/EBIT & High Price Index 12m

4. OppenheimerNCAVPS/P > 150%

5. Yacktman

High Forward Rate of Return

6. Valor Intrínseco

High FCF futuro por acción (Valor Intrínseco) y mayor que el Precio Cotización.

7. Tobias Carlisle

Low EV/EBIT

Etcétera.

Hay muchos más, muchos factores que combinados de forma sencilla pueden hacernos batir considerablemente a los índices.

Si bien hay otros modelos un poco más sofisticados que se benefician de combinar factores de forma más "artística" que tienen como base el conocimiento de la contabilidad financiera para su desarrollo.

De hecho incluso aunque parezca contra-intuitivo, la combinación de factores puede permitir no sólo encontrar empresas de calidad baratas, sino también empresas que están hechas unos "zorros" pero que tienen capacidad de crecer fuertemente.

Esta aproximación sería la que inversores tipo David Tepper, Bill Ackman, Carl Icahn y otros muchos utilizan. O que el propio Warren Buffett o Joel Greenblatt utilizaban en sus inicios y que propició que se hicieran demasiado grandes para seguir haciéndolo.

Si tomamos como referencia a Buffett, al principio de su carrera obtenía rentabilidades en el entorno del 50% anual medio (igual que Greenblatt durante los 10 primeros años de su carrera, quien tenía como objetivo emular el trabajo de Buffett) veremos que sus inversiones se centraban en aprovechar situaciones especiales del mercado como liquidaciones, re-capitalizaciones, mercados de baja volatilidad vía Opciones vendidas, spin-off, quiebras...

Todo ello, si lo sabes aprovechar estarás más cerca de hacerte millonario de lo que lo has estado nunca. Eso hizo Greenblatt o eso está haciendo Bill Ackman, David Tepper o hizo y hace el "todopoderoso" Carl Icahn.

Este último es el inversor que abandera el título de Value Investor más cercano al origen del término que lo ha llevado a la práctica durante más tiempo, y con una rentabilidad que bate por mucho a la de Warren Buffett.

Una particularidad de estos casos es que, aunque obtienen mucha más rentabilidad que Buffett, tienen que meditar sobre algo que Greenblatt dijo. SI gano demasiado dinero me voy a hacer tan grande que no voy a poder seguir haciéndolo.

Algo así le ocurre a David Tepper ahora que su fondo Appaloosa, vehículo de inversión con el que gestiona su patrimonio personal y algo de inversores externos, está continuamente devolviendo dinero a esos inversores que son sus asociados para no tener más dinero del que puede gestionar y aprovechar esas situaciones especiales que de lo contrario, con demasiado dinero, ya no son accesibles.

¿Y por qué no son accesibles si tienes mucho dinero?

Joel Greenblatt lo explica en este vídeo.

En el caso de Buffett por ejemplo, o el suyo propio, pasada esa época en la que ganaban dinero a espuertas cayeron en el error del tamaño. Actualmente Buffett no puede comprar empresas si no son de las más grandes del mundo. En concreto tienen que buscar buenas empresas de entre el TOP300 de las empresas más grandes del mundo, lo que le lleva a tener una enorme limitación para aprovechar esas situaciones.

Bueno y si os fijáis, la definición que he dado de inversores Value que hacen ese tipo de trabajo encaja muy bien con la definición que otros hacen de los inversores Activistas.

En realidad es una confusión pensar que no es lo mismo, de hecho, los inversores Activistas son actualmente los inversores que ostentan el grado de Value Investors con mayor mérito, pues la evolución del Value Investing toma un derrotero tranquilo y conformista con el largo plazo invirtiendo en empresas de calidad a precios razonables cuando no tiene más remedio que hacerlo. Seamos claros.

La realidad de la inversión Value es en realidad frenética y la velocidad y el éxito van de la mano.

David Tepper por poner en caso, en los años 2012 y 2013 añadió a su riqueza personal 2,2 billones de dolares y 3,5 billones respectivamente. El año pasado y este 2017 está en el cuarto puesto por ranking de inversores que, gracias a sus inversiones personales, están ganando más dinero de entre todos los que disputan esos rankings.

Suma una fortuna personal de 7 billones de dólares.

Carl Icahn ha pasado de ser un inversor que necesitaba dinero de terceros que añadir a sus negociaciones, a cerrar su holding e invertir sólo con su propio dinero. Motivo por el que Wall Street le teme pues tiene tanto dinero personal con el que invertir que un sólo inversor corre detrás de intereses personales tras sus inversiones. Sin embargo siempre será menos dinero que el que mueve Buffett que es el suyo y el de muchísimos inversores más.

Suma una fortuna personal de 25 billones de dólares.

O jóvenes como Bill Ackman, David Einhorn o Coleman, que están en este negocio del Value Investing clásico por llamarlo de alguna forma y sumando riqueza a su fortuna personal a saltos que ya querrían los Value Investors que se llaman actualmente seguidores de Graham y Buffett y que dudo mucho que hayan comprendido estas diferencias que estamos comentando.

Suman una fortuna actualmente en torno a los 1.5 billones de dólares.

Claro está que Buffett, quien hizo lo mismo durante muchos años, los primeros de su larga, larga carrera, y que ha tenido casi 50 años para acumular rentabilidad vía interés compuesto, aunque actualmente tiene demasiado dinero para ganarlo a la velocidad de los otros, ha acumulado una fortuna inmensa. Motivo porque los nuevos Value Investors le miran siempre con el respecto que merece, pues comprenden que ahora no puede ganar dinero al ritmo que lo hizo al principio, pero admiten que él inició la concepción de esta filosofía de inversión tal y como ellos tratan de emular con tanto éxito.

Suma una fortuna de 58 billones de dólares.

Bien, dicho ésto, me lleva a pensar que entonces dónde debemos buscar empresas que cumplan estas características que son tan preciadas por estos inversores Value.

Como hemos dicho una de las características necesarias es que sean empresas que estén en dificultades pero que atesoren motivos suficientes para salir de esas dificultades de forma exitosa.

Empresas que se enfrentan a quiebras, pero que tienen sustento de crecimiento potencial elevado. Empresas que están en fases de liquidación pero se escisionan en subdivisiones que sí son rentables; spin-off de base tecnológica; empresas que pasan por fases de re-capitalización y proyectan prometedor futuro, etcétera. El aporte de estos inversores legendarios como Graham es constatar que estas empresas que les queda una "última calada" (Graham las llamaba empresas "colilla"), tengan una buena probabilidad de que el valor percibido se iguale finalmente con lo que él llamó Valor Intrínseco (por ejemplo, Buffett aprendió acerca de la importancia de la investigación de una empresa de arriba a abajo con el fin de determinar su valor intrínseco–la cantidad de dinero que realmente vale la pena-) . Este valor luego se compara con suvalor percibido, que es a cuánto se está vendiendo actualmente la acción en el mercado.

Desde un punto de vista de inversor, ¿cómo las localizamos?

Imaginar ir una por una buscando qué, ¿empresas que oigamos en medios de comunicación que tengan problemas?, ¿vigilando si en Twitter aparece algún chivatazo de alguna compañía que esté cayendo a plomo y ver si descubro que pueda ser una joya oculta en un mar de dudas?. Por favor... así poco encontraremos. ¿Y entre cuantas empresas buscamos esas rarezas?, pensar que sólo en EEUU podríamos estar mirando en un mar de más de 18.000 acciones, y si sumamos Europa qué... o Asia.

Para Buffett es fácil, sólo accede al TOP300 de las empresas más grandes del mundo, se puede permitir no filtrar nada.

Pero estos otros inversores que quieres descubrir una entre un millón de acciones, no pueden analizar ese millón de acciones.

La tecnología les brinda a estos inversores la oportunidad de filtrar el mercado.

Desde mi punto de vista, y basándome en algunos white papers y combinando los modelos de forma quizá contra-intuitiva para algunos, podemos descubrir que el Value Investing puede ser lo contrario a lo que los trabajos de partida que nombrábamos en el artículo y seguir siendo Value.

Veamos qué se me ocurre

Pensar en la necesidad de buscar empresas en dificultades. Conocemos el paper de Joseph Piotroski con lo que sabemos que empresas con un bajo F-Score (<4) serán empresas que desde el punto de la contabilidad financiera estén del lado del desastre. Ya tenemos algo, que aunque parece irracional pues el profesor dice que debemos de hacer lo contrario, es decir, buscar empresas de calidad usando altas puntuaciones en la escala de F-Score, de momento yo me quedo con lo contrario. Esperar y ver.

Queremos empresas infravaloradas, empresas colilla, así pues necesitamos aportar al modelo múltiplos de valoración. Si bien, queremos crecimiento oculto. Optaré por el factor PEG para solucionar ambos extremos a la vez.

Pero nunca será suficiente, apoyarse en el %de Crecimiento del EBITDA 5Y nos ayudará a que el crecimiento sea inherente a las acciones candidatas.

Además, las empresas de crecimiento tienen una característica común: los rendimientos sobre capital tangible (ROIC) suelen ser elevados, muy elevados. Le exigiremos que nos descarte aquellas empresas que cumpliendo con lo anterior tengan ROIC menos del 20%.

Con la idea de que esas empresas sean objeto de liquidaciones, añadiré al modelo que los Activos Netos Corrientes sean positivos. En principio ésta no es la condición tal y como la definió Graham, pero dadas las circunstacias del mercado y la combinación de factores, de lo contrario, sería demasiado restrictiva.

Además si las empresas son pequeñas mejor, si bien, no descarto que sean grandes. Con lo que queremos que la Market Cap sea superior a 50 millones de dólares.

Trabajaré en EEUU.

Si os fijáis el modelo tiene a emular las características de inversión que están circunscritas al Value Investing más Activista, de origen digamos, Deep Value.

Tendré además que decidir cómo hago el ranking. Tomaré como ranking 1 el Low PEG y como ranking dos (el ranking que re-ordena el primer decil del ranking 1) usaré el High %de Crecimiento del EBITDA 5Y.

¿Y qué resulta de todo ésto?

Pues mirar...

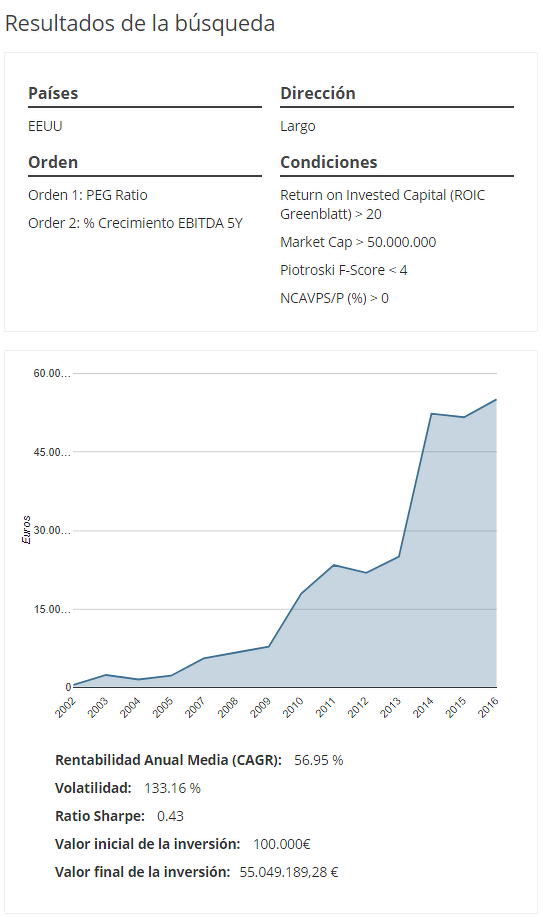

*backtesting zonavalue.com

Takeaways:

El resultado es espectacular. Incluso sorprendente para mí, pues he de reconocer que mi estilo de inversión para carteras long estándar es más cercano a una combinación directa de factores de calidad y precio.

Este modelo sin embargo, consigue localizar empresas que se disparan tras verse en situaciones de ciertas dificultades y lo consigue con un éxito abrumador, alcanzando una rentabilidad CAGR (anual media) del 56,95%. Es decir en línea con lo conseguido por Buffett en su etapa primaria o por Joel Greenblatt.

Lo malo del modelo es que la volatilidad es altísima. Motivo por el que muchos de estos inversores profesionales prefieren no tener inversores detrás "comiéndoles la oreja". David Tepper recuerda un caso en el que decidió invertir fuertemente en corto sobre empresas tecnológicas americanas y tras las quejas de sus inversores, decidió modificar esa estrategia. Unos meses después las tecnológicas se desplomaron y él dejó de ganar cientos de millones. Desde ese momento, se dijo a sí mismo que no volvería a hacer nada de acuerdo a las opiniones de sus asociados. Si querían invertir con él que se comieran la volatilidad, y sino que se largaran. Y eso hizo desde entonces.

Otra característica de este modelo es que es muy, muy concentrado. Me recuerda a las carteras de Ackman, que no tienen más de 5 ó 6 acciones.

En particular a lo largo de los 15 años:

| Nombre | Cierre año fiscal | Rentabilidad Anual |

| NetEase, Inc.(NTES) | 22.1 | 16.56 % |

| Rent. anual 2008 |  | 16.56 % |

Lo interesante del modelo es que encuentra acciones con revalorizaciones en un año superiores a un 100%, 200%, 300% o incluso del 400%.

Además nótese que el año 2005 el modeló no encontró ninguna operación en la que invertir, con lo que no tendríamos ninguna empresa que estudiar ese año.

En fin, espero haber ofrecido una visión diferente sobre el Value Investing y saber que podéis testar ésta o cualquiera de las estrategias que queráis, así como analizar empresas, screening, score o lo que se os ocurra relacionado con el Value Investing en zonavalue.com

Así mismo sabed que todo el análisis de los factores de análisis que he usado en este artículo provienen de zonavalue.com